“双碳”目标下,加快构建新型电力系统是必然趋势,也是一项长期的任务。近年来,我国把促进新能源和清洁能源发展放在更加突出的位置,今年3月,我国非化石能源发电装机容量首次超过50%。储能作为构建新型电力系统的重要支撑,对改善新能源电源的系统友好性、改善负荷需求特性、推动新能源大规模高质量发展具有关键作用。根据2023年3月国家电化学储能电站安全监测信息平台发布的《2022年度电化学储能电站行业统计数据》(以下简称“中电联统计数据”,注1)报告显示,2022年电化学储能电站平均运行系数为0.17(相当于平均每天运行4.15小时、年平均运行1516小时)、平均利用系数为0.09(相当于平均每天利用2.27小时、年平均利用829小时),电化学储能电站发展呈现出蓄势待发的态势。受政策和市场化机制的影响,截至2022 年底,我国电源侧、电网侧、用户侧储能累计投运总能量占比分别为48.40%、38.72%、12.88%,不同应用场景的电化学储能发展差异较大。

(来源:中国电力企业管理 作者:赵岩)

电网侧储能具有相对清晰的商业模式

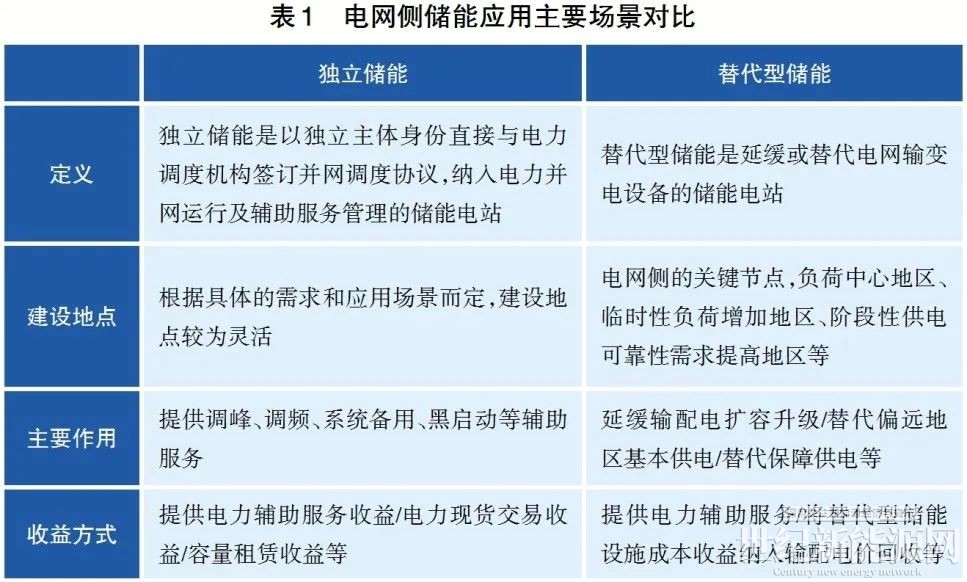

电网侧储能通常是指服务电力系统运行,以协助电力调度机构向电网提供电力辅助服务、延缓或替代输变电设施升级改造等为主要目的建设的储能电站。中电联统计数据表明,截至2022年底,电网侧储能在建55座、装机4.08吉瓦/7.52吉瓦时,累计投运78座、装机2.44吉瓦/5.43吉瓦时,同比增长165.87%。电网侧储能主要的应用场景包括独立储能(包括共享储能等)、替代型储能(包括变电站、移动电源车等),其中独立储能累计投运总能量,在电网侧储能电站累计投运总能量中占比接近90%,电网侧储能应用主要场景对比详见表1。

独立储能

截至2022年底,独立储能在建48座、装机3.82吉瓦/ 7.19吉瓦时,累计投运64座、装机2.10吉瓦/4.86吉瓦时,同比增长159.13%。受政策影响各地区装机差异较为明显,山东、湖南、宁夏、青海、河北的独立储能装机较高,累计总能量占独立储能总能量的74.29%。2022年,独立储能平均运行系数0.13(相当于平均每天运行3.03小时、年平均运行1106小时)、平均利用系数0.07(相当于平均每天利用1.61小时、年平均利用586小时),略低于电化学储能平均水平(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

政策利好独立储能发展。一是鼓励发展独立储能。全国有约20个省份出台了支持独立储能发展的相关政策,部分省份通过规划建设独立储能示范项目、鼓励配建储能转为独立储能等政策支持独立储能发展。二是鼓励新能源共享租赁。山东、河南、贵州、宁夏、广西、新疆等地对于新能源企业租赁储能容量视为配建容量,容量租赁指导价格在160~300元/千瓦·年之间,其中广西明确已通过容量租赁模式配置储能的市场化并网新能源项目,暂不参与调峰辅助服务费用分摊。三是鼓励参与电力现货交易。山东、山西、甘肃、青海、广东等5个省份明确了独立储能参与现货市场的规则细则。四是鼓励参与辅助服务市场。全国有约20个省份明确了储能参与电力辅助服务规则,主要交易品种调峰、调频。五是给予储能补贴支持。江苏、山西、河南、广东等10余个地区出台了补贴支持政策,补贴方式包括放电补贴、容量补贴、投资补贴等。

替代型储能

截至2022年底,替代型储能在建7座、装机0.26吉瓦/0.33吉瓦时,累计投运14座、装机0.33吉瓦/0.58吉瓦时,同比增长239.64%。2022年,替代型储能平均运行系数0.15(相当于平均每天运行3.61小时、年平均运行1318.5小时)、平均利用系数0.14(相当于平均每天利用3.37小时、年平均利用1232小时),运行情况优于电化学储能平均水平。

鼓励在关键节点建设替代型储能设施。国家及地方相继出台了鼓励政策,提出在关键节点、电网末端及偏远地区等布局新型储能,发挥储能应急备用技术优势,探索将电网替代型储能设施成本收益纳入输配电价回收等。目前已有约20个省份出台了支持政策。

发展趋势

随着新型电力系统建设逐步加快,受极端天气的影响以及新能源装机比例逐渐增高,考虑电网安全稳定运行实际需要,电网侧储能以其电网互动友好性以及相对清晰的商业模式,政策及市场关注度较高。从技术上考虑适宜建设大型电网侧储能的空间有限,结合区域内市场化机制,新能源、电网及负荷特点可以大致推算出适合建设的位置,优质资源区企业投资积极性较强。但与此同时也应注意到电网侧储能发展仍存在投资回收机制有待进一步健全等问题。一是共享储能全面落地尚需时间。共享储能通过模式创新,为储能降本增收提供了思路,但目前各地项目规划较多,实际投运较少,实际租赁情况、辅助服务调用情况等需要进一步明确保障机制,在获得稳定收入方面还存在风险。二是储能参与电力现货市场还处于初步探索阶段。目前只有山东12个电站开展了相关实践,其规模化发展还依赖各地市场机制的完善及相关技术的进步。三是辅助服务收益无法达到预期值。目前电力辅助服务费还只能在发电电源间实行零和博弈,成本难以有效疏导至电力用户,同时调峰等辅助服务补偿价格普遍不高,独立储能收益难以保障。四是电网替代型储能界定不明。目前电网侧替代性储能电价政策尚处于研究探索阶段,储能成本纳入输配电成本缺乏核定标准。以上这些因素在一定范围内影响了电网侧储能的实际应用和企业投资的积极性。

电源侧储能盈利模式较为单一

电源侧储能通常是指与常规电厂、风电场、光伏电站等电源厂站相连接,以平滑新能源功率曲线、促进新能源消纳、提升火电机组涉网性能等为目的建设的储能电站。中电联统计数据表明,截至2022 年底,电源侧储能在建211座、装机7.50吉瓦/21.27吉瓦时,累计投运263座、装机3.97吉瓦/ 6.80吉瓦时,同比增长131.81%。电源侧储能常见的应用场景包括新能源配储、火电配储等,其中新能源配储电站累计投运总能量占电源侧比例超过80%,电源侧储能应用主要场景对比详见表2。

新能源配储

截至2022年底,新能源配储在建193座、装机6.92吉瓦/20.19吉瓦时,累计投运207座、装机2.82吉瓦/5.50吉瓦时,同比增长150.15%。受新能源配储政策要求影响,各地装机差异较大,山东、内蒙古、西藏、新疆、青海等省份新能源配储装机较高。2022年,新能源配储平均运行系数0.06(相当于平均每天运行1.44小时、年平均运行525小时)、平均利用系数0.03(相当于平均每天利用0.77小时、年平均利用283小时),新能源配储运行情况远低于电化学储能平均水平(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

受新能源配储政策影响,新能源配储装机比例持续提高。一是鼓励或强制新能源配储。自2021年以来,全国27个省份发布了新能源配储政策,其中22个省份明确新能源配置储能比例,整体的比例要求在5%~30%之间、储能时长要求在1~4小时之间。二是给予储能补贴支持。浙江、青海、四川、重庆等11个省份发布了新能源配储补贴政策,补贴方式与独立储能类似,主要包括放电补贴、容量补贴、投资补贴。三是鼓励参与辅助服务市场。《关于进一步推动新型储能参与电力市场和调度运用的通知》(发改办运行〔2022〕475号)提出,新能源场站配建的储能项目,在完成站内计量、控制等相关系统改造并符合相关技术要求情况下,与所属新能源场站合并视为一个整体,按照相关规则参与电力辅助服务。当前安徽、贵州、河南等12个省份发布了电源侧储能参与辅助服务市场的政策,交易品种主要包括调峰、调频、备用等。

火电配储

截至2022年底,火储在建8座、装机0.23吉瓦/0.38吉瓦时,累计投运49座、装机0.77吉瓦/0.64吉瓦时,同比增长23.20%。广东、山东、江苏、山西等省份火电配储装机较高,占总能量的88.87%。2022年,平均运行系数0.33(相当于平均每天运行8.04小时、年平均运行2933小时)、平均利用系数0.14(相当于平均每天利用3.34小时、年平均利用1217小时),火电配储运行情况优于电化学储能平均水平(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

鼓励火电配储参与电力辅助服务市场。国家能源局此前公布的《并网发电厂辅助服务管理实施细则》与《发电厂并网运行管理实施细则》等文件,为火储联调项目确立了补偿机制。目前山东、河南、甘肃、湖北等12个省份发布了关于火电机组参与辅助服务的政策,鼓励参与调峰、调频等电力辅助服务。

发展趋势

目前新能源配储发展多受政策驱动,火储调频收益模式受外部环境影响较大。一是新能源配置储能作用未能充分发挥。多地采取“一刀切”式的配置标准,未出台配套的具体使用和考核办法,储能与新能源尚未实现协调优化运行,储能的实际作用难以充分发挥。二是盈利模式较为单一。新能源配储还没有成熟的收益模式,火电调频主要以AGC为主,虽然调频市场补偿价格较高,但调频辅助服务市场空间较小,火电装机增长空间有限,大量灵活性资源涌入调频市场将对调频价格造成较大冲击,将加剧市场价格的波动和不确定性。

用户侧储能经济性逐渐显现

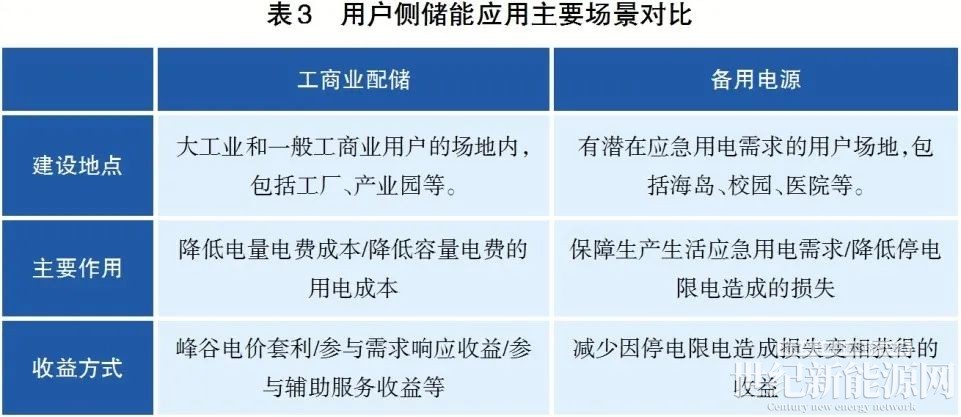

用户侧储能通常是指在不同的用户用电场景下,根据用户的诉求,以降低用户的用电成本、减少停电限电损失等为目的建设的储能电站。截至2022年底,用户侧储能在建34座、装机0.12吉瓦/0.23吉瓦时,累计投运131座,装机0.48吉瓦/1.81吉瓦时,同比增长49.00%。(文末注2)用户侧储能主要的应用场景包括工商业配储(包括产业园等)、备用电源(包括海岛、校园、医院等),其中工商业、备用电源累计投运总能量,在用户侧储能电站累计投运总能量中占比分别为49.61%、48.06%,用户侧储能应用主要场景对比详见表3。

工商业配储

截至2022年底,工商业配储电站在建30座、装机0.11吉瓦/0.20吉瓦时,累计投运81座、装机0.28吉瓦/0.90吉瓦时,同比增长136.79%。峰谷电价差是工商业配储的主要盈利模式,根据中电联统计数据,峰谷价差较大的江苏、浙江、广东、安徽工商业配储装机较高,占工商业配储总能量的 92.33%。2022年,工商业配储平均运行系数0.49(相当于平均每天运行11.78小时、年平均运行4297小时)、平均利用系数0.31(相当于平均每天利用7.28小时、年平均利用2658小时),工商业配储运行情况优于电化学储能平均水平(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

国家及地方层面密集发布了分时电价、储能补贴、需求响应、储能交易等一系列政策,鼓励用户侧储能多元发展。一是分时电价逐步扩大。各地峰谷电价差的不断增大,参照2023年5月各地电网代理购电价格,最大峰谷价差超过0.7元/千瓦时的省份有17个(目前电化学储能度电成本约为0.6~0.7元/千瓦时,当峰谷电价差超过度电成本时工商业储能投资才可实现盈利),部分省份设置两个高峰时段,越来越多省份的工商业储能具备了经济性。二是各地陆续出台补贴支持政策。包括江苏、浙江、山西、四川等省份在内的超10个地区发布了针对工商业用户侧储能的补贴政策。补贴方式与电网侧独立储能场景类似。三是鼓励用户侧储能参与需求响应。已有广东、重庆、云南等10余省份明确或鼓励用户侧储能作为响应主体参与需求响应,主要响应方式为削峰填谷,按照响应主体容量或有效响应电量进行补偿,不同省份补贴标准差异较大。四是鼓励用户侧储能参与电力辅助服务。国家发布政策鼓励支持10千伏及以上的工商业用户直接参与电力市场。目前,包括华北电网辖区和安徽、福建等在内的10余个地区或省份,在其辅助服务相关政策中明确或鼓励用户侧储能可以参与调峰交易,调峰服务价格在0.1元/千瓦时~1元/千瓦时之间。

备用电源

截至2022年底,备用电源在建4座、装机0.01吉瓦/ 0.03吉瓦时,累计投运41座、装机0.18吉瓦/0.87吉瓦时,同比增长7.59%。根据统计数据,江苏、广东等省份备用电源装机较高,占备用电源总能量的 97.61%。2022年,备用电源平均运行系数0.19(相当于平均每天运行4.45小时、年平均运行1626小时)、平均利用系数0.10(相当于平均每天利用2.32小时、年平均利用848小时),备用电源运行情况与电化学储能平均水平基本一致(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

“十四五”初期,我国局地发生数次缺电。2021年因为煤炭价格上涨、能耗双控等原因,超过20个省份实施有序用电。2022年受极端高温天气、水电出力骤减等影响,结合经济复苏工商业电力消费持续增长等因素,超过20个省份实施了有序用电。部分工商业用户出现用电短缺问题,用户侧储能系统作为备用电源的部署需求逐渐显现。

发展趋势

随着我国电力市场化改革的持续推进,工商业储能的经济性正在逐步显现,考虑到工商业用户逐步进入电力市场带来的高耗能用电成本的上升,以及第三产业、城乡居民用户的用电量占比不断提升,未来峰谷电价差有望进一步拉大或维持高位,这也预示着用户侧储能拥有着较大的发展潜力。此外,各地限电政策的出台,也将刺激工商业用户的电化学储能配置需求。用户侧储能虽然拥有较为广阔的发展前景,但对于工商业配储、备用电源的发展,在未来还将面临着一些实际性的挑战。一是商业模式较为单一。峰谷套利是目前用户侧储能最主要的盈利方式,但是覆盖范围还主要局限在峰谷差价比较大的省份,部分地方政府虽然有补贴,但是补贴核算存在困难,且随着储能规模的扩大,补贴难以持续。二是市场化机制不健全。用户侧储能参与电力辅助服务准入要求、参与方式、补偿标准等相关机制尚不健全,参与积极性普遍不高。三是储能安全管理有待加强。由于用户侧储能项目通常单体规模较小,安装环境复杂,加之相关标准尚不健全,对用户侧储能安全管理带来更高的挑战。

电化学储能高质量发展的有关建议

一是因地制宜配置储能规模。结合当地新能源消纳、资源特性、网架结构、负荷特性、电网安全、电源结构等因素,由地方政府和电网公司牵头,滚动确定并发布各区域的储能规模和比例,科学确定新能源配置储能的合理比例,有序引导共享储能建设节奏,对于电网替代型储能,建议在电力系统发展规划中予以明确。

二是构建长效成本疏导及市场机制。建立保障电化学储能盈利的长效机制,完善电能量市场机制,明确储能参与电力市场交易规则,加大有偿调峰补偿力度,丰富交易品种,不断完善辅助服务市场建设。研究建立储能成本以电力辅助服务费、输配电价等形式向电力用户疏导的机制,规划出台容量电价机制。健全尖峰电价机制,适度拉大峰谷价差,通过价格信号激励市场主体自发配置储能资源。

三是健全全流程安全管理机制。规范储能电站全过程安全管理,不断加强储能安全技术攻关,完善基于储能项目技术升级和安全性的检测认证和监督体系,建设并运营好电化学储能电站安全监测信息平台,加强储能专业人才的培养,推动安全管理人员持证上岗。

四是持续完善储能相关政策规范。结合国家政策,结合行业需求,研究完善电化学储能发展的相关政策及规范,并为政府、企业和相关机构提供政策解读服务,推动新能源配储在实际应用中发挥更大的作用。

(注1:数据统计范围:国家电化学储能电站安全监测信息平台收集的全国电力安委会19家企业成员单位500千瓦/500千瓦时以上电化学储能电站数据。

注2:因统计范围仅为全国电力安全生产委员会19家企业成员单位,用户侧储能统计数据有限。)