7月23日晚,天业通联公告,公司与晶澳太阳能有限公司(下称“晶澳”)的实控人签署了意向协议,对公司以发行股份方式购买晶澳太阳能100%的股权相关事宜达成合作意向。完成后,公司实际控制人将由何志平变更为靳保芳,并构成借壳上市。

重组后,靳保芳预计将持有上市公司5%以上的股份,据相关规定,靳保芳为上市公司潜在关联方,因此本次重组构成关联交易。

这一举措意味着,由靳保芳掌控的晶澳公司将借壳天业通联实现A股上市。重组完成后,截至目前,收入最高、组件出货量最大的光伏生产及销售一体化厂商将会在A股诞生。去年全年,晶澳公司获得营业收入197亿元,同样排在前列的A股光伏企业还有:协鑫集成(149.16亿元)、中利集团(188.5亿元)、隆基股份(164亿)、阳光电源和东方日升等。

刚从美国退市,就与天业通联神速签订重组协议,希望实现进入国内股票市场的愿望。看来晶澳真是等不及了。

让它焦急的地方在于:一方面,2010年之前,部分在美上市公司虽有过市值被严重低估的经历,但已有出路:无锡尚德因重整进入顺风清洁能源体系,天合光能酝酿A股上市途中,哪怕是准备退市的阿特斯也在新三板留着高创特这家EPC工程企业作为“观察哨”。

另一方面,行业排名前三的晶澳公司,此前因“私有化”迟迟未能实现,被耽误了太久的时间。从2015年计划退市之后,它足足等了3年多才下来。谁是晶澳,谁都会着急吧。

进入更活跃的A股资本通道,是晶澳的最佳选择,尽管此前它否认过自己要进入A股的消息。

这则新闻是这么写的:2017年12月2日,晶澳太阳能发布声明称,目前公司没有关于国内上市的计划,晶澳太阳能有限公司及其关联公司没有也不会以再上市名义发布募集资金的通知、公告、内部消息等,更不会以再上市的名义实施公开募集资金的行为。任何以晶澳太阳能有限公司回归上市而募集资金的行为,均非晶澳太阳能有限公司、晶龙实业集团有限公司所为或许可,该募集资金的行为涉嫌非法集资诈骗犯罪,请广大社会公众切勿上当受骗。

有媒体报道称,官网显示,天业通联始创于2000年,是集研发设计、制造安装、销售服务为一体的重大装备制造骨干企业,于2010年8月10日成功上市。根据其2017年财报,天业通联2017年的营业收入约为3.57亿元、归属于上市公司股东的净利润约为0.22亿元、归属于上市公司股东的扣除非经常性损益的净利润约为-824.63万元。

晶澳选择火速借壳,表明靳保芳并不想再花更多时间排队IPO,更不想被任何一家企业收购。

当然,由于规模太大,像中盛光电那样被嘉泽新能并购,对晶澳而言也不现实。所以,它干脆直接借壳,又快又好。所以这次晶澳的重组方案并不太出人意料。

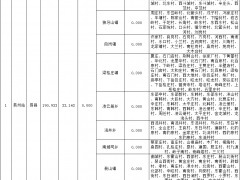

有几个与晶澳相关的重点财务数据,这里分享下:

去年全年,晶澳总计出货7501兆瓦,全球排名第三;相比2015、2016年的3937.9兆瓦和4920.4兆瓦都有很大上升。

企业197亿元的总收入中,太阳能组件收入为183.5亿元,太阳能电池有8亿进账,发电业务收入1.56亿元。

公司的营业总成本为170.94亿元,同比上年上升了35.87%,营业成本的增速,要高于营收增速(30.54%)。

企业利润总额为5.37亿元,净利润为4.47亿元。

公司光伏组件的平均每瓦售价为2.6元人民币,相比2016年和2015年的3.2元、3.5元有所下降。

此外,晶澳总资产约为203亿元,负债总额147亿元,净资产为56.33亿元,资产负债率为72%。公司的流动比率为0.93,速动比率是0.63。

微信客服

微信客服 微信公众号

微信公众号

0 条