我国海上风电行业步入快速发展阶段,预计苏粤闽三省将领跑市场。相关产业链有望受益,技术升级与规模效应将助推建造成本下降。

江苏于海上风电存量市场“一骑绝尘”,粤闽加速追赶

我国大陆地区海上风电2018年底并网容量约3.63GW,江苏占约75%。我们预计,2019~2021年将分别新增并网容量3.08GW、4.13GW、5.02GW,累计并网容量将于2020年底、2025年底分别达到10.84GW、40.34GW,江苏、广东、福建三省将领跑全国。

建造成本持续下降,“平价上网”不可一蹴而就

我国海上风电场运营期一般不少于20年,存量项目年利用小时数多在2,400~3,600之间,未来或借设备性能升级与风场布局优化进一步提高。海上风电动态总投资目前大多在17~21元/W之间,对应单位容量造价(固定资产投资)为16.3~20.2元/W,我们预计未来将逐步下降。2019年元旦及以后新增核准的海上风电项目,将通过竞争方式配置和确定上网价格。远期如实现(准)平价上网(取0.40元/kWh电价),年利用小时数提高到3,200-3,800,且造价降至10.0~11.5元/W,预计可在16年内收回成本。“平价上网”不可一蹴而就。

海上风电经济性提高背后,装备技术升级功不可没

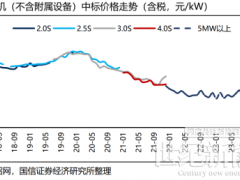

海上风机领域,单机容量大型化渐成趋势,广东在《竞争配置办法(试行)》中鼓励采用5MW及以上容量的风机,福建在《竞争配置办法(试行)》(征求意见稿)中鼓励采用8MW及以上容量的风机。福建兴化湾一期项目为大容量风机商业化提供了“练兵”契机,8家中外制造商成功供货。在单位容量扫风面积优化方面,中国海装、金风科技、上海电气推出4m2/kW以上的机型。我国海上风机市场呈寡头垄断之象,我们相对看好上海电气、金风科技、明阳智能等公司的竞争优势。

海缆领域,进口替代加快,汉缆股份、东方电缆、中天科技、亨通光电的技术实力于国内居前,并借国网舟山500kV联网输变电工程历练了海缆领域目前世界最高电压等级500kV的产品研制能力。

模块化变电站直击海上风电行业痛点,大幅缩减现场施工量与安装时间。

微信客服

微信客服 微信公众号

微信公众号

0 条