导语

2016和2017年,叶片进一步大型化,115米和121米叶片是绝对主力叶型。到2018年,115米叶片也逐渐式微,121米叶片占领了大部分市场,131米叶片也开始批量生产。

▌叶片涨价缘何而起?

今年国内风电的抢装潮已经没有什么疑问,抢装对叶片需求的拉动我们就不再赘述。本报告会重点从需求端的结构变化以及供给端的演变两个维度进行剖析:

需求端:141大叶片逐渐成为主流

我们首先来看过去几年,风电叶片的技术迭代情况。

目前陆上风电的主力机型仍是2.0MW和2.XMW。首先来看2.0MW,2009到2012年,大部分2.0MW机型都使用的是100米以下的叶片。

从2013年开始,叶片技术迭代速度开始明显加快,新叶型层出不穷:2013到2015年,105、110和111米的叶片替代了原来的93米叶片,成为行业主流。

2016和2017年,叶片进一步大型化,115米和121米叶片是绝对主力叶型。到2018年,115米叶片也逐渐式微,121米叶片占领了大部分市场,131米叶片也开始批量生产。

再来看2.XMW机型,叶片大型化的趋势同样是从2013年开始就变的非常明显。到2017年时,市场同样被115和121两款叶型占领。

可见过去五六年,叶片大型化的速度非常之快,2.0/2.XMW机型的叶片从最早的93米迅速发展到121、131和141米,虽然叶片的总需求可能比较稳定,但细分结构一直在快速变化中。

其原因也非常简单,为了降低风电的度电成本,必须增加发电时间,也就是要提升风机捕捉风能的能力,其中一个最主要的途径就是增加叶片的扫风面积、增大叶片的直径。

那么今年的叶型结构会是怎么样的呢?我们从两家主要的风电运营商:华能、华润的招标公告中可以窥探一二,我们梳理2家运营商今年发布的招标项目如下表,可见,绝大部分项目都要求风机配置140米以上直径的叶片。

由于这些招标项目的交付时间大部分在今明两年,因此我们预计141米的叶片在今明两年将成为行业主流配置,占领最大部分的市场。

供给端:大叶片的产能短期内难以跟上

叶片的产能瓶颈很大程度上在于模具,一套模具在生命周期内大概可以生产400-600片叶片,每片叶片的生产周期2天左右,即每套模具大概具备年产180片即60套叶片的能力(360天除以2天等于180片),在满负荷生产的情况下一套模具的寿命只有两三年(400-600/180)。

如上一节所述,由于叶片的技术迭代速度较快,很多模具的寿命还未结束,其所对应的叶型就没有需求了,这时叶片厂商只能选择将模具报废、计提资产减值,因此叶片厂商在购置模具时非常谨慎,在对应叶型确定有比较长的生命周期和比较大的需求时,才会选择扩张产能。(也有部分叶片厂商在风电整机厂对其保证采购量的前提下,实行“包线、代工式”生产,以降低自身风险)

叶片是一个小众行业,并没有公开可得的行业产能数据。过去三年,由于行业规模持续萎缩,叶片厂商也在经历供给侧的出清,二线厂商如南通东泰、美泽风电等都难以为继、相继停产;一线厂商如中材叶片也基本没有新增的产能。

中材叶片作为行业龙头企业,2016年就达到了8.35GW的总产能,两年过去后,2018年年报显示,其总产能仍然是8.35GW,意味着过去两年它基本没有扩张、仅仅是维持现有产能而已。

我们整理过去几年中材叶片的模具新投和报废情况,其在行业最低谷的2017年,报废的模具(0.4亿元)甚至超过了新增的模具(0.2亿元),产能处于净减少的状态。

除了全叶片行业在过去三年都处于产能收缩状态外,从结构上来看,131、141等大叶片的供给更加短缺,有两方面的原因:

第一、大叶片的技术难度大,需要更长的时间进行技术研发,研发之后的测试、挂机测试、小批量、调试要花费比较长的时间;

第二、大叶片需要更大的场地进行生产和库存,也需要占用模具更长时间;

叶片变长之后,其重量与长度是立方的关系,叶片的重量会显著加大,载荷也会上升,而且使用大叶片之后风机的发电小时数升高,还会带来叶片疲劳载荷的问题,需要在气动和结构设计上都加以优化。

尤其是141米叶片和121、131米叶片还有根本性的不同,121、131米叶片的节圆直径(即叶根处的直径)只有2.3米,而141米叶片的叶根直径升高到了2.8米,进一步增加了研发、设计的难度。

研发设计完成后还需要通过测试以及整机厂商的挂机测试,之后进入小批量生产,再采购模具、进行调试及大批量生产,都要花费比较长的时间。

这其中,仅仅模具的采购和运输周期就需要6个月左右,产线到厂后也要经过数月的调试期,才能到达稳定、高速的生产状态。此,对于跟随者来说,大叶片的产能扩张并不那么容易。

第二个方面,从121米升高到141米,并不是换一套模具就完成了,有两个比较重要的变化:

一是141模具的占地面积大,叶片直径变大后原有厂房容纳不下同样数量的模具,堆放库存所需的空间也变大了,需要叶片企业重新做厂房布局;

二是大叶片的占模时间变长了,即用模具生产一片叶片的成型时间变长,同样一套模具,单位时间内所对应的产能是变少了。

中材科技2016年在萍乡建设的厂房,2.9万平米可放置8套模具,生产普通60米左右长度的叶片;TPI拟在扬州建设的厂房,也是放置8套模具,生产75米长度的叶片,厂房面积高达6.6万平米。因此,随着叶型的升级换代,厂房也需要随之变更。

叶片生产的大致流程如下:裁剪玻纤布,将玻纤布和巴沙轻木、PVC泡沫材料等芯材铺设在主模具内,放置大樑冒后,通过真空压力把环氧树脂吸入预先铺好的玻纤布中。真空灌注成型后,模具升温到80度左右进行固化4个小时。

放置腹板,将两个半片的叶片粘合在一起,待模具温度冷却后,脱模。之后进行切割、钻孔、打磨、装配,最后进行喷漆、烘干,喷漆和烘干也需要6个小时左右。

其中,铺设玻纤布、芯材以及灌注环氧树脂等步骤都非常耗费人力和时间,大叶片的体积和重量相比常规叶片都更大,需要的材料也更多,铺设、灌注材料需要的时间自然也就更长了。而且对于刚刚开始小批量生产的叶片企业来说,生产所需的时间也会更长一些。

2018年中复连众生产的一款亚洲最长叶片,长达84米、重达29吨,花了长达20天的时间才生产出来,而且还是国内80米级叶片最短的首制品制造周期,生产大叶片的时间消耗可见一斑。

正是由于上述原因,叶片的供给和需求,发生了结构性的错配,141米大叶片的需求快速上升,而供给端反而是以115、121这些常规叶型为主,因此这些叶型的发展时间长,技术也早已成熟,每家厂商都配有大量的模具,141叶型的供给则跟不上。

即需求是倒三角、而供给是正三角。叶片行业整体供应偏紧,而140米以上的大叶片就更是供不应求了。

▌叶片的盈利弹性有多大?

叶片的毛利率和产能利用率有很大的关系

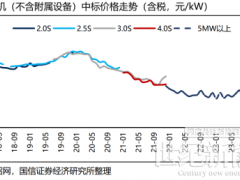

从中材叶片过去五年的情况来看,2014和2015年为上一轮的风电抢装期,产能利用率在90%左右,毛利率和净利率分别达24%和12%左右。2016到2018年为行业的收缩期,产能利用率回落到60%左右,毛利率在15%到18%,净利率约6%到9%。

那么为什么叶片的盈利能力和产能利用率有如此大的关系呢?

我们从时代新材的成本结构入手来分析,2015年时代新材的叶片收入是28亿元,2017年回落到20亿元,降幅近30%,其成本中:直接材料费和制造费用基本上是同比例减少的,而人工费基本不变甚至还小幅增长。

因此我们判断产能利用率和盈利能力之间的关系很大程度上是由人工费造成的,叶片是劳动密集型行业,其人工费基本上属于固定成本,当出货量下滑时,分摊到每片叶片上的人工成本会快速上升,导致成本增加和毛利率下降。

我们进一步列出15到18年这四年间,时代新材叶片业务的三项成本占比:

可见,原材料成本占收入比基本上在60%左右、制造费用占收入比基本上在16.5%左右,只有人工成本占收入比波动较大,行业高峰时只有10%、行业低谷时高达15%。

以中材科技为例,测算涨价以及产能利用率提升后的利润弹性我们从两个角度来分析今年中材叶片的利润空间:

1、我们预计今年国内风电行业增速为30%,中材叶片作为行业龙头,市占率有提升的空间,增速比行业略高为35%,即出货量从5.6GW增长到7.6GW,年产能仍为8.35GW,则产能利用率为91%,介于14年和15年之间,那么净利润率也应该回到14年和15年之间,即12%应该是一个合理的估计。

2、在18年的基础上,考虑产能利用率提升和涨价双重因素对盈利能力的助推作用。

产能利用率提升的方面,中材叶片2018年的叶片收入是33亿元,假设人工成本占比和时代新材一致,也是13.7%,则总额为4.5亿元。如前所述,假设2019年中材叶片的叶片收入增长35%到44.5亿元,人工成本维持4.5亿元不变,则人工成本占比下降到10%,即净利率可提升3.7个百分点,由18年的6%提升到9.7%。

再考虑到涨价因素,141叶片供不应求最严重,我们假设涨价幅度为6%;130-140叶片也比较紧张,假设涨价幅度为3%;120-130叶片供给充足,不涨价。

再考虑到各种叶型的占比,加权平均后的涨价幅度约为3%,成本不变,则可进一步提升净利率2.5个百分点,从9.7%提升到12.2%。

两个角度综合考虑,我们预计2019年,叶片业务的净利率可回升到12%左右,再加上收入端的增长,中材叶片的叶片业务净利润有望从2018年的2亿元增长到2019年的5-6亿元。

从需求端来看,叶片大型化的趋势十分明显,但由于:1、叶片行业整体产能收缩;2、大叶片对场地、技术、模具的要求均高,供给端跟不上,造成了其供不应求。我们认为叶片环节已经转为卖方市场,部分型号已发生实质性涨价,预计供应紧张将持续全年且下半年还有加剧的可能。

中材科技:风电叶片绝对龙头,主供金风科技,2017年金风科技占销售额的62%,18年年底和金风科技的诉讼落地后将轻装上阵。我们预计18年销量5GW、19年有望达到7-8GW,叶片子公司的净利润将实现大比例增长。

公司风电叶片生产技术和质量始终处于国内领先水平,并在产品开发上实现了从1.5MW到2MW、3MW乃至于6.7MW的系列化推进,率先推出国内最长的6MW/SINOMA77.7风电叶片,在大叶片上非常有优势。

天顺风能:塔筒行业龙头,2016年设立叶片子公司进入叶片行业。根据2018年中报,常熟叶片基地正式投产,已有4条叶片生产线投产,处于产能爬坡阶段,获取了远景的订单,并交付了9套叶片模具。

双一科技:公司是国内3-4家主要的风电叶片模具制造商之一。

微信客服

微信客服 微信公众号

微信公众号

0 条