政策刺激,海上风电订单激增

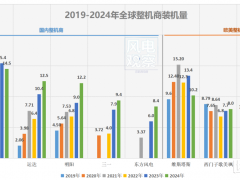

2018 年,中国海上风电发展提速,新增装机 436 台,新增装机容量达到165.5 万千瓦,同比增长 42.7%;累计装机达到444.5 万千瓦。

受竞价政策影响,广东福建等省赶在2018年底前出台的政策更给海上风电添了把火,广东省仅2018年12月一个月就核准了2700万千瓦的海上风电项目,且多以6MW、8MW的大兆瓦机型为主。

上周,国家发改委正式发布了《关于完善风电上网电价政策的通知》(发改价格〔2019〕882号)。其中海上风电部分提出2018年核准的项目,如在2021年前并网执行0.85元/千瓦时电价,之后并网的执行当年指导价;2019年及以后核准的项目,竞标不高于当年指导价。这与此前发改委价格司提出的“2018年底前核准的风电项目,于2020年底前完成并网工作,否则将重新参与竞价”相比,条件宽松了一些。

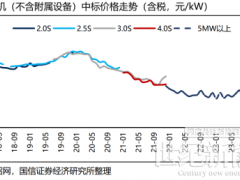

但即便如此,为获得高昂的固定补贴电价,行业抢装潮仍不可避免。海上风电建设周期一般为三到五年,无论基础、升压站,还是接入电网,多个环节的建设时间都比陆上长得多。这势必引发整个产业链的供不应求,尤其是与风机制造环节相关的零部件,价格可能随之上涨。

全球海上风电蓬勃发展,中国紧跟步伐并大有赶超之势,但供应链一直是中国海上风电跨越式发展的掣肘,从开发、采购、运输、安装、运行一直到拆除,海上风场寿命期每个环节的零部件供应商、施工安装方和服务机构都或多或少地存在短缺和不足。

对于主机厂家,机组的真实供应能力是考验,而这背后是完备供应链体系的支撑。当今世界的产业链、产业巨头、产业竞争能力,不仅仅是核心技术的竞争,不仅仅是资本多少的竞争,更讲产业链的控制能力。比如苹果手机里一共涉及到500多个大大小小的零部件。全世界有几十个国家的几百个企业在为苹果加工零部件,如果某一个环节控制不好,“木桶效应”就会导致苹果手机无法面世。

叶片是制约大兆瓦机组供应的瓶颈……

海上风场的核心设备是海上风机,而风机的核心部件是叶片、轴承、发电机、变流器、主轴、齿轮箱等设备。除机舱外,最关键的风机部件应该就是叶片。下面我们就以海上风机叶片为例,看看欧洲和中国整机企业面对的挑战。

由于海上风机容量更大、所处环境更加恶劣,相应地对叶片的尺寸要求更大、可靠性要求更高。首先从生产环节来看:

第一、大叶片的技术难度大,需要更长的时间进行技术研发,研发之后的测试、挂机测试、小批量、调试要花费比较长的时间;

第二、大叶片需要更大的场地进行生产和库存,也需要占用模具更长时间;

叶片变长之后,其重量与长度是立方的关系,叶片的重量会显著加大,载荷也会上升,而且使用大叶片之后风机的发电小时数升高,还会带来叶片疲劳载荷的问题,需要在气动和结构设计上都加以优化。

尤其是141米叶轮和121、131米叶轮还有根本性的不同,121、131米叶轮的节圆直径(即叶根处的直径)只有2.3米,而141米叶片的叶根直径升高到了2.8米,进一步增加了研发、设计的难度。随着叶轮直径增大到170米及以上时,为了降低叶片重量,可能还涉及从传统玻纤材料向碳纤材料的转变,导致生产效率大幅降低,对工艺和质量控制也提出了全新的要求。

从需求端来看,叶片大型化的趋势十分明显,但由于叶片行业整体产能收缩,大叶片对场地、技术、模具的要求均高,供给端跟不上,造成了供不应求。国内2018年新增的165万千瓦海上装机多以4兆瓦为主,2018-19年新增订单多为大兆瓦机组。据悉,目前国内6兆瓦海上17X、18X叶片产能有限,全国总计产能80套,约合48万千瓦,远远无法满足当前的供货需求。

这也是为什么国际海上风电巨头如MHI Vestas和西门子歌美飒都建立了属于自己的海上风机叶片工厂。

其中三菱维斯塔斯2014年4月在英国怀特岛(Isle of wight)开设叶片厂,当时的开办目的十分明确,就是为V164-8.0MW型海上风机配套80米长叶片。工厂在2015年开始小规模生产,在2017年实现量产。2018年底,由于市场订单需要,工厂又引进了一套新模具。

为支撑其海上风机供应链体系,西门子歌美飒在英国赫尔港投资建设了叶片厂,该厂于2016年11月建成,主要为欧洲地区提供海上风机叶片,年产量可达150套。该工厂耗资3.1亿英镑,其生产的第一批叶片安装到位于英国诺福克沿岸Dudgeon风电场的67台西门子风机上。

为保证新兴市场的供货需求,这些国际整机巨头也提早布局。三菱维斯塔斯(MHI Vestas)在确定拿下台湾150万千瓦容量的风机订单后,果断和当地风电供应链企业签署了一系列谅解备忘录,包括塔筒、叶片供应商以及叶片原材料供应商。西门子歌美飒也在获得120MW Formosa1期和2期主机供货合同后和当地叶片树脂材料供应商签订了合作协议。

再从运输环节来看,海上风机叶片本身比陆上风机的要长,且还有快速增长的趋势,30年前一台运输卡车不仅能运载叶片还能运载风机,后来只能运输一套叶片,而现在一台卡车运输单只叶片都“力不从心”。所以,对于海上风机配套的叶片工厂只有建在港口才经济。上述三菱维斯塔斯和西门子歌美飒的叶片工厂都布置在距离北海海上风场最近的沿海港口城市,一是省去陆地运输的复杂性;二是地处欧洲海上风电腹地,可第一时间将叶片送往组装港口或现场。

中国由于早期只开发陆上风场,导致大部分总装厂分布在内陆地区,主要分布在新疆、内蒙古、甘肃、四川、青海等省份。

为缓解当前的零部件供应短缺问题,其它部件尤其是大型叶片工厂也亟需在沿海地区配套建设。国内主流海上风机厂商上海电气和远景能源的4MW级风机凭借多年的运行业绩培育了大量上下游供应链,配套的14X、15X叶片可以确保几个GW的供应能力。除此以外,我们认为叶片环节已经转为卖方市场,部分型号已发生实质性涨价,预计供应紧张将持续全年且下半年还有加剧的可能。

我们的产业链真的准备好了吗?

上面以叶片为例,指出了对海上风电供应链体系的担忧。其实,不仅是叶片,海上风电各类设备也因整体产业链不够发达,在近几年成为了卖方市场。由于主变压器、开关柜等设备的涨价,如果现在要建设一个容量为300MW~400MW的海上升压站,投资要比两年前高出30%以上;而海缆面临的不仅是涨价问题,国内一线海缆厂家的生产线都已开足马力,供货周期依然很长,存在无法满足项目需求的情况,因此在各家电缆厂出现了许多专职催货的“常驻”人员。这些问题,最终导致的便是项目成本提高,项目周期拉长,整体收益降低,损害整个行业的健康。在未来几年,这些问题在一定程度上是难以解决的,甚至还会因集中核准和抢装潮而放大,成为制约行业发展的瓶颈。

自主创新固然重要也是必须坚持的,但我们也需要在前人的基础上进行创新,为了实现国内海上风电快速发展,全球协作,吸取欧洲海上风电经验,利用先进国家海上风电技术是永远绕不过去的话题。具体形式则多种多样,包括合资建厂、培训人员、建立适合中国国情的物流体系等等。

为了降低海上风电开发成本和产业对政府补贴的依赖,加大培育完备的供应链体系已迫在眉睫,这是保证中国海上风电健康快速发展的根本,也是保障当下各省大量核准待建项目按期投产的关键!

微信客服

微信客服 微信公众号

微信公众号

0 条