三峡集团的资本“野心”尽显。

3月16日-18日,三峡集团全资子公司——长江生态环保集团有限公司(以下简称“长江环保”)及其一致行动人三峡资本控股有限责任公司(以下简称“三峡资本”)增持兴蓉环境2979.16万股,增持比例1%。变动后,长江环保及其一致行动人合计持有兴蓉环境股份2.21亿股,占总股本的7.39%。

这只是三峡集团进击资本市场的冰山一角。围绕清洁能源和长江生态环保“两翼齐飞”的战略布局,三峡集团新一轮资本运作大幕正徐徐拉开。

自2019年以来,三峡集团通过“资本+”模式,以股权合资、企业并购等方式,还与北控水务、启迪环境、纳川股份、武汉控股和国祯环保等企业在长江大保护方面展开合作。

不仅如此,三峡集团全资子公司中国三峡新能源(集团)股份有限公司(以下简称“三峡新能源”)正在冲刺IPO,拟登陆A股主板。2月28日,从中国证监会官网了解到,中信证券对三峡新能源的第二期辅导工作已经完成。

对于上述资本动作,3月19日,三峡集团表示,现在属于静默期暂不回应。

频现并购扩张

三峡集团是全球最大的水电开发运营企业。截至2019年三季度,其资产总额近8174亿元。

目前,发展清洁能源和长江生态环保,是三峡集团的“两翼齐飞”战略。其中,围绕“长江生态环保”,三峡集团的资本运作频频提速。

2016年以来,国家要求“把修复长江生态环境摆在压倒性位置,共抓大保护、不搞大开发”。

在此背景下,三峡集团于2018年12月成立了长江环保。此外,三峡集团还参与搭建了中国长江绿色发展投资基金、生态环保产业联盟、生态环保专项资金和生态环保国家级工程研究中心等平台。

从2019年以来,三峡集团通过股权合资、企业并购等方式,密集在水务圈织网布阵,标的企业涉及北控水务、武汉控股、启迪环境、洪城水业、旺能环境、国祯环保、兴蓉环境和纳川股份等。

值得一提的是,三峡集团与北控水务在共抓长江大保护方面关系密切。2019年1月,三峡集团旗下控股上市公司长江电力向三峡集团转让北控水务4.71亿股;同年11月,北控水务和长江环保联合成立三峡北控南京水务有限公司和北控南京水务投资有限公司。此外,三峡集团、北控水务集团旗下三峡资本、北控金服(北京)投资控股有限公司还联合发起成立长江绿色发展基金管理有限公司。

2019年6月,长江环保以7.56亿元受让武汉水务集团持有的武汉控股1.06亿股股份,占上市公司总股本的15%;7月,三峡集团通过定增方式入股后,持有国祯环保11.6%股份;同年12月,长江环保及其一致行动人三峡资本以13.52亿元的价格摘牌受让启迪环境旗下子公司——雄安浦华水务科技有限公司40%的股权。

进入2020年,“三峡系”并未放缓进击资本市场的步伐。

据兴蓉环境公告,2020年2月19日,长江环保增持兴蓉环境股份173.39万股,占后者总股本的0.06%。变动后,长江环保及其一致行动人三峡资本累计持有兴蓉环境5%股份,构成举牌。

随后,长江环保及其一致行动人于2020年2月25日至3月13日、16日和18日再次增持,权益变动后合计持有兴蓉环境股份2.21亿股,占总股本比例7.39%。

在举牌兴蓉环境的同时,长江环保、三峡资本还于2月24日受让纳川股份1.0336亿股股份。变动后,长江环保及三峡资本合计持有纳川股份约1.0906亿股,占后者总股本的10.57%。

值得注意的是,三峡集团参股或投资合作的企业中,有不少为全国及长江经济带地方水务龙头、专业技术企业。2019年底,三峡集团对接长江上游和下游15家地方水务平台,确定8个平台股权合作方案。该集团已选定20个股权投资项目,总投资额154亿元。

对此,三峡集团表示,集团探索形成“资本+”模式,通过股权合资、企业并购等方式,投入增量资金接手相关城市污水处理厂、管网等水务平台存量资产,缩短获得城镇污水治理项目的时间,不仅不增加地方政府债务规模,而且给地方政府带来大量资金用于污水治理。

“(长江大保护污水处理)投资建设的核心主体是三峡集团。”光大证券认为,民企加杠杆意愿有限,地方加杠杆空间有限的现状下,为了保障宏观经济稳定发展,短中期央/国企仍将是“加杠杆”和逆周期调节的中流砥柱。国资将是未来3年生态基建的投资主力,而民资需发挥专业性优势做好自身定位,充分合作。

据了解,三峡集团以城镇污水治理为切入点,快速向长江经济带沿江城市铺开。到2019年底,对接长江沿线7省(市)103个市县,合计开工新建投资项目95个,总投资额435亿元。到2020年,三峡集团规划投入长江大保护项目投资总金额累计将达到1000亿元。

三峡集团上海勘测设计研究院副总工郭亚丽博士认为,长江大保护工作还面临诸多挑战,包括行业整合统领和政府管理能力、厂网河湖岸一体和流(区)域综合治理模式与机制创新,以及严重的污水处理基础设施欠账和巨大资金投入的挑战等。

千亿新能源野心

在生态环保领域频繁布局的同时,三峡集团的新能源业务也在向资本市场发起冲刺。

2010年,三峡集团立足水电,正式开启战略转型。同年7月,三峡集团全资子公司中国水利投资集团公司正式更名为中国三峡新能源公司(股改前名称)。

彼时,三峡集团第三代“掌门人”曹广晶透露,集团明确提出积极开发风电等新能源,并将风电培育成集团公司第二支柱产业。三峡新能源公司将力争用3-5年时间实现整体上市。

三峡集团对风电似乎“情有独钟”。资料显示,早在1999年,三峡新能源便以股权投资的方式进入了风机主要零部件制造领域,并成为了当时金风科技的最大权益股东。2005年起,三峡新能源进军风电场开发、投资和运营。近两年,海上风电又成为三峡新能源第二主业的战略核心。

相比之下,光伏业务涉足略晚且项目开展不算多。据《格尔木日报》报道,三峡新能源首个5.5MW(一期)光伏项目2012年在格尔木并网发电。不过笔者也注意到,公司近两年拿下了不少代表性项目,包括陕西渭南和铜川领跑示范项目、内蒙古达拉特领跑示范项目及奖励激励项目等。

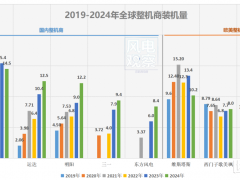

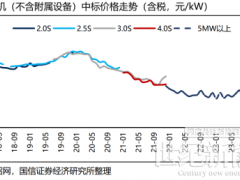

截至2019年底,三峡新能源业务已覆盖全国30个省、自治区和直辖市,已并网风电、光伏以及中小水电装机规模超1000万千瓦,资产总额近1000亿元。

或许,转型新能源是三峡集团最好选择。据了解,早在“十一五”期间,由于环保、移民和竞争对手跑马圈地等因素影响,水电项目开发难度便逐渐加大。2017年,时任三峡集团副总经理的毕亚雄表示,三峡的第一主业是水电,但预计水电到2050年基本开发完毕,“一方面公司要找一个截止日,另一方面就是要找一个新的方向,那就是新能源,长期增长空间最大。”

笔者注意到,三峡新能源2016年年中工作会上,时任三峡集团董事长、党组书记卢纯强调,千方百计把三峡新能源公司做强做优做大,最终实现“风光三峡”战略目标。他还要求,加快三峡新能源公司整体上市步伐,实现早日上市,打造千亿市值和千万千瓦装机规模的一流新能源上市公司。

而“引战—股改—上市”三步走发展战略就是三峡新能源为实现该目标而制定的计划。

笔者从中国产权协会官网获悉,2017年底,三峡新能源公司通过北交所增资扩股,引入8家投资者,募集资金总额117.4628亿元,8家投资者合计持股30%。随后,2019年6月,三峡新能源完成股份制改造,这意味着公司上市之路正式进入冲刺阶段。

中信证券官网显示,中信证券受聘担任三峡新能源首次公开发行股票并在主板上市的辅导机构。2019年10月,中信证券与三峡新能源签署了辅导协议。

2月28日,笔者从中国证监会官网获悉,中信证券对三峡新能源的辅导已经完成第二期,辅导内容包括向公司高管介绍证监会关于募集资金项目的要求,协助公司制定可行的募集资金投资项目等四个方面。并且,后续辅助将包括辅助完善招股说明书及申报文件和督促履行上市内外部决策程序。

“上市今年是一定要完成的。”一位三峡集团的内部人士向笔者如是表示。

3月19日,三峡新能源方面向笔者证实,目前公司正在接受上市辅导,今年实现上市是(公司)内部目标。

微信客服

微信客服 微信公众号

微信公众号

0 条