一、 中国风电产业发展现状

目前我国风电装机容量已连续10年位居世界第一,是国家重要电力来源。随着近年来发电量的上升和弃风限电率的不断下降,风电产业逐渐进入电价平稳期,预计将于2021年实现全面平价上网。

(一)风电成为中国第三大电力来源

“十一五”及“十二五”(2006-2015年)期间,随着国内风机厂家逐渐掌握兆瓦级机组的设计和批量生产能力,以及2016年《中华人民共和国可再生能源法》的颁布实施,中国风电产业迎来黄金发展期。2016年,国家发改委提出“十三五”风电建设目标,要求“到2020年底,风电累计并网装机容量确保达到210吉瓦以上。”在此阶段,国内风电机组从1.5兆瓦级到3兆瓦级更新换代不断加快,风机叶轮直径大致按照每年10米的长度快速增加,随着技术的提升,风电累计并网装机容量不断攀升。

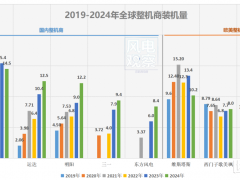

截止2019年底,中国累计风电并网容量已达到210吉瓦(全球累计装机量达到621.3吉瓦),目前我国的风电装机容量已连续10年位居世界第一,受到陆上风电补贴最后期限的影响,预计2020年中国风电新增装机将达到35吉瓦以上。风电已成为国内继火电、水电之后的第三大电力来源。(如图1所示)

图1 全国陆上风电装机总量及新增量(单位:吉瓦)

数据来源:Wind

其中有八省/自治区的风电累计装机容量超过10吉瓦,第一位是内蒙古(33.07),依次是新疆(19.56)、河北(16.39)、山东(13.54)、甘肃(12.97)、山西(12.51)、宁夏(11.16)、江苏(10.41)。2019年有九省/自治区的风电新增并网容量超过1吉瓦,其中:河南新增容量最多是3.24吉瓦,其次是河北(2.38)、山西(2.14)、山东(2.13)、青海(1.95),江苏、内蒙古、陕西、宁夏也均超过1吉瓦。(如图2所示)

图2 2019年各省风电新增装机及累计装机情况(单位:吉瓦)

数据来源:国家能源局

(二)风电发电量不断上升,弃风率明显下降

据Wind数据显示,2019 年,全国风电发电量 4057 亿千瓦时,较2018年增加 10.85%。其中,内蒙古、新疆以及河北是全国风电发电量最多的省份。(如图3所示)

图3 各省市累计风电发电量(2013年-2019年,单位:亿千瓦时)

数据来源:Wind

2019 年,全国平均风电利用率 96%,平均弃风率 4%,弃风率同比下降 3 个百分点。其中,甘肃、新疆和吉林地区弃风限电率下降最为明显,分别为 11.4% 、 8.9% 和 4.3%。(如图4所示)

图4 各省市弃风限电率(2019年,单位:百分比)

数据来源:Wind

(三)风电平价上网时代即将到来

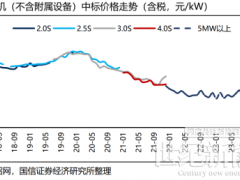

根据《关于完善风电上网电价政策的通知》,新核准的集中式陆上风电项目上网电价全部通过竞争方式确定,不得高于项目所在资源区指导价。2018年底前核准的陆上风电项目,2020 年底前仍未完成并网的,国家不再补贴;2019 年至 2020 年底前核准的陆上风电项目,2021 年底前仍未完成并网的,国家不再补贴。2021 年开始,风电进入全面平价上网时代。(如图5所示)

图5 陆上风电四类风区上网指导价

数据来源:国家能源局、北极星风力发电网

二、 风电产业面临的投融资困境

包括风电在内的可再生能源近年逐步进入快速发展阶段,“十三五”期间,中国绿色产业每年的投资需求在2万亿以上,而财政资金只能满足其中10%-15%的投资需求,巨大的投资缺口需由社会资本提供。

风电产业链主要分为上游供货商、设备制造商、中小风电场投资商和电网公司四个环节。风电产业发展时间相对较短,与传统行业相比,产业发展面临的风险较多。(如图6所示)

图6 风电产业链

综合来看,风电行业的风险主要包括行业、技术以及市场三方面:

一是行业风险。风电产业具有资本投入大和技术含量高的特点,企业在创立阶段和成长阶段投资额大,投资回报周期较长,经营性风险较多。此外,由于近些年风电项目上马数量较多,国内外市场竞争激烈,市场需求变化大不确定因素较多。

二是技术风险。风电产业发展时间相对较短,相关技术还不十分成熟,不确定因素较多,各个子行业均存在较大的技术可替代性。

三是市场风险。我国风电产业的部分核心技术源于国外、部分产品面向国际市场销售,由于受到部分国家外贸“双反”影响,加之产业盲目扩张产能过剩,导致产品出口不畅存在一定积压。

风电产业链中设备制造商和电网公司大多实力较强,信用度高,因此获取金融支持的力度较大,融资需求满足度高。电网公司是国家基础设施,隐含了政府信用,因此其融资在行业内也具有核心竞争优势。而上游供货商和中小风电场投资商则因企业规模较小,加之当前面临风电设备整机产能过剩的问题,导致行业竞争激烈,间接和直接融资渠道不畅。

一是间接融资遇到困难。间接融资来源主要是各类商业银行,传统的商业银行信贷对象主要以大中型国有企业为主,借贷要求较高,风电相关企业往往达不到银行信贷的基本要求。而地方商业银行由于信贷涉及面较窄,信贷资金规模有限且缺乏有效的配套措施,无法满足大量融资需求。

二是直接融资渠道受阻。目前,风电产业获取的直接融资数量较少,直接融资仅占产业资金来源的10%左右,远远低于国外同行业的水平。股票融资是直接融资的主渠道,但由于发行新股环节多要求高,需要经过监管部门的严格审查层层审批,只有数量极少的风电企业有机会通过资本市场获得融资。风险投资是风电相关企业获取直接融资的另一渠道,但多数风险投资机构对风电产业了解有限,对风电项目的商业模式和投资效益难以把握,往往抱有谨慎的观望态度,尚处于尝试阶段,投资规模较为有限。

三、 绿色金融助力风电产业发展

面对风电相关企业融资难问题,绿色信贷、绿色债券,以及绿色保险等绿色金融工具可以成为有效解决手段之一。

(一)绿色信贷

根据原银监会披露的《21家主要银行绿色信贷情况统计表》,与新能源或可再生能源相关的有两类指标,一是可再生能源及清洁能源项目,下分为6个子项,分别为太阳能项目、风电项目、生物质能项目、水力发电项目、智能电网项目以及其他可再生能源及清洁能源项目;第二个相关指标是战略新兴产业中的新能源制造端贷款。

2019年中国21家主要银行绿色信贷余额超过10万亿元,同比增长24%。重点投向绿色交通运输和可再生能源两类产业。2019年可再生能源产业绿色贷款投入占比约为25%(如图7所示)。例如,截至2019年,邮储银行新疆维吾尔自治区乌鲁木齐市分行通过绿色信贷为金风科技授信75亿元,提供了38.55亿元贷款支持,助力企业发展。

图 7 中国21家主要银行绿色信贷募投领域占比(2019年,单位:百分比)

数据来源:中国人民银行官网

(二)绿色债券

2019年我国境内外贴标绿色债券发行总规模再创历史新高,总计发行3666.29亿元规模绿色债券(含资产证券化产品),同比增幅达36.5%。其中普通贴标绿债共募集2438.63亿元资金,非金融机构发行人共发行1602.13亿元人民币绿色债券,占65.7%市场份额,其中投向清洁能源行业的资金规模达到347.23亿元,约占非金融机构发行额的22%,投向风力发电共计50.58亿元,约占非金融机构发行额的3.2%。例如,2017年7月,新疆金风科技股份有限公司在海外发行3亿美元债券,票面利率2.5%,期限3年,成为首单中资企业绿色债券。其发行认购环节获得了近5倍的超额认购。

此外,2016年8月26日,由新疆金风科技股份有限公司发行的上交所首单绿色资产支持证券(简称:ABS)——“农银穗盈-金风科技风电收费收益权绿色资产支持证券”在上海证券交易所挂牌上市,发行规模共计12.75亿元,其中优先级发行利率区间为3.4%-4.5%,创国内非金融企业ABS发行利率新低。(如图7所示)

图8 金风科技风电收费收益权绿色资产支持证券

资料来源:中央财经大学绿色金融国际研究院、金风科技

该次发行的ABS证券简称为:金风绿A-E,其中优先级分为5档,期限分别为1-5年,对应发行利率区间3.4%-4.5%。本项目系上海证券交易所首单绿色ABS;也是国内首单由国际知名绿色认证机构进行双认证的绿色信用债券——由挪威船级社(DNVGL)进行绿色认证,同时由国际金融公司(IFC)提供绿色绩效评估。

(三)绿色保险

风电企业在生产经营过程中,既有传统的风险保障需求,如企业财产损失保险需求、营业中断损失保险需求、雇主责任保险需求等,也有其特殊需求。例如,天气变化会给风力发电企业的生产经营带来重大影响,风速高低会影响风力发电企业的发电能力。若天气条件在较长时间内持续处于不理想状况,会对风电企业的年度收入造成不利影响。针对这一新的风险管理需求,保险机构开始探索研发风力发电指数保险,为这类企业因天气原因导致的收入损失提供保障。在帮助风力发电企业平滑年度企业经营结果的同时,也能够在一定程度上为这类企业提供融资增信。

瑞再企商保险有限公司和永诚财产保险合作开发的风力发电指数保险产品2014年出现首次赔款,赔款金额近80万元,赔付率约260%。该保单的投保人为河北某风电企业。保单2014年1月1日生效,保险期间一年。保单约定,一旦保险期间因不利风力条件的原因导致发电量低于实现确定的水平,保险公司即给予赔偿。由于是第一年试点,该风电场只投保了十分之一的份额,即每度电赔偿5分钱;如果全额投保,该风电场可获得近800万元的赔款。

高金山金风科技集团副总裁、中央财经大学绿色金融国际研究院特邀专家

杜晋叶中央财经大学绿色金融国际研究院助理研究员

微信客服

微信客服 微信公众号

微信公众号

0 条