2020年6月3日,国家电投发布通辽和阿拉善两地1.4GW平价陆上风电招标公告,全部机组自2021年7月之前开始供货,整体项目计划2021年底投产。平价风电不仅是现实,而且来势汹汹。

2020年底国内陆上风电正式告别补贴时代,年底国内陆上风电正式告别补贴时代,市场对对2021年陆上风电年陆上风电存在诸多疑虑:“风电平价项目看似申报寥寥无几”、“风电成本已无下降空间”、“设备价格屠夫可能卷土重来”,这些观点成为压制行业估值的三座大山。

我们认为既然陆上风电不再靠补贴发展,在缺少补贴政策作为前瞻数据的情况下,从目前中标和明确年内开工的平价项目着手可以判断,2021年陆上风电呈现三大确定趋势:

1) 建设量超过15GW,行业总装机不低于25GW;

2)3-5MW大机组全面攻占陆上市场,主机厂毛利率不降反升;

3)西南地区发力,新增核准规模或一骑绝尘。

风电装机的周期性是消纳能力所致

我国风电装机的周期性并不是补贴政策和经济性造成的,而是消纳能力所致风电作为我国较早实现全面国产化制造和规模化发展的新能源,从2010年以来就持续经历5年一循环的周期性。从2011年行业装机首次出现下滑,2012年进入寒冬期装机量触底,2013-2015迎来高速成长(第一轮抢装),2016-2017连续两年下滑,2018-2020年继续高速增长,似乎风电行业具有非常强的周期性。而且每次装机下滑都与补贴退坡实施的时间点趋同。风电的装机需求真的对补贴依赖这么强吗?实则不然。

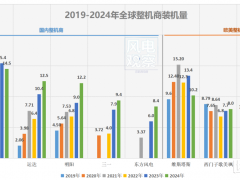

由下图可见,我国风电吊装量每次在弃风率下行阶段就会迎来“春天”,而弃风率上行时期则逐年萎靡,这是由于电网的配套建设始终无法跟上新能源的发展所致,每隔一段时间,由于电网出现区域性的消纳瓶颈,国家能源局就不得不暂停这一地区未来1-2年的新增建设活动,以纾解当地电力消纳瓶颈给存量项目造成的弃风损失。

与此同时,国家电网/蒙西电网则抓紧建设新增配套接入工程,或者增加远距离输电能力(特高压、省际环网工程)等,随着消纳瓶颈的突破,风电装机才得以继续发展。这种周期性是由于电网的建设和消纳滞后造成的,而非开发商基于风电项目的收益率,或者说补贴电价和发电成本的比较所形成的。

在国家能源局的政策指导下,2017年以来国家电网加大工作力度解决三北地区消纳问题,一方面提高火电调峰灵活性,促进电力市场化交易,另一方面在2016-2017年集中建设一批南北互通的特高压工程,2018年又推动一批重点的西电东送和南北互通特高压工程的核准建设,增强华东环网的省际电力互通能力,提高接纳外送特高压电量的能力。上述工作的努力下,2016-2018年国家电网三北地区风电的并网能力呈现快速提提升,从2017年最低的4.74GW提升至2020年的13.75GW,与全国风电并网空间改善的幅度基本吻合,东北和西北地区改善尤为明显,分别从0.25GW和2.4GW提升至2020年的3.8GW和6.3GW。

34.3GW平价风电将在未来两年建设

梳理地方政府与开发商工作计划:34.3GW平价风电将在未来两年建设,2021年超15GW2020年风电设备全产业链产能因抢装潮吃紧,主机厂优先安排交付补贴抢装项目,平价建设周期落在2021-2022年。招标信息显示大部分平价项目首批机组交付期为2020年底至2021年第二季度,2021年平价风电吊装量将超过15GW,而且机型是3MW以上机型为主,甚至超过50%将是4MW以上机型。

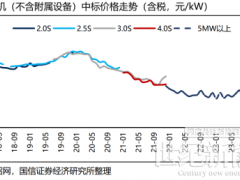

例如中核汇能2020年第一次框架集采入围厂商信息显示,东方电气集中式投标机型均为3MW以上机型,上海电气以4.5MW机型为主,而湘电风能以3.2MW为主。机组大型化对风电装备制造形成带动效应,当前全球供应链4MW以上大机型的配套产能并不充足,产品升级不仅可以确保设备价格维持在一个合理的水平,从中核汇能的集采公示信息可见,11个风电项目平均报价为3581元/kW,集中式风电项目平均报价为3565元/kW;而且会使得设备端的市场格局以极快速度集中,头部企业能够占据更多的份额,而缺乏研发技术竞争力的中小厂商将无法靠低价竞争,彻底退出市场。

平价风电发展新势力云川桂市场

除广西地区异军突起,成为平价风电的后起之秀之外,云南和四川两地也蓄势待发。2020年3月10日,云南省能源局工作会议表示,2020年要重点做好9项重点工作任务之一为科学有序推进新增8GW风电、3GW光伏布局与建设。我国云南省水电资源丰富,“十三五”中期以来因能源双控及环保压力,东部高耗能产业持续向西部转移,云南省具备较低电价优势,2016年提出2025年前打造铝、铜、铅锌3个千亿元产业链条和500亿元的锡产业链,推动云南千万吨级炼油基地配套石化项目和云南石化产业园等重大项目建设,并延伸发展硅光伏、硅电子、硅化工、碳化硅等产业,实现水电硅材一体化发展。然而由于水电在每年第四季度和第一季度处于枯水期,电力供应无法完全匹配落地的高耗能企业用电需求,而云南风电每年10月至次年4月为主要出力期,与枯水期基本吻合。因此发挥风水互补特点,是减少枯水期电力枯竭问题的重要手段。

今年2月28日四川省能源工作会议也提出,2020年四川省将有序推进凉山风电基地规划建设,结合水库电站建设推进风光水互补开发规划编制及项目开发。2020年四川省预计新增风电装机1.8GW,新增光伏装机0.5GW。未来随着我国白鹤滩、乌东德直流工程的投运,西南地区的电力外送能力将持续增加,风电和光伏作为本地消纳的清洁能源将迎来新的春天。

平价风电注定只是强者的蛋糕

我们回顾国际市场的发展历史,海外市场的风电单机功率从2017年开始快速提升到3MW以上,2018年又快速向4MW以上提升。2018年以来随着欧洲海上风电的发展,海外机组大型化进程加快,从而市场格局继续演化。海外主流风机厂商从原来6-7家快速向头部3家集中,Senvion、Suzlon和Nordex由于竞争过程当中没有跟上研发节奏,产品过于依赖区域市场或者细分市场,一旦需求阶段性波动就陷入经营不善的局面。国际市场演变也为国内开发商带来警示。设备厂商经营陷入困境,开发商庞大的风电资产将缺少必要的运维服务和质量保证。

因此借鉴国际市场的情况,未来国内的平价风电市场必然是竞争格局集中:下游客户会选择他们最信任的合作伙伴,给予较高比例的份额,而不是像过去市场格局相对分散,过度低价竞争,20-25家主机厂商活跃在中国的风电市场。开发商会更加重视机组的技术先进性,产品质量保证,历史运行记录,主机厂商的财务实力等,而这也意味着更加合理的价格竞争和合理的毛利率水平。

考察2019年招标的情况,平价风电大基地的市场份额极为集中。国电投乌兰察布6GW项目分给只有5家主机厂商;中广核兴安盟3GW项目,只有两家主机厂商中标。我们预期未来仍然维持这种趋势,最终只有5-6家主机厂商分享90%以上的平价项目订单。这种集中的局面在风塔、海底电缆行业也一样会出现。

当风电产业进入到平价阶段,业主更加重视设备质量和技术领先性的时候,市场份额必然加速集中。当行业进入到产品全面升级阶、技术迭代加快阶段,市场份额也必然集中。竞争格局集中有利于形成合理的供需关系和价格水平,制造端会保留合理的利润。而随着市场份额的提升,领先主机厂商的营收规模预期不会比十三五期间明显下滑,而毛利率将停留在持续改善的通道上。

微信客服

微信客服 微信公众号

微信公众号

0 条