氢能产业链下游应用包括加氢站、燃料电池的各种应用(包括车辆、固定式电站、便携式电子、分布式发电等)、传统石化工业应用(石化应用是目前氢的主要应用,据统计氢60%被用于合成氨,38%用于炼厂石油和煤炭的深加工,这部分不属于本文分析范畴),本文主要探讨燃料电池汽车的发展。

一、各类燃料电池汽车市场现状

燃料电池车相比传统汽车,具有无污染、零排放、无噪声的优势,相比电动车具有续航里程长,充氢时间段的有点,是目前关注度最高的应用领域。燃料电池作为动力电池,已经在乘用车、巴士/客车、叉车以及其他以燃料电池作为动力的车辆中得以应用,例如特种车辆、物料搬运设备和越野车辆的辅助供电装置等。

1. 燃料电池叉车率先得到发展

有意思的是,燃料电池用于运输领域居然率先发展起来的是叉车搬运市场,目前主要集中在美国。

据美国能源部2016年5月统计显示,2008年美国燃料电池叉车数量在500辆左右,2016年美国26州燃料电池叉车数量超过11000辆,年复合增速高达56%。燃料电池叉车主要客户是大的消费品公司和超市,2014年,沃尔玛斥巨资为535辆氢燃料电池叉车配置1738套氢动力设备。起初只是引用成本效益来证明投资的合理性,但是随后他们发现建立绿色足迹的好处远不止这些。如今沃尔玛、宝洁和可口可乐等大零售商都有采购应用燃料电池叉车,供应商主要是美国的PlugPower、Nuvera Fuel Cells和Oorja Protonics,加拿大的Hydrogenics,丹麦的H2Logic。

燃料电池叉车市场主要供应商

主要从事氢燃料电池技术和“turnkey”系统设计的Nuvera Fuel Cells在2014年被叉车巨头Hyster-Yale物料搬运公司收购后,产品的商用化进程加快, Hyster-Yale也因此成为首个将燃料电池技术整合到材料处理设备组合中的叉车制造商。今年4月,亚马逊获得了收购美国氢燃料电池制造商Plug Power 23%的股权的权利,亚马逊将为其11个仓库的叉车配备氢燃料电池,从而以更快的速度充电、提高效率。

2. 燃料电池客车在多国示范运营

具有公共应用属性的燃料电池客车,在欧美多国以及我国都在被积极用于示范运营,但都没有形成产业化规模。

据2016年罗兰贝格发布的《Fuel Cell Electric Buses–Potential for Sustainable Public Transport in Europe》显示,在欧洲一共有84辆燃料电池大中客车已经投放市场示范使用,分布在8个国家的17个城市和地区。到2020年,欧洲将投放300-400辆燃料电池大中客车。

美国能源署国家可再生能源实验室2016年《Hydrogen Fuel Cell Bus evaluations》显示,在美国正在示范运营的燃料电池客车共24辆,分布在9个城市。美国最初规划了65辆示范燃料电池大中客车,现在仅24辆在进行示范使用,这些项目主要是验证并改进FCEB的可用性和稳定性。在日本,据《丰田汽车内部报告》,只有2辆燃料电池大客车在东京和中部地区示范使用。我国燃料电池汽车也是从客车领域展开,但前期均属于示范项目,没有进入正式商业化运营。2008年北京奥运会期间,福田欧辉与清华大学共同研发的3辆燃料电池客车参与示范运行;2010年,3辆同济大学研发和3辆清华大学研发,共6辆燃料电池客车亮相上海世博会;2010年新加坡青奥会期间,海格和清华大学合作研发的2辆燃料电池客车参与示范;2016年4月,宇通客车与亿华通签订100辆氢燃料电池客车合作意向书,预计2017年一季度末将会有100多台配备亿华通燃料电池动力系统的车上路运行;2016年5月,福田欧辉签订100辆8.5米氢燃料电动客车销售合同,开启氢燃料电动客车的商业化运作。2016年9月,佛山全国首条氢能源城市公交试运营示范线路,12台氢能源公交车投入使用。

3. 燃料电池乘用车商业化进程加快

燃料电池汽车领域中,乘用车约占80%的比重,小型燃料电池车现在正处于商业化转化中。从1994年戴姆勒公司成功研制了首款燃料电池车NECAR1以来,先后有丰田、本田、通用和现代也相继加入燃料电池车行列,其中日本丰田成为领跑者,在2015年已经开始向欧美发售其新款Marai燃料电池车。

国际主要燃料汽车产商相关产品

资料来源:ISI EMIS Intelligence

Marai与普通电动车相比在性能上有很大的优势。续航距离约700km,足够普通家庭日常使用一周以上,是普通电动车的四到五倍,并且随着行驶里程的加长,在系统成本上相对于普通电动车也将占优势。此外,加氢时间仅需3分钟,最低启动温度可在零下30度,并且行驶过程零排放二氧化碳。

丰田的燃料电池汽车Marai

Marai上市伊始 ,丰田的计划是2015年在日本国内销售400辆、向海外出口300辆燃料电池汽车,主要销往美国和欧洲。Marai发售后,在日本订单超过3000辆,在美国约2000辆的订单,远超公司预期。为此丰田采取措施分阶段提省Marai的产能,到2016年产能增至2000辆,2017年增至3000辆,并计划2020年前全球范围内销售总量达到3万辆。不过今年2月,丰田汽车公司通知将召回已售出的全部2840辆Mirai燃料电池汽车,原因是在特别的驾驶条件下,例如车辆使用巡航控制爬长坡,加速踏板被踩到节气门全开位置时,Mirai燃料电池升压变频器产生的输出电压可能超过最大电压,存在安全隐患。

可见,但即便市场反应大大超出车企的预期,主要面向个人消费者的燃料电池乘用车的真正大规模商用,仍面临着一系列的挑战,尤其是加氢站的建设和运营问题(氢的储运请见上篇周报)。

二、世界加氢站建设布局

加氢站的建设至关重要,对于汽车企业来说,没有能源站,就没办法卖车。

目前,储氢问题及加氢站数量不足成为燃料电池乘用车发展的阻碍之一。目前加氢站在北美、欧洲、日本、中国、韩国和澳大利亚虽有分布,但全球在运总数不足300座,加之加氢站建设的投资和周期较长,很难实现快速布局。目前各国政府大力支持积极推进加氢站建设,其中美洲增速最快,欧洲数量最多,亚洲也在积极布局中。

据LBST于2017年2月21日发布的第9期全球加氢站统计报告,2016年全球新增92座加氢站,创增长数新高。截止到2017年1月,全球正在运营的加氢站达到274座,其中有4座是2017年初开放。

全球加氢站统计

资料来源:LBST

新增的92座加氢站中,有83座是对公众开放的,其余9座则是专门为公交车或车队客户提供服务。日本凭借新增45座位列加氢站增长数榜首。而在北美新开放的25座加氢站中,有20座位于加利福尼亚州。欧洲新增22座,其中6座位于德国,德国公共加氢站总数增至22座。另外,德国还有29座加氢站正在建设或即将开放,超过美国,后者正在建设的加氢站有24座。欧洲计划于2019年底前建成覆盖全欧洲的“氢气高速公路”网络。

欧洲加氢站分布示意图

目前全球正在运营的274座加氢站中,有106座位于欧洲,101座位于亚洲,64座位于北美,2座位于南美,1座位于澳大利亚。其中188座加氢站向公共开放,占全球总加氢站数的2/3。去年,有几座仅用于示范项目的旧加氢站也被新的公共加氢站所替代,这表明氢基础设施的商业化正在逐渐开展。

目前,加氢站的技术路线有站内制氢技术(电解水制氢、天然气重整制氢)和外供氢技术。欧洲大多数加氢站都采用站内电解水制氢技术;外供氢气技术中氢气来自于钢铁企业的副产氢气,使用高压氢气瓶集束拖车运输。由于传统加氢站建设和运维成本较高,近几年一些新型的加氢站开始进入应用,比如太阳能加氢站和移动加氢车:

太阳能加氢站:相比大型加氢站具有两个显著优点:其一,体积小巧,甚至可以直接安装在家中花园或门口,对于建设用地和氢气储藏设施没有额外特殊要求;其二:节能环保,通过太阳能电池的电力,来电解水提取氢,并且在制造氢时不会产生CO2。基于此,太阳能加氢站可以铺设成数量更大、更广泛的临时加氢网,以便满足氢燃料电池汽车的临时性加氢需要。

移动加氢车:被誉为汽车家族的充电宝。2015年12月,丰田公司与 Air Products公司合作,在加州新建设的加氢站建成前,为消费者提供氢气。Air Products公司的移动加氢车使用蓄电池以及太阳能发电制氢,加氢车每次可以为Mirai加注半个罐氢气,提供150英里的续航里程。移动加氢车的储氢能力为85kg,每罐可以满足30多辆车的加氢需求。

三、依赖补贴的加氢站,还需规模效应降成本

在产品技术成熟的基础上,燃料电池汽车的大规模应用对加氢站的建设数量和分布合理性必然有一定的要求。

但是,由于没有实现规模化生产,目前加氢站建设和运营成本还大大高于传统加油站。目前全球的主流还是政府主导加氢站投资及运营,并给予高额补贴,政府补贴的幅度均超过50%。普遍看,一个新的加氢站的建设成本在200-500万美元左右。日本建设一座中型加氢站(300Nm3/h)投资在500~550万美元;在美国,约需要280~350万美元。

根据日本产经省的数据,日本建设一座加氢站的投资成本约4.5亿日元(约合3000万元人民币),是日本加油站建设成本的5倍。另外,加氢站每年还要承担4000~5000万日元(约合300万元人民币)运营成本。

日本加氢站的主要成本构成

为配合氢能源路线的推进,日本政府专门制定了“氢气供给设备整备事业费辅助金”制度,自2013年起对加氢站建设项目补贴其导入成本的一半,上限为2.5亿日元,2014年又增加了定额性补贴政策,上限达到2.8亿日元,基本能够覆盖掉“大头儿”的设备采购成本。车企也积极投入加氢站的建设,丰田、本田、日产三大车企联手投资4892万美元(约合3亿元人民币)用于扶持加氢站项目,如此一来,在日本,加氢站50%的建设费用由政府予以补贴,30%由三家车企承担,其余20%的建设费用由日本其他企业赞助。

加氢站的建设中,设备采购成本占建设投资的70%。加氢站的主要设备:包括:储氢装置、压缩设备、加注设备、站控系统等,其中压缩机占总成本较高(约30%)。欧美日已经完全掌握加氢站系统三大核心设备氢气压缩机、高压储氢罐、氢气加注机的制造技术,我国与其差距巨大。

以一个关键技术指标充气压力标准为例,欧美日加氢站普遍采用与汽车配套的70MPa压力标准,并实现设备量产,而我国示范性加氢站及燃料电池客车车载供氢系统尚处于35MPa压力的技术水平,核心设备还需要主要依赖进口。

日本从制度上鼓励车载氢瓶单次充气压力的安全上限值从70MPa提高到88MPa。从具体设备来看,氢气压缩机:美国PDC等公司已掌握具有三层金属隔膜结构的氢气压缩机制造技术,输出压力上限超过85MPa;高压储氢罐:美国、加拿大、日本等国均可自主生产耐压超过70 MPa的碳纤维复合材料和铝合金内胆等材料制成的高压储氢容器;氢气加注机:德国林德、美国空气化工等企业生产70MPa氢气加注机安全性与智能化较高,并实现量产。

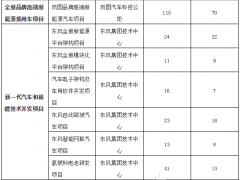

国内加氢站的主要设备

资料来源:ISI EMIS Intelligence

微信客服

微信客服 微信公众号

微信公众号

0 条