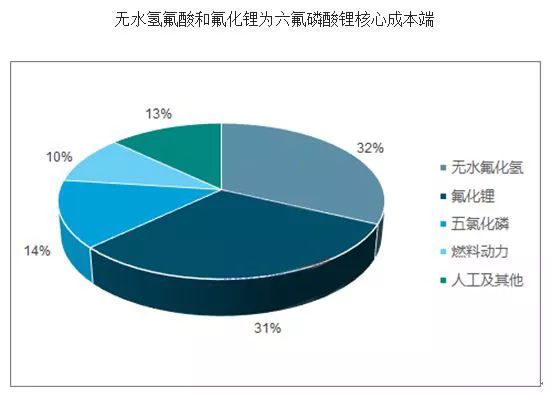

短期来看,成本中枢大幅上移或将支撑六氟磷酸锂价格止跌企稳。六氟磷酸锂主要生产成本为原材料,以目前市场价格进行测算,无水氢氟酸和氟化锂合计占据成本中枢的60%以上。但年初至今,无水氢氟酸和锂盐均出现大幅上涨,其中碳酸锂价格上涨35.7%至17.1万元/吨,氟化氢价格上涨88%至13000元/吨附近,核心原材料价格上涨推升六氟磷酸锂成本中枢;而六氟磷酸锂价格却下跌至15万元/吨附近。因此,在六氟磷酸锂售价下跌与成本上涨背景下,生产企业盈利大幅下滑,后期生产成本或为价格继续下跌形成支撑。

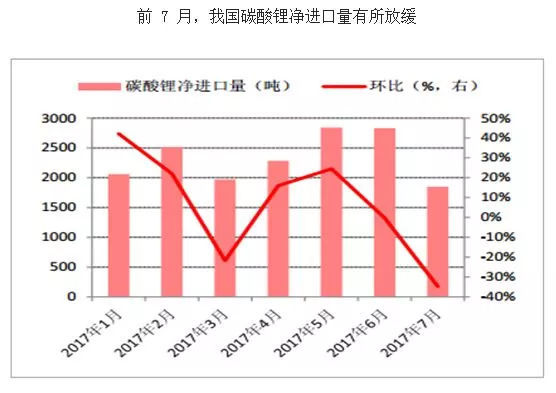

1)需求旺季叠加供给不足,电池级碳酸锂价格稳步上涨至17.1万元/吨:下半年,无论3C锂电还是动力锂电都从9月份开始进入消费旺季,10月份新能源乘用车销量更是环比增长0.7万台至6.5万,同比增长102%,在新能源汽车积分政策拉动和产销旺季的驱动下碳酸锂需求强劲复苏;同时,国内叠加环保督查等因素,锂盐生产供给受到冲击,而海外7月碳酸锂净进口量还环比下滑34.7%至1850.4万吨,特别是对智利环比下滑33.5%至1215.2万吨,同比下滑10.%,对阿根廷环比下滑65.9%至293万吨,降幅最为明显;当前市场库存告急,生产企业均无现货出售,订单多排到12月份,在供给趋紧、需求趋旺双轮驱动下,电池级碳酸锂价格持续上涨至17.1万元/吨一线,且仍保持较大上涨动力。

2)萤石粉涨价推升成本中枢,氢氟酸装置停车导致供需失衡,国内无水氢氟酸市场10月均价创年内新高:在原料端萤石受货紧支撑价格不断上调,无水氢氟酸成本中枢上移;同时,受十九大及环保因素影响,江西及山东等地生产企业氢氟酸装置停车现象较多,造成市场货源紧张,国内无水氢氟酸市场均价已创今年新高至13000元/吨附近。

长期来看,六氟磷酸锂下游市场空间增速空前,2018年需求量或达到3.4-3.8万吨之间。我们预计,2018年全球锂电池总产量或将达到182.3GW,按照每1KWh锂电池,需要消耗1.5Kg电解液进行测算,则需要27.4万吨电解液。 每吨电解液约消耗0.14吨锂盐(假设全部采用六氟磷酸锂,目前六氟磷酸与电解液1:7比例关系),则对应3.8万吨六氟磷酸锂需求量。2018年全球六氟磷酸锂需求量达到3.4万吨较为相近。

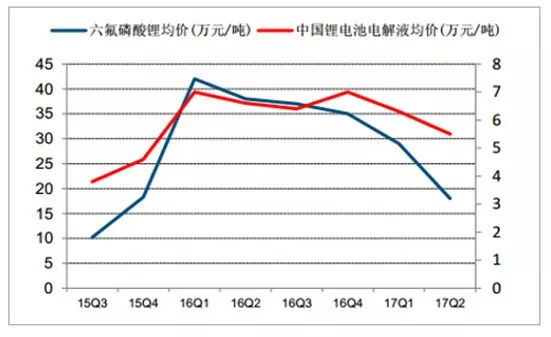

与此同时,电解液成本中原材料六氟磷酸锂占50%,电解液价格随六氟磷酸锂价格同步下滑。目前电解液生产成本中原材料由锂盐(主要是六氟磷酸锂)、溶剂和添加剂等组成,其中六氟磷酸锂占电解液总成本比例高达50%左右,两者具有同涨齐跌的属性。因此,电解液在原材料价格大幅下滑引导成本下降的同时,自身价格也出现大幅回落,2017年第二季度电解液均价下滑至5.5万元/吨附近。

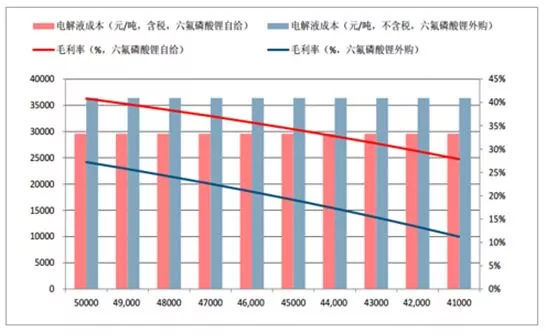

目前,部分电解液价格最低已下滑至4.1万元/吨附近,濒临六氟磷酸锂外购电解液企业生产成本线,价格或将止跌企稳。但更重要是的是,截止到10月底,据中国化学与物理电源行业协会数据,电解液报价已下滑至4.1-5.6万元/吨附近;在此背景下,具备六氟磷酸锂自备的企业将具有较大成本优势。按照15万元/吨的六氟磷酸锂外售价(含税)为基准,若电解液价格从4.1-5万元/吨间波动,我们预计,六氟磷酸锂自备的电解液企业产品毛利率位于27.8%-40.8%之间,而外购六氟磷酸锂为原料的电解液企业产品毛利率或在11.2%-27.2%之间。因此,从企业盈利的角度考虑,电解液价格也或止跌企稳。

电解液价格下跌至4.1万元/吨附近,濒临六氟磷酸锂外购电解液企业生产成本线。

微信客服

微信客服 微信公众号

微信公众号

0 条