数据

《指导意见》明确提出,未来10年内将分两个阶段推进储能产业发展,第一阶段(2017-2020)实现储能由研发示范向商业化过渡;第二阶段(2020-2025)实现商业化向规模化转变。

在《指导意见》出台后的2018年,在所有人都未曾预期到的情况下,电网侧储能应用规模爆发,将中国储能市场送入“GW/GWh”时代。有统计数据显示,2018年我国累计投运储能项目规模为1018.5MW/2912.3MWh,是2017年累计总规模的2.6倍。

其中,2018年,我国新增投运储能项目的装机规模为2.3GW,电化学储能的新增投运规模最大,为0.6GW,同比增长414%。2018年第四季度,我国新增投运电化学储能项目的装机规模为286.5MW,同比增长399%,环比增长80%。

依此推算,市场认为到“十四五”末,我国储能装机将达到50-60GW,到2050年将达到200GW以上,市场规模将超2万亿元。

无独有偶,近日彭博新能源财经(BNEF)公布了2018年全球清洁能源投资报告。BNEF预测,2019年全球年度储能装机将首次超过10GWh;2025年全球的储能装机量将达到100GWh,并在2030年左右突破300GWh;到2040年,预计全球能源存储市场将累计增长至942GWh,价值约6200亿美元(约4.15万亿人民币)。

BNEF表示,只要用电的地方,理论上都可以用到储能。从长远来看,储能领域将是锂电池最大的应用市场。

储能市场黄金时代由此幕启。

政策

新市场的兴起,有政策呵护。2018年储能发展强劲的韩国,得益于韩国针对光伏-风电-储能混合发电项目所发放的大量可再生能源证书、政府的采购以及2030年可再生能源计划。

美国联邦能源管理委员会(FERC)发布841法案,则要求美国所有的电力批发市场须对各自规则作出调整,以加大储能在各大电力市场中的应用。这是目前为止涉及范围最广的、支持储能应用的电力市场规则,使得储能同现有发电模式在同类市场中展开竞争成为了可能。

中国的相关政策也雨后春笋般涌现。仅从2019年春节后半个月的时间看:

2月12日,工信部发布《关于加强绿色数据中心建设的指导意见》,指出试点梯次利用动力电池作为数据中心削峰填谷的储能电池。

2月18日,国家电网发布《关于促进电化学储能健康有序发展的指导意见》。南方电网也将出台的促进电化学储能发展的指导意见。两大电网均将储能纳入电网规划。

2月19日,新疆自治区发改委发布了《关于在全疆开展发电侧储能电站建设试点的通知》,储能电站原则上按照光伏电站装机容量20%的比例配置。

2月27日,北京市发改委发布《北京市2019年重点工程计划》,将在海淀区-北部新区永丰片区和翠湖片区内建设分布式光伏50MW、3000冷吨集中电供冷、电储能18MW/36MWh。

2月27日,合肥市发改委也发布了“2018年第三批光伏电站度电补贴目录、光伏储能系统应用、创新示范项目的通知”。

2019年中国储能市场跨越式发展可期。

需求

在2018年4月的时候,中国建投对储能市场做过一次测算。

那时候,国内有火电装机量11 亿千瓦,按3%配套有望产生33GW储能电池需求。截止2017年底,风电、集中式光伏合计装机量265GW,按储能装置配套比例10%测算,有望产生26.5GW需求。

我国的工业总用电量2017年达44413亿kWh,所需电池储能规模为711 GWh。

按照这个测算,仅从电源侧角度来看,就有56.5 GW的储能需求。而截止2018 年底,我国累计投运储能项目规模不过1.02 GW。

声音

3月3日,全国政协委员、宁德时代董事长曾毓群建议:“针对风能和光伏发电的间歇性特点,在西部大力建设光伏和风力发电设施并配套建设锂离子储能电站,来减少对电网稳定运行的影响,提高可再生能源装机容量和发电占比。”

3月6日消息,全国人大代表,国网安徽省电力有限公司总经理、党委副书记张凡华建议:“未来需要调动各方力量,共同推动储能、蓄能技术创新,加快建设用户侧储能、蓄能设施,加快推广“清洁能源+储能”联合建设模式,提高可再生能源利用效率。”

企业

储能产业链主要由电池、电池管理系统、储能换流器、能量管理系统、配件(接口、线路、集装箱等)等组成。其中,电池占建设成本的60%左右,电池管理系统占13%左右,储能换流器占10%左右。

也就是说,电池+电池管理系统的成本,占到储能总成本的四分之三。

而从锂电产业链看,当前锂电池企业仍以3C数码电池、动力电池为主战场,当中又以动力电池为主。来自起点研究院(SPIR)的数据显示,目前前十的动力电池企业,已经占据了87%的市场份额。剩下100多家动力电池企业,只能在13%的市场份额中苦苦挣扎。

数据来源:起点研究院(SPIR)

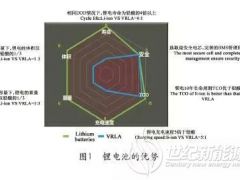

在动力电池市场中抢不到市场份额怎么办?比新能源汽车市场更大的储能市场,迎来了机会。新的市场,大家又重新回到同一起跑线,这里比拼的,是循环寿命、价格、一致性等因素。这些也是磷酸铁锂电池较为突出的优势。

以下是十家较大程度上切入储能领域的企业(排名不分先后):

1、南都电源

近几年,南都电源在储能锂离子电池产品及系统解决方案、市场应用等方面均取得较大突破,以储能电池为核心的储能系统技术水平达到国际领先,产品及系统在国内外新能源储能示范项目中得到大规模应用。

南都电源现已成功开发了电网一次调频服务、配网侧“增量配网+”、IDC“储能+备电”系统服务、“储能+”优质电能服务等创新的储能业务模式,成为全球储能行业的领军企业。

2、科陆电子

科陆电子是国内最早开展储能业务的公司之一,在多个储能项目中拥有成熟的项目经验。CL5231F能量型箱式储能系统,采用磷酸铁锂储能专用电池,能量密度高,循环寿命长,系统设计高度集成化。

2月21日,科陆电子发布新闻称,与威马汽车科技集团有限公司签订战略合作协议,双方约定在全国范围内推动梯次电池储能系统应用,并将于后期开展储能项目运营。

2月底,湖南华润电力鲤鱼江有限公司12MW储能调频项目开标,科陆电子1520.03万元中标储能电池集装箱采购。

3、中天科技

中天科技的2018年业绩快报称,电力产业得利于国家电网、南方电网特高压项目的持续推进及打造“世界一流城市配电网”建设规划,中天储能系统首次批量应用于国家电网江苏、湖南、河南电网侧示范项目,开启电网侧储能大市场。

2月26日,中天科技披露《公开发行可转换公司债券发行公告》,拟募集39.65亿元,于950MWh分布式储能电站等7个项目。

4、亿纬锂能

亿纬锂能2018年业绩显示,公司营业收入 43.51 亿元,同比增长45.90%,归母净利润 5.71 亿元,同比增长 41.57%。磷酸铁锂产能2.5GW,主要应用在客车和储能领域,客户包括南京金龙和宇通,储能的客户有华为等。当前,磷酸铁锂在储能领域的循环寿命大幅增加,储能的商业价值有所体现,亿纬锂能称仍会继续发力磷酸铁锂在动力和储能领域的应用,将继续扩产。

5、猛狮科技

猛狮科技主营清洁电力产业链和新能源车辆产业链,近年快速进入储能、智能输配电、智慧能源管理、售电业务领域,建立集太阳能发电-储能-智能输配电-智慧能源理-互联网售电于一体的电力产业链。

1月24日,与上海电气环保集团签署战略合作协议,共同开发一带一路新能源和储能市场。

2月21日,公司陈乐伍董事长考察新疆阜康市工业园区,与当地达成100MWH光伏储能电站等项目。

6、比亚迪

比亚迪推出了太阳能电站、储能电站等,可提供从发电、到储电、到用电的一整套新能源解决方案。比亚迪2019年1月销量快报称,新能源汽车动力电池及储能电池装机总量约为1.55GWh。起点锂电大数据记者注意到,比亚迪的储能业务,目前以布局国际市场为主。

7、宁德时代

去年,宁德时代的招股说明书显示,其总募资53.52亿元当中,有20亿元将投资至动力及储能电池研发项目。此外,2017年宁德时代在“储能系统”上的收入为1645.09万元。虽然不多,但已在布局。到2018年上半年,宁德时代在“储能系统”上的收入已达5109.4万元,同比增长1024.50%。

2018年11月28日宁德时代发布公告称,公司拟通过江苏时代新能源科技有限公司,投资建设江苏时代动力及储能锂电池研发与生产项目(三期)。

8、国轩高科

2017年,上海电气与国轩高科共同投资设立“上海电气国轩新能源科技有限公司”。

2018年12月,上海电气国轩储能系统基地项目在江苏南通奠基,项目规划年产8GWh锂离子电池储能系统,分两期建设,将于2019年第四季度投产。该项目由上海电气和国轩高科共同投资,总投资达30亿元。

而在2018年6月30日,国轩高科牵手国网江苏电力公司的镇江长旺储能站(8MW/16MWh)成功并网,其储能系统中配套了21万支国轩高科单体磷酸铁锂电池。

9、双登集团

近几年,双登集团瞄准前卫的储能产业,不断攻关和创新储能技术,研发储能云平台,在国内外新建多个储能项目,取得了优异的成绩,成为领先的绿色储能集成服务供应商。

截至2018年1季度,双登集团完成了近200座新能源基站的建设、验收。2017年总装机量100兆瓦时,国外市场占比20%。2018年双登一季度储能订单近60兆瓦时。

10、桑顿新能源

桑顿新能源正在研发低成本、高循环次数、能量密度适中的储能电芯、电池系统,未来市场瞄准大型储能电站、园区、楼宇、工厂等应用领域。

2018年12月18日,桑顿新能源科技有限公司与法国SAFT公司达成战略合作,未来双方将在国际锂电池储能、动力市场以及下一代动力电池技术研发等领域展开合作。双方将以某区域50MWh储能项目为开端,发挥各自优势,联手在未来五年共同开拓全球储能市场。

除了上述十家企业,中航锂电、格林美、雄韬股份、普能公司、欣旺达、圣阳电源、协鑫集成、杉杉股份、格力电器、胜龙国际、九洲电气等企业也纷纷布局并取得一定进展。

微信客服

微信客服 微信公众号

微信公众号

0 条