(数据来源:动力电池应用分会研究部)

由上图可知,与2018年同期相比,2019年上半年各月的装机量均呈现出明显的增长态势,同比涨幅最低25.71%,最高达290.94%。

另外,与2018年不同的是,2019年前六个月的月装机量从2月开始持续走高,不断攀升,并于6月达到上半年度装机量的顶峰,高达6613.32MWh。

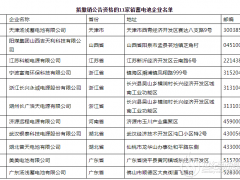

(数据来源:动力电池应用分会研究部)

由上表可知,除锰酸锂电池外,三元、磷酸铁锂、钛酸锂电池的装机量较去年同期均实现正向增长,稳居榜首的三元电池暂且不提,一直默默无闻的钛酸锂电池上半年表现十分喜人,虽装机规模远不能与三元、磷酸铁锂相提并论,但同比增长幅度高达87.48%,颇有崛起之势头。

值得注意的一点是,三元电池的装机量虽然总是领先磷酸铁锂电池,但以往二者的装机量比例并不会相差太多,比如在2018年上半年,三元与磷酸铁锂的装机量占比分别为56.91%和40.04%,彼此相差16个百分点,但2019年上半年,二者的装机量占比分别为71.14%与26.97%,差距骤然拉大为44个百分点。

短短一年的时间为什么会产生如此大的差距呢?

与去年的装机量相比,今年上半年磷酸铁锂电池增长30.86%这一成绩尚属中规中矩,三元电池增长了142.84%的成绩就着实抢眼了。

有业内人士指出,这一结果与今年乘用车产销量及带电量大增难以分开。

动力电池应用分会研究部数据显示,今年上半年,新能源乘用车的产量同比增长了94.7%,配套电池的装机量同比增加了150.58%。这就意味着,平均到每台车的带电量相比去年有了大幅的增长。

(数据来源:动力电池应用分会研究部)

面对补贴不断退坡,车企为迎合市场需求开始追求更高的续航里程,这也恰恰是三元电池在乘用车领域大受追捧的原因。

反观磷酸铁锂,由于能量密度较低的“先天性不足”,3月末出台的新版补贴标准有续航里程的前提要求,导致其在乘用车领域的一贯拥趸车型——A00级、A0级等微型、小型车,由于其续航里程较短而无法继续享受补贴,市场热度暂时下降, A00级、A0级车型进入调整期。这就是说,今年上半年乘用车的产量虽大大增加,但绝大部分的装机份额都属于三元电池而不是磷酸铁锂电池,这也是二者今年的装机比例出现较大差距的主要原因。

但不能忽视的一点是,虽然在乘用车领域的地位难以比肩三元电池,但磷酸铁锂电池凭借更高的安全性和更低的成本,在客车及专用领域依然保持着极大的竞争力。

由以上图表可知,今年上半年专用车的电池装机量同比增长了171.40%,增幅甚至超越了乘用车,这也是磷酸铁锂电池今年上半年依然保持30%的增幅的主要动力之一。但可惜的是,去年上半年和今年上半年专用车动力电池装机量的占比都未达到10%,所以对于磷酸铁锂电池装机量占比的贡献十分有限。

更重要的是,曾占据新能源汽车市场五分之二左右份额的客车电池装机量今年上半年表现不佳,不但没有像乘用车和专用车一样实现大幅增长,反而是负增长,其装机量占比也从2018年上半年的36.19%降至2019年上半年的17.06%,这无疑是造成磷酸铁锂电池装机量增长乏力的“最后一根稻草”。

但这真的意味着,在未来的动力电池市场中,三元电池将会分得越来越大的“蛋糕”,而磷酸铁锂的空间就越来越小吗?

事实上,动力电池江湖的格局一直在变,未来依然充满变数,磷酸铁锂也可能“越来越热”。

首先,新能源汽车补贴等相关政策的收紧,起初虽会引起行业震荡甚至重新洗牌,给不少实力相较羸弱的企业带来打击,但这些政策同时也会形成强大的倒逼力量,推动磷酸铁锂电池及应用车企通过加强技术创新不断提高能量密度,提升产品新能、用户体验,凭借实力不断摆脱补贴依赖,最终在残酷的市场竞争中站稳脚跟。

一旦磷酸铁锂电池在能量密度上取得重大突破,补齐“木桶的短板”,其安全、循环性能等诸多优势将能得到更好地发挥,未来凭借这些优势,或将会开拓出更多的应用场景。

有业内人士表示,对于更加强调电池充放电循环次数的出租车、网约车而言,电池需要达到有60万公里乃至80万公里的寿命周期。而这样超长的质保里程,当下的三元电池显然还难以做到,而这恰恰是磷酸铁锂电池擅长之处。再加上磷酸铁锂电池安全性又比三元电池要高很多,所以磷酸铁锂电池在乘用车市场的存在很有必要,这也注定其短期内难以完全被取代。

其次,三元正极材料NCM811因比能量高、成本低等优点备受看好,一度被视为下一代高比能量正极材料首选。然而,811体系也同时存在倍率性能差、热稳定性差、循环效用低、不易加工等多个劣势。所以一味追求电池能量密度与更长续航里程的话,并不是长久之计。所以三元电池同样需要不断进行创新,提高硬实力。

但可以肯定的一点是,三元电池和磷酸铁锂电池的装机量都将随着新能源汽车的蓬勃发展而不断增加。

微信客服

微信客服 微信公众号

微信公众号

0 条