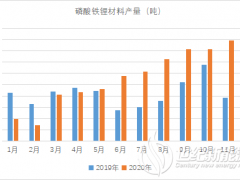

新能源汽车的生存情况可谓十分不乐观,这一情况也使得各个车企之间的竞争更加激烈。根据乘联会8月份发布的数据显示,受6月25日补贴大幅退坡的影响,8月国内新能源销量仅为6.6万辆,同比再次下降21.7%。起点研究院(SPIR)统计数据也显示,2019年8月份电池总装机量为3.51GWh,同比下降16.6%,环比下降25.3%。

(来源:微信公众号“起点锂电大数据” ID:weixin-lddsj 作者:柴山山)

新能源汽车的生存情况可谓十分不乐观,这一情况也使得各个车企之间的竞争更加激烈。在销量持续下滑的现状下,提价是肯定行不通的了,唯有降本,因此占据整车成本40%左右的动力电池成为了不少企业的突破口。

今年以来,一汽、北汽、上汽、广汽、东风等纷纷与宁德时代成立合资公司,以图获得稳定的电池供应,以及较低的成本。

放眼全球新能源汽车市场来看,电池争夺战已成为共识,更有甚者,已开始试图将动力电池的话语权放在自己手中。

日前消息,大众表示已经在德国萨尔茨吉特的卓越中心开设了一条动力电池试验生产线,大约有300名专家参与了开发。未来,大众还将在这里与瑞典初创公司NorthVolt建立一个完整的电池制造工厂。

在车企自建电池上这条路上,大众是不折不扣的“积极分子”。据业内人士测算,到2025年大众汽车仅在欧洲的动力电池需求量就将达到150GWh,如此惊人的电池需求量也使得大众不得不对动力电池的供应格外上心。

就国内来看,吉利、长城、南京金龙等近几年也开始在动力电池领域不断发力,吉利方面表示,公司在湖北新设立的吉利衡远新能源科技公司将成为吉利新能源动力电池的重要生产基地。

而长城则出资成立了蜂巢能源,在产能规划上,蜂巢能源位于常州金坛的项目一期规划产能4GWh,预计今年10月份量产,二期项目规划8GWh,同时还和捷威动力合资在盐城规划建设3GWh的软包电池项目。

南京金龙母公司开沃集团为推动南京金龙新能源产业链发展,创办了南京创源天地动力科技有限公司,去年3月,南京创源天地在广州的动力三电研发及生产基地正式开工,投产后预计产能在10GWh。

此前,起点锂电大数据记者曾就车企自建电池的利弊进行过分析,大致看来,可分为以下几点:

利:其一,保障了稳定的电池供应;其二,极大地降低了整车的成本;其三,车企可根据自家车型改变电池形状,整体配合更加默契;其四,能够提供更好的电池售后维修服务。

纵然利好众多,但弊端同样不容忽视,虽然实现动力电池自我供应可以缓解不少成本压力,但事实上,动力电池研发制造生产需要很长的周期,在不能实现规模量产的时候,车企要承担巨额的研发成本;另外,车企在动力电池研发方面经验不足,需要承担的风险也相对较大。

既然车企自建电池厂情况如此复杂,那么当下电池厂提供配套服务的模式优劣势又有哪些呢?

优:电池厂研发研发经验丰富,能够在很大程度上避免风险;此外,通过大规模的生产,动力电池的成本已经大幅降低,车企在整车销售上的压力也相对小了。

劣:高端产能不足,车企的需求可能无法得到保障;另外,电池厂只供应电池,设计方案通常有汽车厂商来出,双方在技术磨合上可能会产生一些问题。

如此看来,似乎两种方式都会使得车企陷入进退两难的境地。

起点锂电大数据记者认为,车企的电池供应问题不能一概而论,对大众等此类规模较大且资金实力雄厚的车企来说,自建电池厂应该是不错的选择。而对于一些尚未在新能源汽车领域有较大份额的车企来说,选择与电池厂合作研发生产则不失为一个好办法。

事实上,在新能源的生存链中,并没有绝对优越的角色存在。今年6月,在补贴退坡过渡期结束,给车企一记重击的同时,动力电池企业也受到了不小的“打击”。

6月,工信部发布公告称,电池“白名单”正式废止;就在该月,《鼓励外商投资产业目录(2019年版)》发布,明确表示鼓励新能源汽车关键零部件外商来华投资,且电池电机电控均有涉及。

车企自建电池厂一波未平,外资电池企业入局一波又起。

上文提到,一汽、北汽、上汽、广汽、东风等纷纷与宁德时代成立合资公司,分析来看,这是车企为实现电池稳定供应而做出的举动,又何尝不是宁德时代为抵御市场竞争风险而采取的措施呢。

一骑绝尘的宁德时代都开始抱团取暖了,其他电池企业就更要想尽办法来生存了。

如比亚迪,已开始在稳步推进公司动力电池业务分拆上市的计划了,预计在2022年前后会把电池整个分拆独立上市。面对电动汽车行业垂直整合红利开始下降的局面,比亚迪动力电池不得不扩大规模,大幅摊薄成本、分摊风险。

而对于二三梯队的电池企业来说,提升技术水平,以及降低成本是当务之急,只有做到了这两点才有了参与市场竞争的筹码。

微信客服

微信客服 微信公众号

微信公众号

0 条