2019年前9个月,我国电化学储能新增装机180MW,同比增速仅17%,相比去年超过1倍的增幅,落差巨大,其中,政策调整对市场的影响不言而喻。5月,国家发展改革委明确本轮价格监审储能成本不计入输配电价;11月,国家电网也提出不得以投资、租赁或合同能源管理等方式开展电网侧电化学储能设施建设。在当前国内电力市场尚未成熟的背景下,电网企业是电网侧储能应用重要的价值发现者和受益者,电网侧储能也是2018年储能行业最重要的新兴应用市场,监管政策的收紧无疑缩减了储能市场需求。与此同时,工商业电价下调、调频市场趋于饱和等因素也降低了社会资本投资储能的收益水平。当前,提升储能经济性是推动行业发展的当务之急,而实现储能多重应用是提升其经济性的根本途径,这就需要在体制机制层面做出一系列政策调整,本文就此提出三点建议。

一、明确储能第四类电力资产属性

储能本质上提供的是一种能量转移服务,而非一般发用电资源。若将储能纳入发用电资源管理,电网企业作为独立于竞争性市场的网络运营商自然无法将储能纳入业务范围,也就牺牲了储能在输配电领域的应用价值。将储能定位为发用电资源也将产生一系列定价问题,例如支付超额过网费。储能的充放电在绝大多数情况下有助于缓解而非加重线路阻塞,其充放电定价机制理应与传统发用电资源区别对待。又如,目前国内辅助服务费用主要由发电方承担,未来或传导至用户侧,纳入发用电资源的储能势必分摊相关费用。但对电力系统整体而言,储能并不产生发用电需求,要求其承担与发用电主体相同的辅助服务成本存在争议。同理,储能充放电定价中的各类政府性基金和电价附加也存在类似问题。因此,有必要在发电、输配电、用电之外,明确储能第四类电力资产属性,便于后续政策设计更好反映储能服务的特质。

二、基于具体功能监管储能投资运营

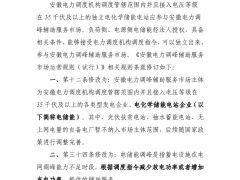

监管政策设计的焦点应放在如何实现储能的多重价值,而非讨论是否允许储能实现多重价值。当前储能的多重应用存在监管层面的障碍,因此有必要在政策上做出调整。储能监管的复杂之处在于其应用场景繁多、应用功能多样,且贯穿于发电、输配电、用电各环节,部分应用的价值可从市场中得以体现(如调峰、调频),而部分应用功能短期内还需通过政府定价买单(如输配电服务)。因此,应基于储能在不同时间、不同地点所提供的特定服务对其进行管理,而非在资产属性层面实行“一刀切”。如若安装储能有助于降低电网线路投资成本,就可允许将其纳入输配电投资组合;与此同时,纳入输配电价的储能若在非输配电服务时段提供了其他类型的功能,也理应得到相应市场的经济补偿。

三、引入第三方储能服务实现价值叠加

第三方储能服务是解决输配电储能(同一动作)获得重复补偿和不公平竞争的有效方案。电网企业可通过招标方式向,第三方采购功能经过明确定义且技术中性的输配电服务,而第三方可采用包括储能在内的不同技术方案实现相应的输配电功能。该模式下,某特定储能设施即可提供输配电服务,也可在闲暇时段参与竞争性市场,一方面提升了储能利用效率,一方面也最大程度抑制了电网企业通过储能参与市场套利的动机。虽然当前第三方主体参与辅助服务面临较高市场准入门槛,且第三方储能参与市场的具体报价方式和调度规则也有待完善,但国内部分地区正也正在积极开展相关探索,如华北能监局的试点方案就鼓励分布式及发电侧储能装置等第三方独立主体参与调峰辅助服务市场,并要求储能将充放电时间、频次、速率等纳入报价1;江苏省也正在尝试将独立储能电站纳入调频辅助服务市场,并将其出清价格与火电机组市场成交价相关联2。体现储能多重应用是实现储能商业化运营的根本途径,而与多重应用相匹配的市场身份是储能实现多重应用的前提。上述政策推动了储能在市场中独立身份的确认,并在具体规则层面开展了政策探索。

展望“十四五”,独立储能提供调频辅助服务同时面临市场准入和市场竞争力的不确定性;可再生能源发电补贴的退出将降低其配置储能的经济性;用户侧储能仍将受安全、土地、融资等非技术因素的限制。但不断下降的成本和可再生能源的发展将持续推动储能市场需求,而通过政策调整打通储能多重应用将加速储能商业化进程。

1.华北能监局.《第三方独立主体参与华北电力调峰辅助服务市场试点方案(征求意见稿)》.2019.11.

2.江苏能源监管办.《江苏电力辅助服务(调频)市场交易规则(征求意见稿)》.2019.12.25.

微信客服

微信客服 微信公众号

微信公众号

0 条