2018年因举债收购全球三大锂产品供应商之一的SQM股权,导致天齐锂业2019年业绩大亏。天齐锂业称不排除未来对SQM进一步减值的可能,并称这取决于内外部经营环境等。公司表示,锂产品价格继续大幅下跌的空间不大,行业有望在2020年见底回升,已采取系列措施稳业绩。

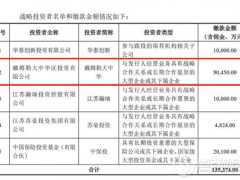

2月2日晚,天齐锂业股份有限公司发布公告称,预计2019年的净利润亏损26亿元至38亿元之间,而公司此前预计2019年盈利8000万元至1.2亿元。 “公司在建工程、货币资金都是假的!”天齐锂业宣布2019年最高亏38亿元的消息后,股民们的讨论顿时热火朝天。看空方认为,天齐锂业还有更大的“地雷”,因其在建工程显著高于同行,多年来只见投入增长没有转固,有息负债严重拖累业绩。不仅存在资金链断裂风险外,甚至还有虚增业绩。而反对方指出,天齐锂业在行业寒冬期大额计提减值,不仅会造成多个融资渠道受阻,如业绩亏损之后,公司今年不再满足发债要求,甚至将触发债务提前兑现。公司敢于主动承担恰巧说明了其实力犹存,未来公司或将引入战投。近期,就股民关心的问题联系到天齐锂业方面,并得到了详细的答复。

缘何巨亏38亿?

节前,在经历了连日的大涨后,天齐锂业股价在2020年1月14日盘中触顶35.21元/股,创下近一年股价新高。投资者欢喜的同时完全没有料到,危机正在步步逼近。

“2019年度归母净利润预计亏损26亿元至38亿元之间。其中,公司2019年拟对SQM的长期股权投资计提减值准备约22亿元。此外,2019年第四季度锂产品价格继续下滑,导致产品销售毛利低于预期。”2月2日,A股尚未开市,天齐锂业迫不及待抛出一则利空,令其迅速蹿升至舆情榜前列。犹记2019年三季报发布时,天齐锂业预计全年最高盈利1.2亿元,并承诺不会对SQM大幅计提减值,此时公司却换了另一副面孔——“子公司SQM亦受到行业调整、锂价下行的影响,其经营业绩较同期出现较大幅度的下降,且与预期偏差较大,拟对SQM的长期股权投资计提减值准备约22亿元。”天齐锂业方面告诉《投资者网》:新能源汽车补贴退坡等不利因素影响下,锂产品销售价格持续下滑。

公司在收购SQM23.77%股权后,财务负担沉重,同时公司投资及营运涉及国外法律框架及政府政策发生变化,对业绩造成影响。资产减值损失不会对现金流产生任何影响,亦不会影响现有主业及后续正常经营。“利空并未就此结束。2月3日,天齐锂业公告称,截至2019年全年公司新增借款约37.46亿元,占2018年年末净资产31.4%。同日,公司公告称,决定调整”年产2.4万吨电池级单水氢氧化锂项目的调试进度安排和项目目标,放缓项目节奏。

上述项目于2016年推出,彼时天齐锂业预计工程将耗资20.2亿元,并于2018年10月竣工。不过到了2019年10月,天齐锂业突增投资额17亿元,并预计于2019年年底竣工。而今关于项目何时正式投产,天齐锂业不再能给出明确答案:“自从2018年底启动阶段性调试以来,到2019年年末一直处于调试状态,至今仍没有达到全线规模化生产状态,导致公司预计的投资目标还未实现。”那么该工程是否存在烂尾风险?在对《投资者网》的回复中,公司并未正面回答,而是表示:公司严重缺乏海外工程建设管理经验和专业人才团队,导致项目进度不如预期;公司将重新调配现有产线的产品等级和产品品种,快速恢复全线调试和产能爬坡。

误判行业形势?

天齐锂业如今的危机,或许在其立下“全球锂业龙头”这个目标时,便埋下了伏笔。若将时间回溯至2017年下半年,电池级碳酸锂价格在经历一轮爆发性上涨后,价格达到16万元/吨至17万元/吨之间。彼时新能源汽车产业的蓬勃发展,为天齐锂业注入了扩充产能的动力。2015年至2019年前三季度,天齐锂业在建工程水涨船高,分别达到1.67亿元、3.57亿元、19.51亿元、47亿元、80.2亿元。天齐锂业所属的金属非金属行业有90家上市公司,其中仅有4家2019年三季报中的在建工程超过40亿元,排名第二的江西铜业在建工程为49亿元,仅是天齐锂业的六成水平。与之相对应的是,四年多以来,天齐锂业固定资产始终维持在16亿元左右。

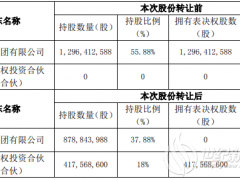

原来,从2018年二季度开始,碳酸锂价格开始回落,新能源汽车行业也逐渐走向“卖方市场”。此时天齐锂业项目如果加快进度,不仅会面临市场下行的风险,同时投资大幅增加带来的折旧,也会拖累业绩。于是,天齐锂业账面上的“只见投入、不见产出”现象愈演愈烈,被部分投资者怀疑虚增业绩。如果说在建工程只是加重了天齐锂业现金流压力,那么2018年年末的这起“蛇吞象”式并购,则彻底将天齐锂业推向危机边缘。公告显示,天齐锂业以280亿元的对价买下SQM公司23.77%股权,后者是全球领先的锂化工产品生产商和最大的碘、硝酸钾生产商。在280亿元的并购款中,天齐锂业自有资金只占2成,其余均来自贷款。2019年前三季度,天齐锂业的有息负债达336.93亿元,一年内需要偿还的短期负债高达30.9亿元,同期现金及现金等价物余额仅为11.30亿元。针对短期现金流压力,天齐锂业表示:“公司目前正在综合论证各类融资工具的可行性,积极拓展各类融资渠道,以改善公司的财务和流动性状况,保证现金流正常运转。”同时,天齐锂业并未否认未来进一步减值的可能,并称“是否减值取决于市场供需、SQM的内外部经营环境、宏观经济因素的变动等。”

债务危机逼近

资金链危机之下,部分债权人要求公司提前偿还债务。2月6日,天齐锂业发布公告称,计划于2月21日召开“18天齐01”债券持有人会议,审议提前偿还议案在此前一日(2月5日),世界三大评级机构之一穆迪将公司家族评级从“B1”下调至“B2”。同时将天齐芬可发行、天齐锂业提供担保的债券的高级无抵押评级从“B1”下调至“B2”。这也是近三个月来穆迪第二次下调评级。而另一面,新能源行业仍处在低谷期。根据生意社江西某锂业公司的最新报价,

2020年初至今,电池级碳酸锂的交易价格已跌至4.8万元/吨。相比2年前的高点,跌幅高达70%。业内认为,考虑到补贴退坡幅度,以及技术水平的提高、特别是盐湖锂3万元/吨左右的生产成本,碳酸锂现阶段仍难言见底。若公司业绩持续低迷,更多债务将被提前触发。2019年半年报披露,天齐锂业长期借款余额共计267.2亿元,其中质押借款243.23亿元目的是为并购SQM,质押物包括SQM23.77%股权以及天齐锂业其他资产,天齐锂业提供连带保证责任。但公司方面持有不同看法:锂价若持续保持低位,中小企业经营压力加大,将出现减产可能,锂价支撑明显。

同时,中长期项目多数推迟,2020年新增供给较少,预计2020年全球锂供给压力将逐渐缓解。因此,锂产品价格继续大幅下跌的空间不大,行业有望在2020年见底回升。“而在研究机构看来,天齐锂业的业绩压力短期内仍将持续。如中金公司将天齐锂业2020年盈利预测下调至亏损4.5亿元,2021年盈利预测3.8 亿元。维持天齐锂业中性评级,并下调目标价至25元。研报显示,预计2020 年全球锂需求增速有望达到19%,但公司公告第一期年产2.4 万吨电池级单水氢氧化锂项目历经一年的调试周期后,仍未达到全线规模化生产状态,这可能对公司2020 年的产量增长预期产生一定影响。此外锂价大幅下行也可能产生一定风险。针对上述问题,天齐锂业指出:”为稳定公司经营业绩,公司将主要从以下方面着手:降低财务杠杆,减轻财务负担;降本增效,提高劳动生产率;加强运营管理效率,降低管理成本。

微信客服

微信客服 微信公众号

微信公众号

0 条