经过一年多的努力,猛狮科技(河南)股份有限公司(下称“ST猛狮”)的“保壳”之路终于有了些许成绩。

10月31日,ST猛狮发布公告称,公司股票自2020年11月2日起撤销退市风险警示,并被实行“其他风险警示”,证券简称由“*ST猛狮”变更为“ST猛狮”。

自2018年出现债务违约以来,ST猛狮一直面临流动性危机。2019年5月6日起,由于2017—2018年连续两个年度经审计的净利润为负值,且2018年度经审计的净资产为负值,ST猛狮被实行“退市风险警示”处理,此后,ST猛狮试图通过债务重组等多种措施走出困境。

尽管当前已成功撤销退市风险警示,但就目前的情况看,ST猛狮整体状况并不乐观。

扭亏后“摘星未脱帽”

根据中审亚太会计师事务所(特殊普通合伙)出具的《审计报告》,ST猛狮2019年度实现归属于上市公司股东的净利润为1.517亿元,截至2019年12月31日,归属于上市公司股东的净资产为8042万元。

根据《深圳证券交易所股票上市规则》,“上市公司股票交易被实行退市风险警示后,首个会计年度审计结果表明本规则第13.2.1条第(一)项至第(四)项规定情形已消除的,公司可以向本所申请对其股票交易撤销退市风险警示”。ST猛狮于2020年9月11日向深交所提交了撤销退市风险警示的申请,并审核通过。

不过,记者注意到,尽管2019年归母净利润为正,但ST猛狮2019年扣除非经常性损益的归母净利润为-5.256元,非经常性损益来源于政府补助、债务重组损益、应收账款减值准备转回等,其中债务重组损益达7.01亿元,政府补助2.79亿元。

从今年业绩情况看,ST猛狮的经营状况或许并未根本好转。三季报显示,ST猛狮前三季度实现营业收入7.95亿元,归属于上市公司股东的净利润为-7.11亿元,归属于上市公司股东的扣除非经常性损益的净利润为-5.69亿元。截至三季度末,公司总资产65.5亿元,负债合计71.99亿元,归属于上市公司股东的净资产为-6.31亿元。其中短期借款16.69亿元、应付账款11.25亿元,产生的利息费用达2.29亿元。

对此,ST猛狮表示,受制于资金影响,公司主营业务未实现盈利,公司的逾期债务尚未能全部解决,由此产生的罚息及违约金等财务负担仍然较重,导致公司产生大额亏损。公司股票撤销退市风险警示后被深交所实行其他风险警示。

不过,ST猛狮也指出,2020年年报披露后,公司股票存在因2020年末净资产为负而再次被实行退市风险警示的风险。

扭亏途径遭质疑

值得注意的是,2019年前三季度,ST猛狮归属于上市公司股东的净利润为-7.24亿元,在第四季度突然转亏为盈。

对于ST猛狮这一业绩表现,深交所在日前下发的问询函中提出质疑,“你公司2019年底通过债务重组、收取政府奖励金、收取关联方现金捐赠、收取关联方知识产权许可费等交易,对增厚2019年净利润和净资产以避免公司股票被暂停上市具有重大影响。”

深交所要求ST猛狮结合上述交易资金流转和交易实质等情况,自查是否存在通过年底突击交易虚增2019年度净利润和净资产的情况。

ST猛狮对此给予了否认,称公司自2019年7月已开始筹划上述事项,交易是公司在2019年内长时间大量工作的成果体现,并非年末突击进行,且相关交易均为不可撤销的真实交易。

记者查阅相关资料发现,2019年下半年以来,ST猛狮先后与河南高科技创业投资股份有限公司、三门峡市投资集团有限公司、三门峡市城乡一体化示范区管理委员会(下称“三门峡管委会”)、北京致云资产管理有限公司(下称“北京致云”)等4家企业签署了合作协议,内容涉及共同推进新能源项目建设、债权投资、债务重组、产业基金、战略纾困投资等合作模式。

据透露,ST猛狮在2019年通过杭州凭德进行债务重组金额过程中产生豁免金额4.31亿元,其他债权人对公司及子公司共直接豁免债务金额2.7亿元,合计产生债务重组收益7.01亿元。

此外,ST猛狮在与三门峡管委会和三门峡市投资集团有限公司签署的《投资合作协议》中约定,将注册地由广州省汕头市变更为河南省三门峡市后,三门峡管委会对公司注册地迁移予以奖励或补贴,ST猛狮于2019年12月23日收到政府奖励2.5亿元。

另据ST猛狮透露,于2019年12月31日收到合作方北京致云通过子公司宁波致云向其捐赠3000万元现金。

股权投资多数亏损

官网信息显示,ST猛狮是2001年由汕头市沪美蓄电池有限公司发起设立的股份制企业,有30余年的蓄电池制造经历,2012年在深圳证券交易所上市。作为传统铅蓄电池制造企业,ST猛狮一直积极寻求业务转型,向清洁能源产业链转型发展。

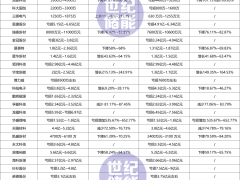

2015年,ST猛狮明确了以高端电池制造为基础,新能源车辆和清洁电力产业链协同发展的战略方向,并于当年在锂电行业实现7842万元的营收,在总营收中占比14.25%,铅电行业营收占比83.92%。

此后,ST猛狮陆续通过收购、新设控股、参股子公司等方式,大举进入锂电池、清洁电力、汽车相关行业。截至2017年底,旗下子公司已达30多家。

ST猛狮战略转型在2017年年报中有更直观的体现。2017年,其铅电池行业营收占比降至12.16%,锂电池、清洁电力、汽车相关行业营收分别为8.77亿元、17.87亿元、6.8亿元,占比分别达到22.48%、45.76%、17.42%。

但大举布局清洁能源业务并未为ST猛狮带来多大业绩,反而成了其沉重的负担。数据显示,ST猛狮2017年实现营业收入39亿元,同比增长92.07%;但实现归属于上市公司股东的净利润为-1.34亿元,同比下降242.74%。其中,当年通过新设、增资、收购进行重大股权投资的16家子公司中,仅有2家分别实现了25.5万元和34.6万元的少许盈利,其余合计亏损额1.24亿元。而当年其仅财务费用就达2.73亿元,同比增长217%,ST猛狮称主要是随着公司业务扩展,融资规模大幅增加。

2018年,ST猛狮亏损继续扩大,归属于上市公司股东的净利润为-27.69亿元,且归属于上市公司股东的净资产已为负值。

虽然2019年实现扭亏为盈,消除了退市风险警示,但今年前三季度,ST猛狮仍为亏损。今年以来,*ST猛狮还与宁波京威动力电池有限公司、中联盟能源科技开发有限公司、国网新疆综合能源服务有限公司等多家公司签署了合作协议。

当前,ST猛狮正积极通过多种方式消除其他风险警示,至于成效如何,本报将持续关注。

微信客服

微信客服 微信公众号

微信公众号

0 条