本文来源:微信公众号 彭博新能源财经 ID:BloombergNEF

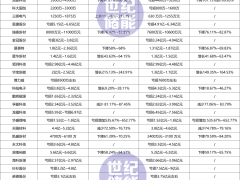

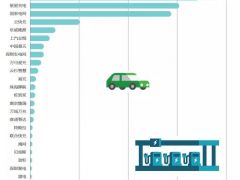

目前到2050年,全球储能市场以18%的年复合增长率增长。到2050年,中国、美国和印度的储能部署累计规模占比约36%。其他领先的储能市场包括东南亚、日本、澳大利亚、德国、伊比利亚、韩国和英国市场。

就地区看来,到2050年,亚太地区兆瓦级项目规模占总规模的43%,欧洲、中东和非洲(EMEA)占34%,美洲16%。本报告建模的十大市场中有六个位于亚太地区。随着电力市场化推进、储能成本下降、各国纷纷作出净零承诺,储能有望成为亚太地区未来电力结构中极具吸引力的灵活性资源。

在重点关注经济性装机、不考虑政策目标的基本情景中,我们预计中国最早在2026年替代美国,成为全球最大的储能市场,美国储能市场规模位列第二。印度储能市场将在2030-2050年快速增长,并在2050年位列第三。

在屋顶光伏渗透率较高的市场,用户侧储能占储能市场的份额较大。巴西、伊比利亚、墨西哥和日本等零售电价较高、光照资源丰富的市场中,户用和商业储能市场规模较大。

绝大部分储能新增装机是电网级储能项目。到2050年,全球电网级储能项目占比约70%,其余约四分之一为居民及工商业用户侧储能。新增储能主要用于能量时移,典型应用场景是在高比例可再生能源电力系统中削峰填谷。

2020年至2050年,全球新增储能部署规模至少达1,916GW/6,705GWh,主要增长动力来自用于能量时移的储能系统。不同市场储能新增装机量的构成存在差异,主要取决于老旧机组退役情况和储能相较其他发电技术的成本竞争力。

到2050年,全球储能投资总规模将达9640亿美元,约一半(4850亿美元)落在用于能量时移的储能上,其余投资流入用户侧储能和输配电侧储能项目。亚太地区、欧洲、中东、非洲和美洲的投资占比分别为45%、31%和18%。在计算投资时,我们考虑的是设备和安装成本,未考虑收入机会,也未考虑对扩大电池产能规模的投资,因为这部分电池大多用以供应运输行业。我们认为,供应链不会制约储能的部署。

上述市场前景的基础来自我们的经济转型情景,未考虑政策或长期气候目标的影响。若考虑政策影响,加之公用事业评估储能竞争力的方法逐渐成熟,储能资本支出经调整后是基本情景下储能成本的30%,则2050年全球储能市场规模将达3.7TW/14.0TWh,是基本情景下2050年市场规模的两倍有余。

本报告数据集详见Long-Term Energy Storage Outlook 2020 Data Viewer(2020全球储能市场长期展望数据工具)

一组数据

9640亿美元

到2050年的储能投资总规模

30%

2050年用户侧储能项目规模占比

1,676GW/ 5,827GWh

到2050年已投入使用的储能总规模下限

原标题:BNEF行业研究 | 2020全球储能市场长期展望

微信客服

微信客服 微信公众号

微信公众号

0 条