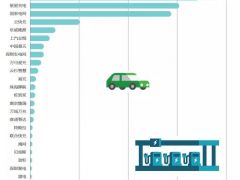

资料显示,厦钨新能的主营业务为锂离子电池正极材料的研发、生产和销售,报告期内主要产品为钴酸锂、NCM三元材料等。正极材料是锂电池的关键材料之一,其特性对于锂电池的能量密度、循环寿命、安全性能等具有重要影响,并且正极材料成本占锂电池成本的比例较高,达到30%-40%左右,正极材料无论是在性能方面还是在成本方面,都对锂电池的制造影响重大。锂电池主要应用于3C电子产品(智能手机、笔记本电脑、平板电脑以及无人机、电子烟、以TWS耳机为代表的可穿戴设备等各类新型电子产品)、新能源汽车(纯电动、混合动力汽车等)以及储能(通信储能、电网储能、家庭储能等)等三大领域。

截至本招股说明书签署之日,公司控股股东厦门钨业持有公司11,564.96万股的股份,占公司股份总数的61.29%;稀土集团直接持有厦门钨业45,058.27万股的股份,占厦门钨业股份总数的32.05%,并通过全资子公司福建省潘洛铁矿有限责任公司间接持有厦门钨业0.23%的股份,合计持有厦门钨业32.28%的股份,系厦门钨业控股股东。冶金控股持有稀土集团85.26%的股权,系稀土集团控股股东;福建省国资委持有冶金控股100%的股权,对冶金控股履行出资人职责。综上所述,福建省国资委为公司实际控制人。

厦钨新能本次发行前总股本为18,867.92万股,本次公开发行股票的数量不超过62,893,067股(未考虑公司A股发行的超额配售选择权),不低于本次发行完成后股份总数的25.00%。保荐机构为兴业证券,发行人会计师为致同,律师为福建至理。

厦钨新能此次IPO拟募资15亿元,用于年产40,000吨锂离子电池材料产业化项目(一、二期)及补充流动资金项目。

2019年政府补助占净利润63.32%

2017年、2018年、2019年和2020年上半年,厦钨新能实现营业收入分别为42.11亿元、70.26亿元、69.78亿元和30.72亿元,实现净利润分别为1.73亿元、8173.92万元、1.43亿元和9225.04万元。2018年和2019年,该公司营业收入同比增幅分别为66.84%和-0.69%,净利润同比增幅分别为-52.88%和74.62%。

报告期内,厦钨新能实现扣除非经常性损益后归属于母公司所有者的净利润分别为1.63亿元、7272.32万元、7186.31万元和9594.06万元。2018年和2019年,该公司扣除非经常性损益后归属于母公司所有者的净利润同比均下滑,降幅分别为55.38%和1.18%。

报告期内,厦钨新能实现经营活动产生的现金流量净额分别为-5.94亿元、1.11亿元、1.72亿元和3.14亿元;销售商品、提供劳务收到的现金分别为6.97亿元、39.40亿元、30.41亿元和12.40亿元,主营业务收入分别为41.37亿元、69.59亿元、69.21亿元和30.61亿元,主营业务收现比率分别为16.85%、56.62%、43.93%和40.52%。

毛利率呈下降趋势,低于同行平均水平

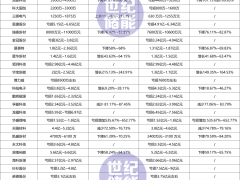

2017年、2018年、2019年和2020年1-6月,厦钨新能主营业务毛利率分别为12.34%、10.01%、7.76%和10.49%,综合毛利率分别为12.70%、10.09%、8.06%和10.62%。过去三年及一期,同行业可比公司报告期内毛利率平均值分别为17.03%、15.05%、15.80%和14.03%。

报告期内,分产品来看,厦钨新能最主要产品钴酸锂实现的营业收入占主营业务收入的比例分别为75.52%、69.13%、63.59%和79.86%,毛利率分别为10.78%、8.26%、2.89%和10.51%。

资产负债率处较高水平

截至2017年12月31日、2018年12月31日、2019年12月31日及2020年6月30日,厦钨新能资产总额分别为37.74亿元、55.49亿元、53.48亿元和53.05亿元;负债总额分别为30.44亿元、47.39亿元、37.80亿元和36.59亿元;厦钨新能资产负债率(合并)分别为80.67%、85.40%、70.68%和68.97%;流动比率分别为0.89、0.79、0.74和0.73;速动比率分别为0.46、0.43、0.49和0.51。

过去三年及一期各期末,厦钨新能的货币资金分别为1.10亿元、1.65亿元、5144.11万元和3.36亿元,占流动资产的比例分别为4.25%、4.66%、2.04%和14.13%;厦钨新能的短期借款余额分别为3.90亿元、13.00亿元、17.51亿元和17.66亿元;长期借款余额分别为400.00万元、1.04亿元、1.67亿元、2.35亿元。

报告期各期末,厦钨新能应收账款账面价值分别为4.99亿元、8.81亿元、6.60亿元和5.45亿元,占流动资产的比例分别为19.35%、24.98%、26.15%和22.93%,占资产总额的比例分别为13.23%、15.88%、12.33%和10.27%,占当期营业收入的比例分别为11.85%、12.54%、9.45%和17.74%。

报告期各期末,厦钨新能逾期应收账款余额分别为5492.18万元、2137.37万元、4529.89万元和4632.65万元,占应收账款余额的比例分别为10.43%、2.30%、6.52%和8.06%。

值得注意的是,厦钨新能本次所募集资金欲投6亿元补充流动资金,而2020年3月12日,厦钨新能合计分红1.8亿元。

下游客户集中度较高

厦钨新能下游3C锂电池及动力锂电池行业客户市场集中度较高,3C锂电池方面,2018年、2019年,3C锂电池行业前五名企业排名稳定,相应的市场集中度(CR5)分别为84%、87%,且均为厦钨新能客户,其中,ATL为全球3C锂电池龙头企业,3C锂电池产值及市场占有率持续多年排名行业第一;动力锂电池方面,我国新能源汽车动力电池行业前两名和前五名企业的市场集中度(CR2和CR5)分别从2017年的44.62%和61.51%上升到2019年的69.08%和80.31%,下游市场呈逐步集中趋势。

受下游客户集中度较高的特点以及公司坚持核心优质大客户战略的影响,厦钨新能向前五大客户的合计销售占比较高,报告期各期,公司向前五大客户的合计销售收入占营业收入的比例分别为88.28%、93.12%、91.30%和89.56%。其中,ATL是公司报告期各期的第一大客户,公司主要向其销售钴酸锂产品,最近三年一期公司向ATL的销售收入分别占公司各期营业收入的40.91%、56.56%、52.19%、61.96%,占比较高。

厦钨新能表示,公司存在下游客户集中度较高的风险,未来如果ATL等主要客户因下游行业或经营状况发生重大不利变化、发展战略或经营计划发生调整等原因而减少或取消对公司产品的采购,或者出现激烈竞争导致主要客户流失,则将对公司的持续成长和盈利能力产生较大不利影响。

与控股股东及其关联方存在多种关联交易

经常性关联交易方面,最近三年一期,公司向控股股东及其关联方的经常性采购金额分别为51,284.43万元、75,135.81万元、31,061.10万元、10,517.61万元,占当期营业成本的比例分别为13.95%、11.89%、4.84%、3.83%,金额和比例相对较小,且呈现逐渐下降的趋势;最近三年一期,公司向控股股东及其关联方的经常性销售金额分别为98,632.11万元、24,177.55万元、12,342.51万元、150.57万元,占营业收入的比例分别为23.42%、3.44%、1.77%、0.05%,金额及占比均呈现明显下降趋势;此外,最近一年一期,公司还与控股股东之间存在互相租赁对方厂房、仓库的情形。

偶发性关联交易方面,报告期内,公司与控股股东及其关联方之间存在偶发性关联采购、接受融资担保、拆借资金、资金集中管理、拆借票据、代收代付、锂电材料业务相关资产及人员划转、商标许可使用、专利权及专利申请权转让等关联交易。

其中,商标许可使用的具体情况如下:报告期内,公司使用注册号为5705276、23093547的两项“图形+金鹭”“图形+XTC”注册商标,该商标的所有权人为公司控股股东厦门钨业,核定使用商品类别为“第1类”,包括碳酸钴、氧化钴、氧化亚钴、钴酸锂、碳酸镍、五氧化二钽、硫酸钴等。上述商标系厦门钨业的主要标识,其注册的商品/服务的范围除公司主营业务之外,还包括厦门钨业的其他业务,且该商标在体现厦门钨业品牌形象、传承商标美誉度方面具有重要意义。因此,厦门钨业并未将该商标投入公司,根据公司与厦门钨业签订的《商标使用许可合同》,在厦门钨业作为公司控股股东期间,公司可在主营业务及其相关领域无偿、长期、排他使用上述商标。报告期内,公司持续稳定地使用上述商标,未因使用授权商标对经营活动造成重大不利影响。未来,公司仍将通过授权方式长期使用上述授权商标。

上市委现场问询问题

1、请发行人代表:(1)2019年发行人计入当期损益的政府补助占净利润比重为63.32%,说明发行人经营是否对政府补贴存在依赖;(2)报告期发行人主营业务毛利率呈下降趋势且低于同行平均水平,发行人解释因执行相应钴中间品长采协议所致,对比同行业公司说明发行人对原材料的风险控制能力,对第一大客户ATL既销售又采购的合理性;(3)发行人报告期资产负债率远高于同行平均水平,结合相关指标说明发行人是否存在短期偿债风险。请保荐代表人发表明确意见。

2、根据申请文件,发行人在货物验收合格后才入库并确认采购,供应商中伟新材以经客户签字确认的送货单(或物流单)作为收入确认依据,双方应收账款和应付账款确认亦有不同。请发行人代表说明:(1)上述验收的具体内容,发行人和中伟新材对履行合同是否存在争议;(2)发行人会计处理是否符合会计准则的要求,是否与可比公司一致。请保荐代表人发表明确意见。

3、根据申请文件,NCM三元材料高电压化、高镍化已成为现实发展趋势,发行人Ni8系产品主要处于客户中试或小试认证过程中,但发行人披露已具备Ni8产品量产能力。请发行人代表说明:(1)相关披露是否矛盾;(2)发行人高镍产品是否整体落后于行业竞争对手,申请文件说明电池材料认证周期较长,发行人未来业务市场份额是否存在下滑风险。请保荐代表人发表明确意见。

4、根据申请文件,发行人从控股股东厦门钨业处无偿受让22项专利技术,请发行人代表说明厦门钨业无偿出让该等专利的决策程序、是否存在侵犯相关债权人利益的风险。请保荐代表人发表明确意见。

需进一步落实事项

请发行人律师进一步说明厦门钨业向发行人划转22项专利技术的决策程序及其合法性。

原标题:厦钨新能科创板IPO过会:毛利率呈下降趋势 厦门钨业划转专利被关注

微信客服

微信客服 微信公众号

微信公众号

0 条