1月12日讯 川能动力发布公告称,1月11日,已与川能锂能基金就以现金收购四川能投锂业有限公司(下称能投锂业)62.75%股权事项签订股权转让协议。

公司表示,通过本次收购能投锂业 62.75%股权,是公司坚持 “新能源发电+储能”战略规划的重要举措,有助于进一步深化锂电产业链布局,促进公司业务升级,实现跨越式发展。

对价9.27亿元 今年一季度前完成交易

经双方同意并确认,评估基准日为2020年5月31日,能投锂业全部股权权益评估值为14.78亿元、标的资产最终价格=能投锂业全部股权权益评估值*62.75%。以此价格测算,该笔交易的金额为9.27亿余元。

该协议载明,“(1)以川能动力股东大会批准本次交易为前提,在本协议签订后5日以内支付标的资产最终价格的30%;(2)在本次交易交割日之后的10日以内,支付标的资产最终价格的40%;(3)以本次交易已完成交割为前提,在2021年3月31日之前支付剩余全部价款。”

此外,双方约定股权过渡期内,标的资产的盈利将由交割日后的标的公司股东按持股比例享有;此间标的公司亏损由川能锂能基金向川能动力以现金形式按照转让前的持股比例对亏损金额承担补偿义务。

据公司此前公告,截至2020年9月30日,能投锂业去年前三季度其累计实现营业收入9907.59万元,净利润为-6503.21万元。

转型新能源之路

资料显示,川能动力的前身为川化股份,原主营化肥与化工原料业务,受到行业产能过剩影响多年业绩亏损,股票简称也屡屡被实施特别风险警示。2016年至2017年,公司引入四川能投集团作为大股东,后者向上市公司注入优质风电资产,公司遂迈出了向“发展绿色循环经济、整合锂电全产业链”转型的步伐;“锂离子电池制造”成为公司经营范围之一。2018年10月8日,公司证券简称由川化股份变更为川能动力。

目前,公司主要从事新能源发电及新能源综合服务业务,重点是风力发电和光伏发电。

2017年至2019年公司实现净利润分别为3.25亿元、3.01亿元和2.15亿元,呈现持续回落态势。券商研报认为,这主要与公司结构调整优化业务有关,主动收缩了部分风险较高的项目,原有化工贸易业务收入及利润下降所致。

至2020年上半年,公司实现新能源综合服务业务5.02亿元占到当期营收9.84亿元的51.04%,电力销售金额为4.82亿元,占比48.96%。

谋划布局锂电产业链

2020年5月以来,公司相继推动并购主营垃圾发电的四川光大51%股权和自贡能投100%股权,以及锂电行业能投锂业62.75%股权和鼎盛锂业51%股权工作。虽然,其对鼎盛锂业的收购在去年底暂缓实施但仍将通过控股股东的安排以基金清算方式持有其25.5%的股权。

值得指出的是,能投锂业与鼎盛锂业分别处于锂电行业的上下游。

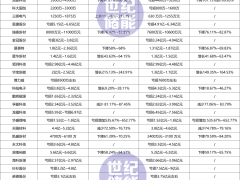

据了解,能投锂业和鼎盛锂业均为公司控股股东四川能投控制的子公司,前者成立于2018年1月,注册资本金为1.2亿余元。主要从事锂电产业上游锂矿资源、基础锂盐产品、金属锂等锂系列产品的开发、生产和销售,拥有亚洲最大单体锂辉石矿——四川省阿坝州金川县李家沟锂辉石矿。该项目处于建设阶段,规划采选原矿105万吨/年,年产锂精粉约18万吨、钽铌精矿51吨,锡石精矿472吨。

锂精矿是生产碳酸锂和氢氧化锂的主要原材料,两者又都是制造锂电池的重要原料;钽铌精矿和锡石精矿属于伴生矿,系具有较高价值的稀有金属,可用于工业。

而鼎盛锂业主要从事电池级碳酸锂、氢氧化锂等锂盐产品生产、销售和研发。目前其已完成一期年产1万吨锂盐项目的建设,其中氢氧化锂年产5000吨、碳酸锂年产5000吨,该项目已于2019年11月正式投产。四川能投官网显示,其未来规划年产6万吨锂盐、3000吨金属锂,以及钽铌金属冶炼、半导体靶材、半导体芯片的加工,预计2025年实现产值100亿元。

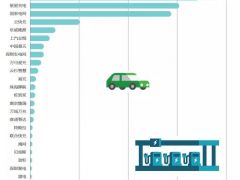

业内人士分析认为,上游坐拥国内最大锂矿资源、下游手握锂盐产品生产线,有望受益于新能源车景气周期下对锂电池的需求增长。其以锂离子动力电池材料作为切入点,试图打通从锂矿-碳酸锂/氢氧化锂-电池材料-系统集成这一全产业链,继而成为产业链整合者和综合服务供应商。

西南证券研报称,在新能源汽车行业高速发展下,公司以新能源发电为盾、锂电储能为矛——培育发展锂电产业链有望助力公司二次飞跃。若能投锂业2021年前投产并表,2022年将对公司业绩造成显著弹性。预计2020-2022年EPS分别为0.23元、0.28元、0.35元,对应PE分别为28倍、23倍和18倍。

截至当日收盘,公司股价以9.56元涨停价报收。

微信客服

微信客服 微信公众号

微信公众号

0 条