风机卖个寂寞,服务绽放花火

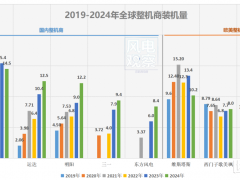

国内风电抢装凶猛,掩盖了国际市场的火热。

2020年,维斯塔斯实现营业收入148.19亿欧元,连续两年同比增长超过20%。其中86%来自电站解决方案业务(主要是陆上风机销售、EPC等),年度生产量、交付量还是在手订单均超过17GW,表现十分强劲。但受到贸易壁垒、行业竞争、全球供应链涨价以及疫情对物流的影响等因素,这部分业务的息税前利润率低至历史性的3.1%,增收不增利。

图1维斯塔斯历年收入结构及毛利率

与大多数国内主机厂家赚取短期设备销售毛利的策略不同,维斯塔斯的盈利模式一直是通过短期卖风机换取长期卖服务的业务机会。在设备成本上升的背景下,这一业务模式的合理性更加凸显,值得国内同业借鉴。

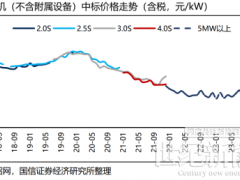

受产业链全球化、碳中和政策影响,未来全球风电新增装机将会持续景气,设备成本不会一马平川地沿着学习曲线持续下降。相关行业的需求增加、局部地区的抢装、疫情等因素都可能引发核心材料和关键部件的价格上升。纵然是行业龙头,同样面临成本不可控的难题。如果主机厂家始终以风机销售为收入和利润的主要来源,个体业绩波动幅度将会强于行业均值,呈现顺周期特征,并非资本市场乐于见到的场景。

相比,在设备具有稳定运行历史、可靠性高的情况下,长周期运营维护服务成本的可控性和毛利率极高。适度放手短期不可控的风机销售利润,抓紧长期可控的服务利润,是更为明智的选择,有利于平稳穿越周期,换一夜暴富为20年的细水长流。周期长、范围广、保障程度高是维斯塔斯服务业务的核心特征。

图2维斯塔斯历年服务类型结构

维斯塔斯的服务业务主要包括AOM2000-5000,数字越大,保障范围越多,利益绑定程度越深。过去几年中,服务品种越来越向高等级集中,AOM4000以上的服务范围占全部服务装机比例超过90%。从服务期限来看,截止2020年底,维斯塔斯服务订单平均剩余期限约为9年,最长可达30年。

这不仅为客户收益确定性提供了定心丸,也是维斯塔斯自身长期业绩的压舱石。2020年,维斯塔斯成为全球首家服务规模超过100GW的机构,范围覆盖全球71个国家和地区的117GW风电项目,收入超过20.55亿欧元,息税前利润率达到史无前例的27.6%。

图3 2020年维斯塔斯各大洲服务业务布局

名义毛利的质保挑战

风机设备的毛利率常常被算错和高估。

对于一般消费品来说,毛利=售价-产品成本,一旦确定不会更改;但风机设备寿命长达20年,一般存在2-5年的质保期,质保期内主机厂家仍然存在运营维护、部件更换的义务。因此,以销售时点价格和设备生产成本来计算的毛利率只是名义毛利率(如15%-25%)。

在此基础上,主机厂家一般会在产品销售收入确认时点基于历史和同业经验,以当期收入的一定比例(如3%-6%)预计质保期内产品质量保证支出,整体计入销售费用和预计负债;质保期内实际支出与预期支出的差额还需在质保期内据实调整(如1-2%的差异)。受此影响,某一年销售的风机设备的实际毛利率,需要在质保期结束、甚至更晚(如未能顺利出质保)才能最终确定,但这一更为全面的毛利率口径容易被市场忽略。

2020年,维斯塔斯遭遇了一次质量滑铁卢。

二季度以来,瑞典、澳洲、美国风场当中维斯塔斯机组由于叶片故障引起停机、叶片脱落或倒塔事故频繁见诸报端。经过根因分析,维斯塔斯在全球范围内停止了约150台相关风机的运行,并为升级、维修和更换叶片增加拨备产品质量保证金1.75亿欧元。此举不仅使得产品质量保证从收入的2.3%上升到4.7%,也直接导致了二季度毛利率同比下降7.8%和净利润亏损。

国内市场,2015年抢装保电价的32.97GW风机设备已经在2020年集中到达出质保时点,真实毛利将在今年年报中得到校验。而针对2020年抢装之下的72GW,主机厂家是否足额预提产品质量保证、以及风机设备的运行质量和真实毛利率也需要引起行业关注。

静水流深 变革之年

能源革命和产业更迭之下,传统主机厂家都在求新求变,维斯塔斯也不例外。

为加强海陆业务整合,维斯塔斯在去年年末收购了三菱重工在海上风电合资公司的剩余股份,从而实现并表。因此,2021年开始维斯塔斯的资产负债和业务收入将会扩容,但由于海上业务仍然处于净亏损状态,集团整体盈利可能出现短期阵痛。

此外,维斯塔斯加大了在可再生能源项目开发方面的投入,2020年不仅专门成立了开发部门,还出资5亿欧元认购了哥本哈根基础设施基金(CIP)25%的份额。项目发电收入和投资收益将成为2021年之后新的盈利增长点,并有利于风机销售和服务业务的协同。

而维斯塔斯正在持续推进的零废风机和模块化开发生产模式,将会对行业产生更为深远的影响。风电是碳中和的解决方案提供商,也同样需要受到碳中和约束。退役风机处理和回收将成为世界级的问题和商机。

目前,维斯塔斯风机平均可回收率为85%,其中叶片和轮毂的回收难度最高,2019年可回收率仅为42%。在风机大型化趋势下,叶片轮毂的重量以及在设备中的总体比重均会上升,进一步增加回收难度。维斯塔斯希望通过更换材料、可拆卸工艺等方式将叶片回收率在2025年提升至50%、2030年提高到55%,最终在2040年实现零废风机的目标。

2025年之后,国内也将迎来首批集中退役的陆上老旧风机,但业主尚未预提足够的弃置费;在环保意识加强的背景下,未来新项目招标阶段即可能需要明确风机退役处置方案、并提倡使用环保、零废风机。为此,国内主机厂家也需要居安思危,未雨绸缪,尽早开展零废风机的研究与尝试。

微信客服

微信客服 微信公众号

微信公众号

0 条