在德国,曾经蓬勃的汽车市场在新冠疫情的打击之下遭遇重挫。据德国联邦机动车行驶管理局(KBA)发布的数据显示,受新冠疫情影响,德国汽车市场急剧下滑。2020年,德国新车注册量下降19.1%至290万辆。

虽然新车注册量下降,但一直发展不温不火的电动汽车却开始逆势上扬。在德国政府给予电动车和插电式混合动力车的优厚补贴下,电动车开启了新一波的发展热潮。

巴登-符腾堡州太阳能和氢气研究中心上个月最新统计结果表明:德国电动车新注册量由2019年的近11万辆剧增至去年的近39.5万辆,增幅高达260%,新增注册量跃居全球第二。德国现在已经超过了美国,成为了仅次于中国的全球第二大电动汽车市场,全球电动汽车市场正在被重新洗牌。

目前,德国道路上行驶着24万辆纯电动汽车和20万辆插电式混合动力汽车。去年11月份,德国政府宣布将电动车补贴政策延期至2025年12月31日,补贴金额也相应提高50%。人们购买电动汽车最高可享受高达6000欧元的政府补贴,消费者们的电动汽车购买热情被重新点燃。

巨大的市场热情和潜力无限的市场空间让德国这个传统车企云集之地开始“觉醒”。企业转型与新商业模式的探索正在成为德国庞大汽车工业的新潮流。

汽车巨头的转型

对于传统的德国汽车巨头来说,本土电动车市场的崛起,令其振奋。而这也表明着他们自身的转型迫在眉睫。

商业咨询公司AlixPartners董事总经理Nicolas Franzwa表示:“全球电动汽车市场正在经历前所未有的需求激增,德国汽车制造商也将从中受益。在电动汽车领域,德国汽车制造业曾被描述为沉睡的巨人,现在他们终于要醒悟了。”

在这些曾经沉睡的“巨人”中,大众汽车更早地拥护电动汽车也更早地启动了转型。大众的付出也得到了回报。去年全球新注册的电动车中,超过42万辆由大众集团售出,居全球第二位。

上个月,大众汽车对外宣称,公司没有开发新型燃油发动机的计划,正将重点转向电池驱动汽车,并公布了未来电气化方向的战略布局。

大众汽车集团在2021年初的新闻稿中解释了其绿色雄心,其核心战略目标是到2050年实现碳中和。“大众汽车集团希望成为全球电动汽车市场的领导者。到2030年,大众汽车集团将推出约70款纯电动车型,现在已经启动了约20款。2030年,大众计划将全电动汽车在欧洲市场份额目标提高一倍,达到70%。在美国和中国,大众的目标是实现电动汽车市场份额50%。”

此外,大众集团与瑞典公司Northvolt合作建立了自己的电池生产基地,计划到2030年在欧洲与合作伙伴建立六家电池工厂,总产能高达240吉瓦时/年。该公司还表示,正在与大型石油公司BP以及欧洲顶级公用事业公司Enel和Iberdrola共同努力,扩大充电基础设施网络。

除了大众,戴姆勒也在近期宣布朝着碳中和交通的未来转型,并为自己设定了雄心勃勃的可持续发展目标。该公司尚未决定停止内燃机的开发,但计划到2039年完全实现量产车的二氧化碳中和。

早在2016年,戴姆勒就已经宣称为电动汽车做好了准备:“将在未来10年内彻底发展成为另一家公司”。从那时起,戴姆勒就一再提出其电气化计划。2019年,该集团推出了第一款电动汽车EQC。2020年,戴勒姆的插电式混合动力和全电动汽车全球销量增加了两倍,达到16万辆,电动汽车的市场份额从2019年的2%提升到7%以上。

除了已经起跑的传统车企,德国汽车行业也有后来者。

在电动化的道路上,宝马落后于竞争对手大众和戴姆勒,它现在正在奋发追赶。宝马未来计划慕尼黑工厂将集中在电动汽车的组装上。到2022年中期,宝马在德国的每家工厂还应至少生产一种电动汽车。柴油和汽油发动机的生产则从德国转移到奥地利和英国。

无论是主动还是被动、先行一步还是奋起直追,留给德国汽车巨头们的时间都不会太多了。欧盟委员会将在今年底起草设定更为严苛的欧7排放标准,最快在2025年进入执行阶段。不少汽车制造商担心,欧盟更严格的排放标准可能最终导致传统内燃机汽车无利可图,非电气化车辆走向灭亡。

商业模式的探索

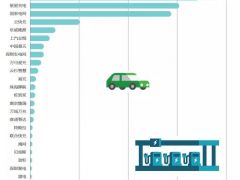

路上奔跑的电动汽车激增,也带来了对充电桩的旺盛需求。在过去的五年中,德国公共充电站数量已增长了五倍多,达到3.3万个。仅在过去的六个月中,充电站便增加了约5300个,增长19%。

疫情影响下电动汽车市场的火热,也让充电桩成为低迷经济中的一抹亮色。一直在欧洲开拓充电桩业务的Third Place Energy公司CEO范征,也受益于行业的蓬勃发展。提供充电解决方案的他们,业绩在这两年有很大的提升。他预测,2021年德国充电桩市场的增长会超过去年,未来几年还会继续走高。

在德国,家用充电设备可以获得政府900欧元的补贴,完全可以覆盖设备以及安装的费用。对于电动车购买者来说,这笔金额巨大的优惠让充电变得简单又经济。

在电动汽车市场的扩张中,公共充电设备建设和运营是毫无疑问的关键性因素。公共充电站的运营中有三个主要参与者:电动汽车提供商(EMP),充电运营商(CPO)和电力供应商。EMP为用户提供服务,包括发行充电卡或提供移动应用程序。用户可以通过移动应用程序在充电站进行身份识别以开始充电过程。而CPO通常负责充电站的建设、运营和维护。在某些情况下,充电站的投资和运营并不一定是同一家企业。双方可以通过租赁或其他协议的方式经营充电站。电力供应商通常是作为CPO的签约伙伴,负责向充电站供电。

随着电动汽车网络的扩张与成熟,行业格局也在悄然发生变化。

此前,公共充电桩的投资和运营参与者主要是大型传统能源公司以及地方电网公司。截至目前,德国最大的充电网络运营商是总部位于巴符州的能源公司EnBW,其遍布德国的充电点将近2900个。

而现在这一格局正在逐渐被打破,传统油气巨头、传统车企对于下游充电桩市场的兴趣日益浓厚,越来越多的新兴公司也加入到与电力公司竞争的行列中。

国际石油巨头道达尔、英国石油以及壳牌都在布局充电网络。去年,荷兰壳牌皇家石油公司全资收购的柏林Ubitricity公司就专注于将充电功能集成到现有的街道基础设施中。该公司充电网络包括英国2700多个充电点(市场占有率约13%)以及德国和法国的1500多个充电点。

下游资产被越来越多的投资者看好。对于同样强大的汽车制造商来说,是否应该参与基础设施投资以及电费结算等领域?对于某些公司,答案是肯定的。

如果你在德国购入一辆大众电动汽车,会收到来自销售商的一张充电储值卡或者可以下载其移动应用程序,用户可以通过移动应用程序或者储值卡在充电站进行身份识别后,就开始充电过程。如果使用的是大众战略合作伙伴的充电桩充电,还可以享受到一些电费的优惠。对于电网公司来说,这种简单的经济杠杆可以被用来平抑负荷曲线,绝对称得上是一笔双赢买卖。

人们对于电动车的选择,最大的决定性因素是其经济性考量。在德国,如果使用公共充电桩充电,除了支付电费之外,用户可能还要支付额外的初始费、停车费用等。在电价偏高的德国,如何为用户选择最优的充电方案、能否在经济性上超越传统汽车,是影响电动汽车品牌能否在未来更迅速推广的重要因素。

遗憾的是,由于德国缺乏全国性统一的支付平台,APP过多等问题是目前掣肘电动车市场爆发的最大障碍。作为用户,可能需要同时拥有不同运营商的充电卡,才能进行便捷的充电。有时甚至需要在不同网络间“漫游”、跨网充电。

然而,对于电动车的发展,德国政府目标非常明确。到2030年,目标是100万个公共充电站和1000万辆电动汽车。1:10的比例被认为是电动汽车发展理想的桩车比例。目前在德国,该比率约为1:13。

尽管电动汽车和充电桩都取得了强劲的增长,但联邦政府制定的目标仍有很长的路要走。从今年年初开始,德国在运输和供热部门实施了全国性的二氧化碳价格。排放交易系统适用于汽油,柴油,取暖油和天然气等燃料。该系统于1月1日启动,每吨二氧化碳的固定价格为25欧元。

但在环保主义者眼中,这个价格明显偏低,无法真正产生影响。未来随着碳价的提高,或许能从另一侧面推动电动汽车的发展。

微信客服

微信客服 微信公众号

微信公众号

0 条