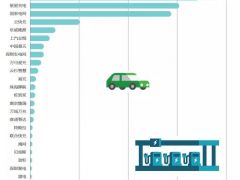

根据SNE Research发布的今年1-4月全球动力电池装机量数据,全球动力电池在电动汽车上的装机量从去年同期的26.8GWh上升至 65.9 GWh,同比增长145.9%。

可以看出,疫情影响的消退以及新能源汽车渗透率的上升,使行业整体都搭上了热销的“火箭”。

但细分来看,平均分的提高掩盖不了市场占有率的分化,中国新能源汽车市场快速增长的“消化能力”,使宁德时代、比亚迪、中航锂电等中国企业“碾压式”地一跃而起。

销量倍增,快速拉动中国电池业崛起

2021年1-4月,全球新能源汽车销量约152.0万辆,而中汽协统计数据显示,今年同期我国新能源汽车销量共计73.2万辆,同比增长2.5倍,占全球销量的48.2%。

尽管动力电池产业“白名单”早就被取消,但对于已经形成规模化的本土企业而言,“近水楼台先得月”的便利,无疑使生产、销售环节更加轻松。

以宁德时代为例,利用产业链优势及特斯拉、蔚来等“大批量”的合作网络,作为龙头企业的宁德时代从去年年底便形成了对LG Energy Solution和松下等反超。今年前四个月来看,这样的领先优势仍不断扩大。

显然,在“一车一电池”的配套关系下,整车数量的优势已经使中国动力电池产业占据上风,而从车型的“带电量”来看,纯电动汽车的主流趋势,也带来了更大的“单车装机量”。

1-4月,我国纯电动乘用车车销售占比高达84%,或许你已是习以为常,但横向对比一下,德国、法国、荷兰三家全球电动车主要市场中,PHEV依旧霸占着统治地位,即使是推崇环保理念的荷兰,BEV车型的销量占比也仅仅达到65.5%。

本来卖的就不多,还有一大部分是电池容量较小的PHEV车型。这样的新能源产品结构,自然很难使国外动力电池市场形成大幅度的上涨空间。

双向承压,“消化不良”难以避免

抛开全球数据的一片向好,作为连接原材料公司与主机厂商的中游企业,去年至今,国内动力电池厂商的动作,几乎可以用三个词来概括:盖房、盖房、还是盖房。

无论现有订单量大小,电池厂商们都定了个“小目标”:建它100个G。

目前,宁德时代已规划8大独资生产基地,合计规划产能超过410GWh,加上与上汽、一汽等主机厂商的合资建厂,宁德时代规划产能超556GWh,预计今年年底可达到231GWh。

中航锂电在全国布局了5大生产基地,今年量产、在建及开工的实际产能超过100GWh,“十四五”期间,规划产能超过300GWh。

国轩高科在国内建有8大生产基地,预计今年底产能将达到28GWh,2025年超过100GWh。

“大兴土木”的益处显而易见:规模效应能够带来更低的制造成本和原材料采购成本,提升更高的价格竞争力以及应对大批量订单的能力。

至于风险,无疑是现金流的冲击及未来订单量的不确定性。

现阶段,电池荒的焦虑席卷着整个行业,锂电池原材料的短缺不断减缓着生产节拍。同时,下游供需关系方面,密集扩张所带来的产能增速已超过整车销量增速,看似激昂的新能源汽车市场,似乎并不能追赶上厂房(产能)建设的“庞大规划”。

“原料吃紧,需求增速不足”,在上下游两方面压力的持续作用下,密集扩张的动力电池企业,或许很难避免“消化不良”的结局。

龙头企业施压,二三阵营发展受阻

小的企业风险自担,龙头企业风险“平摊”。

伴随龙头企业垄断趋势的愈演愈烈,宁德时代不断扩产所带来的现金、订单压力,正通过与车企的“长期绑定”得到化解。

宁德时代董事长曾毓群曾明确表示,公司与下游车企的合作形式多样,但是现金为王,车企可通过承包产线等方式获得动力电池。" 你能付钱把生产线买下来,我就给你盖房子做动力电池。你车企来包生产线,且时间要达 5 年至 10 年,要规划好较长一段时间的动力电池产量。"

态度很高傲,但买账的并不算少。

前有何小鹏为拿动力电池,亲自赶赴宁德时代总部斡旋一周,后有长城汽车为了稳定的电池供应,与宁德时代签下10年之约。

在电池荒的焦虑下,得到稳定、可靠的动力电池供应,是主机厂商推进电动化战略的重要需求之一,也正是如此,短期与长期利益间的权衡,使它们不得不选择宁德时代。

毕竟,因缺乏电池而丢失的订单,可比PPT里的自研电池重要的多。

虽然不能“随买随用”,但相比合资建厂,承包生产线的方式在稳定供应链的同时,也降低了车企投资成本。

而对于宁德时代来说,这样的一番操作,能够收割更多“用电量”较小的传统车企,进一步挤压二三梯队市场份额。

从2018年的“百团大战”,到如今十几家的白热化对决,似乎没有一家动力电池企业,逃得过“强者趋强、弱者退场”的行业特性。宁德时代的不断压迫,使话语权本就不高的二三阵营企业,很难找到可以大批量消化产能的合作对象。

密集扩产是大势所趋,但产能提升所带来的,是车企的快速消化?还是重压之下新一轮的冗余?

对于大部分动力电池厂商而言,或许后者的可能性更大。

微信客服

微信客服 微信公众号

微信公众号

0 条