证券时报记者 叶玲珍 毛可馨

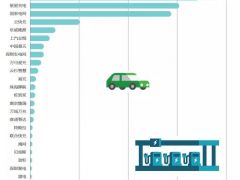

这个夏天,新能源车市火爆异常。中国汽车工业协会数据显示,上半年中国新能源汽车产销规模分别达到121.5万辆和120.6万辆,均同比大增200%。与此相对应,“动力电池一哥”宁德时代一举突破万亿市值大关,并于7月30日盘中创下582.20元/股的历史新高,目前稳守1.2万亿元市值关口。

火爆市场的背后,一场关于“电池荒”的讨论却在业内悄然升腾。日前,美国银行发布的报告显示,根据模型推算,全球动力电池或在2025年~2026年“售罄”,2026年~2030年间,“电池荒”可能进一步加剧。

电池荒是否真实存在?背后推手是谁?后续电池供应趋势如何?带着这些问题,证券时报记者采访产业链企业和业内人士发现,所谓的“电池荒”实际是供需失衡下的高端产能紧缺。随着技术进步、标准化推进、有效产能释放,目前结构性紧缺的情况有望缓解;而在车企持续寻求供应链安全的背景下,二线电池厂商有望迎来新的发展机遇。

电池供应陷两极分化

“从我们感受到的情况来看,电池业务呈现急剧扩张的态势,市场发展很快,不过目前公司产销基本平衡。从下半年预排的客户订单量来看,产能有点紧张。”国轩高科销售管理部总监王海斌告诉证券时报记者,现在公司所有的生产基地都在开足马力有序生产,并全速向设计产能迈进。

当记者问及电池荒情况在行业中是否真实存在时,王海斌坦言,“电池荒并没有一个明确的定义,我们也不好断定什么程度可以称为电池荒。”

早在今年3月份,蔚来汽车创始人、董事长兼首席执行官李斌就曾在财报电话会中表示,相较于芯片,二季度电池供应会是最大的瓶颈。日前,市场传出小鹏汽车创始人何小鹏为求电池,在宁德时代蹲守一周的消息,虽然何小鹏后来否认此传闻,但也在某种程度上折射出了业内对电池产能的担忧。

根据美国银行最新发布的报告,由于需求快速拉升,市场短期内无法做好准备,动力电池供应或在2025年~2026年“售罄”,届时各电池厂产能利用率都将超过85%;2026年~2030年间,“电池荒”可能进一步加剧。广发证券研报更是给出了明确数据测算,表示即便是考虑了每年新增扩产后,在2021年、2022年、2024年、2025年,全球动力电池预计仍将会分别出现17GWh、30GWh、45GWh、370GWh的产能缺口。

“其实电池荒现象并不是什么新鲜事,从去年开始就有这种情况出现。动力电池厂商产能利用率参差不齐,优质产能不足,低端产能过剩,目前更多的是一种结构性产能紧缺。”国元证券一位新能源行业分析师向证券时报·e公司记者一语道破“电池荒”的本质,“目前整车厂都在打品牌的关键时期,肯定会首先与宁德时代等头部优质电池厂合作,而由于电池路线变化较快,其他电池厂的高端产能并未跟上,才凸显出了短期的供需错配。”

结构性紧缺从数据中可见一斑。中国汽车动力电池产业创新联盟数据显示,今年1~6月,我国动力电池产量累计74.7GWh,但装机量为52.5GWh,意味着有近30%的产品尚未装机利用,产能与装机量仍存较大差距。

独立汽车分析师张翔透露,市面上电池厂产能利用率悬殊颇大,头部的宁德时代能达到90%,而末端的厂商甚至不到10%。

“现在全球高端电池产能真的不足。”北京华盛信力科技有限公司销售总监李梁长期从事锂电行业研究,他告诉证券时报·e公司记者,据测算,目前提供高端动力电池的厂家,有效产能也就300GWh,而中国今年的预计装机量大概就在200多个GWh。“表面上看产能缺口并不大,但实际情况是,电池产线大多具备定制化特点,一个萝卜一个坑,如果配套车型销量不达预期,而该条产线又不能为其他车型所用,产能就无法充分发挥,造成闲置。”

据李梁观察,目前电池供应存在两极分化,“电池荒”情况并不能视作普遍现象。“其实像特斯拉、大众、宝马这样的优质客户,受到电池厂更多的青睐,他们的电池供应量会优先得到保障;相形之下,销量不够理想的汽车厂商,对上游的控制能力较弱,在电池供应环节可能会受到一定影响。

上下游火爆

合力催生“电池荒”

在大多数受访人士看来,“电池荒”话题突然被热议,最大的原因还是来自于新能源汽车市场的火爆。

数据显示, 2021年1~6月我国新能源汽车产销分别达到121.5万辆和120.6万辆,均同比暴涨200%;动力电池装机量为52.5GWh,同比增长200.3%。光大证券预计,2025年国内新能源车销量突破800万辆,装机量406GWh,渗透率达32%;全球新能源汽车销量突破2300万辆,装机量达1163GWh,渗透率达28%。

张翔告诉证券时报·e公司记者,新能源汽车的发展路径主要靠政策推动,并不是纯市场化的行为。政策导向的变化会引发短期市场波动,而上游的电池供应链往往无法完美匹配车企的生产节奏。今年以来新能源车市火爆,增长率达200%,电池产业链跟不上也是很正常的现象。

除却下游需求的强力拉动,上游原材料供应紧缺、价格应声上涨也是当前电池产能无法有效释放的一大诱因。

“今年电池行业原材料压力的确是一个普遍现象。”王海斌表示,原材料紧缺,价格上涨,上游供货受到制约,在一定程度上限制了下游电池厂产能。

华东地区一位锂电从业人士也向证券时报·e公司记者透露,国内一些电池厂由于上游材料无法足量采购影响交货周期,让下游车企颇为烦恼。

华南地区一家企业为电池厂配套磷酸铁,近期正在疯狂扩产。“现在市场供不应求,目前我们的产能只有3000吨,争取年底到3万吨。”公司相关负责人表示,“其实不仅仅磷酸铁锂材料,目前市面上的三元材料、电解液、隔膜等,整体产能都处于严重不足的状态。”

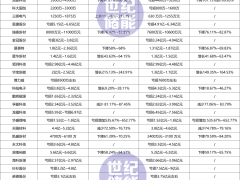

市场数据显示,锂电关键原材料之一碳酸锂价格由2021年初的5万元/吨涨至8.55万元/吨;电解液原材料六氟磷酸锂的价格则由最低不足7万元/吨增至近期约40万元/吨;三元电池正极金属材料价格也涨势迅猛,高盛表示,年初以来,镍钴锰三大主要电池金属价格不断上涨,这将使电池价格上涨约18%。

真锂研究创始人墨柯告诉证券时报·e公司记者,在原材料价格上涨潮中,大电池厂在市场“扫货”,囤积一些关键原材料,很多中小电池厂难以正常生产。而大电池厂有时也不愿意痛快供应,毕竟成本上涨挤压了获利空间,因此加剧了“电池荒”。

天津斯科兰德能源科技有限公司从事磷酸铁锂生产,公司总经理李积刚告诉证券时报·e公司记者:“以前我们交货有60天账期,但现在都是现款现货,从这就可以反映出抢占正极材料的激烈程度。”

随着特斯拉、大众、宝马开始采用磷酸铁锂电池,磷酸铁锂的需求被迅速放大。相关业内人士预计,今年磷酸铁锂的产量大概会在30万~35万吨,而去年的产量不足15万吨,翻了两倍多;预估到2025年,全球的磷酸铁锂需求量大概在300万吨,到2035年可能到千万吨级规模。

“此前一度因为能量密度低不被市场看好的磷酸铁锂,今年以来颇受追捧,目前市场份额已经超越了三元电池,市场风格和技术路线的切换,让电池厂配套生产能力受到了一定挑战。”张翔表示。

在李梁看来,动力电池产业链各环节扩产周期不匹配也会影响电池的最终产量。“从采矿到冶炼,到工程材料再到电池,产能建设最快的就是电池厂。”他表示,建设一条10GWh的磷酸铁锂电池产线,高端电池厂可能只需要5~6个月的时间,而配套建设一个2万吨的磷酸铁锂厂,没个一年半搞不定;再往上游碳酸锂,至少需要两年时间。在逐层缩短的扩产周期下,上游原材料的紧缺被逐步放大,下游电池厂自然无法释放有效产能。

供需错配有望缓解

供需错配之下,电池厂扩产及技术创新步伐明显加快,倒逼整车厂重新考量自身的供应链体系,一些实力较强的二线电池厂获得了更大的发展机遇,有望成为缓解“电池荒”的关键力量。

上半年,据起点锂电大数据不完全统计,动力电池企业主要投资项目共计57笔,总投资规划超3500亿元,涉及电池、材料设备、下游以及储能等多个领域。

以国轩高科为例,公司去年开工柳州生产基地,今年已经进入了生产阶段;今年以来,公司又在江西宜春、合肥肥东布局电池产线及上游原材料,并于本月在合肥新站高新区筹建新的生产基地。据王海斌介绍,在建的产线中,大部分都是公司新研发的电芯产品,届时对产品结构将会是个大的提升。“我们还是希望通过产品技术的提升,增强自身的产品力以赢得市场。”

“作为车规级的平台化产品,将来动力电池的技术路线更新一定是越来越慢的,排位稍微靠后的电池厂商会逐步追上来,当产品的安全性和可靠性都得到充分保障的时候,优质产能的紧缺问题应该就能迎刃而解。”前述新能源行业分析师告诉证券时报·e公司记者,“随着上游原材料的产能逐步释放,相信今年年底或者明年年初,电池供应紧张的情况会逐步缓解。”

张翔也认为,“电池荒”现象不会一直延续。“目前新能源汽车还是处于一个高速上升期,行业和市场都不成熟,电池厂家鱼龙混杂,大浪淘沙后,中国市场可能只剩下5~10家供应商,生产规模、资金实力、研发能力都旗鼓相当,届时整车厂在选择电池厂时,不会只青睐头部的一两家电池供应商,电池荒的问题就有望解决了。”

从实际的情况看,行业生态天平已经开始向一些二线电池厂倾斜。基于供应链安全考虑,车企往往不会押宝一家电池供应商,而是更多地选择扶持二供、三供。

以广汽埃安为例,其主力车型的动力电池供应商已经逐渐从宁德时代更换到中航锂电,今年以来,中航锂电在广汽埃安中的渗透率已经达到90%以上。与此同时,中航锂电在国内动力电池装机量占比从去年的5.6%上升到今年6月的6.4%,稳坐第四位。记者还了解到,广汽埃安S Plus超600km续航版车型还与孚能科技签署了独家供货协议。

此外,亿纬锂能的方形三元电池也获得了华晨宝马的定点项目,成为宝马在中国市场除宁德时代外的第二家定点供应商。特斯拉则已经将全球排名前三的松下、LG化学和宁德时代都纳入供应商行列。

“从今年的情况来看,现在电池厂在车企供应商中的地位肯定是上升了,而且与车企的合作更加紧密。”王海斌告诉证券时报·e公司记者, “我们和一些主机厂进行了商务方面的洽谈,他们考虑到原材料上涨因素,也会给我们一定的帮助,比如帮助协调上游供货,或者给予一定的价格上调支持等。今年我们也确实发展了不少新客户,比如长安、长城等。”

在李梁看来,目前很多电池厂都在推标准型号,大幅提升了电池产线对客户的适应性,也对有效产能释放颇有助益。“未来电池厂的竞争主要聚焦于三个方面,一是高端人才;二是产业规模;三是客户群体。高端人才决定研发实力,产业规模决定边际成本,客户群体代表未来方向。”

车企“向上求索”保供应

证券时报·e公司记者关注到,除扩大供应商范围外,很多车企已经在用合资入股、合建产线等方式深度绑定电池厂。更进一步的,不乏车企开始亲自下场研发生产电池。

作为国内动力电池的龙头,宁德时代、比亚迪自然是车企争相合作的对象。目前,已经有上汽、广汽、长安、吉利等多家车企与宁德时代达成了合资合作关系,而长安、丰田则与比亚迪达成了合资合作关系。

车企的触角也逐渐伸向二线电池厂商。7月28日晚间,吉利汽车公告,附属公司吉润汽车与欣旺达及吉利汽车集团协定成立合资公司,从事开发、生产及销售混合动力电池电芯、电池模组及电池包。类似案例不在少数,去年5月,大众中国斥资60亿元入主国轩高科,成为其第一大股东;戴姆勒在与孚能科技深化战略合作后,又入股孚能科技并获得3%的股份。

“对于一线动力电池厂商来说,是否与车企绑定其实无所谓,比如宁德时代并不缺客户。但是二线、三线的动力电池企业就非常希望绑定大的车企,这样会给他们带来稳定的客户,也更好去开拓新市场。”一位动力电池业内人士告诉证券时报·e公司记者。

从车企角度,绑定电池厂被业内看作是一种必然趋势。李积刚表示,车企通过这种方式,一方面保障核心零部件供应的稳定性,另一方面在电池技术上也能和时代同行,“现在是车企主动找电池厂合作建生产线,我们业内都说只签战略合作协议,不拿出真金白银来的都不够真诚。”

值得注意的是,多家车企甚至开始尝试自研自产电池。全球领先的特斯拉在去年发布了4680电芯,称其可实现更长续航里程,成本还会明显降低。在最近的二季度财报中,特斯拉表示4680电池质量和工厂产量均具备可行性,目前工作重点是解决制约电池产能的少部分生产流程。

此外,大众集团在电池日上高调宣布正在研发磷酸铁锂、三元锂、高锰和固态四种类型的电池,并表示到2030年之前,大众将会在欧洲建立6个动力电池工厂,每个工厂的年产能将会达到40GWh。国内方面,长城汽车旗下电池制造商蜂巢能源动力电池装车量已经跻身前十,并在不久前宣布首批无钴电池量产下线;广汽也在今年宣布自研电池,并推出弹匣电池安全系统解决方案。

不过,车企跨界并不能真正代替电池厂的作用。上述动力电池业内人士称,现在大部分宣称做电池的车企基本都集中在模组pack环节,电芯仍然需要电池厂外供,“电芯比模组复杂得多,技术更新换代也比较快,整车厂没有专业沉淀,也不敢轻易去做,即使做更多也是采用合资的方式。”

李积刚也提醒,自研电池只可能在个别车企中行得通,因为锂电产业不仅需要高投入,还需要高质量的人才,而高端的物理化学人才都是稀缺的,技术研发并非挖一两个人就可以,而需要一个人才系统,包括品质把控、供应链管理等各个方面。“因此长期来看,锂电到整车的一定是你中有我,我中有你,相互渗透实现产业链共荣。”

微信客服

微信客服 微信公众号

微信公众号

0 条