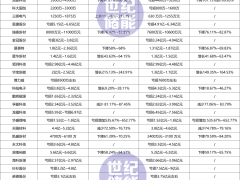

首先,锂电池电解液溶剂的原材料国产工业级碳酸二甲酯(DMC)出厂价反弹,已突破7000元/吨。7月开始,各个地区的碳酸二甲酯主流报价延续6月份的稳定报价,山东主流报价承兑出厂6200-6400元/吨,华东地区主流报价承兑送到6300-6500元/吨,华南地区主流电汇送到7000-7200元/吨。

而价格上涨的主要原因是下游终端新能源汽车行业景气度较高,需求激增叠加上游电解液大厂装置集中检修停产,导致碳酸二甲酯价格上涨。

再看储能设备另一重要原材料六氟磷酸锂,作为锂电池电解液中最为重要的溶质,同时也是产业化和商业化应用最为广泛的电解液溶质。自2020年6月以来,六氟磷酸锂的价格强势上涨,从最低不足7万元/吨增至近40万元/吨。

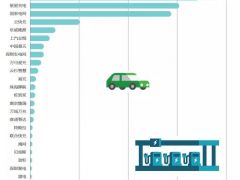

当前锂电池等储能设备得到市场关注和认可的成长逻辑主要来源于终端新能源汽车的需求端,近些年,我国新能源(4.150, -0.03, -0.72%)汽车销量呈上升趋势。

虽然在6月,受到车用芯片短缺、原材料价格上涨等不利因素影响,我国汽车产销同比下降,但2021年上半年,新能源汽车产销分别为121.5万辆和120.6万辆,同比均增长200%左右。

碳中和的痛点

清洁能源的供给极其不稳定。

碳中和的核心目的是降低碳排放,而新能源是必然要大规模代替化石能源成为主流能源的,但相比化石能源发电,风能和光伏发电的最大痛点就暴露无遗——清洁能源的供给极其不稳定。

以风力发电为例,风电天然存在“反调峰特性”就是说风力发电的实际情况和电网的需要经常是无法匹配。

风力活动往往与居民的生活活动相反,日常的自然风力通常是白天小,深夜大。这就导致白天生产需要大量用电的时候,风电供应不足;而深夜人们都休息,用电量大幅下降,风力发电却开始达到高峰,而且在一定时间内涌入电网的电力过大,会冲击电网的承受能力,严重过载。

而光伏发电的不稳定性主要由于,我国用电主要地区是东部地区,而西部地区却是光伏发电的主要区域。

由此看来,无论是新能源汽车还是新能源发电,最核心的痛点就落在了储能环节。

据统计,截至2020年底,中国已投运储能项目累计装机规模35.6GW,占全球市场总规模的18.6%,同比增长9.8%。其中,电化学储能的累计装机规模占全国累计规模的9.2%;

当前国内仍然以抽水储能为主要手段,但根据当前数据显示,2016-2019年抽水储能装机规模增速呈现逐年下降趋势,2019年已经下降至0.9%。与此同时,其他储能方式正在不断增长。

当前仍需依赖抽水储能的原因在于我国当前的发电结构仍然以火力发电为主,抽水储能主要应用在火力发电、核电或大电网的调峰,对地理要求相当苛刻。而根据我国未来能源结构来看,推动风电和光伏发电的痛点就在于其他储能技术,尤其是电化学储能技术的快速发展。

在电化学储能技术中,锂离子电池的累计装机规模最大,占比88.8%。2020年,我国新增投运的电化学储能项目规模1559.6MW,新增投运规模首次突破1GW大关,是2019年同期的2.4倍,可见增速相当快,而且从当前储能途径来看,锂电子电池是当前电化学储能中应用度最高的化金属离子。

因此,如果仅仅看到支撑近期锂电池、盐湖提锂等概念大涨的逻辑是新能源汽车增长较快、锂电池终端应用方面存在缺口,那格局可能是小了些,从更深远的角度来看,锂金属离子甚至其他电化学金属离子资源都将是未来全球能源改革和储能发展的重要基石。

储能设备产业链

上下游上市公司梳理。

从技术路径来看,电化学储能的实现靠储能电池实现,储能电池是将化学能转化为电能的装置,主要以锂离子电池、液流电池、铅蓄电池和钠基电池等储能技术为主。其中,锂离子电池在现有电化学储能装机中占比90%,主要分为三元锂电池、磷酸铁锂电池等。

梳理储能设备产业链,可以将其分为上游原材料及设备、中游储能系统及集成、下游电力系统储能应用。储能设备上游的原材料主要包括正极材料、负极材料、电解液、隔膜以及结构件等;中游主要包括但不局限于储能系统的集成与制造,对于一个完整的储能系统,一般包括电池组、电池管理系统(BMS)、能量管理系统(EMS)以及储能变流器(PCS)四大组成部分;下游主要为发电侧、电网侧和用户侧(例如商业用户或新能源汽车)的电力系统储能设备的应用场景。

而储能电池中游的储能系统及集成主要参与生产、研发的公司分为电池组研发生产公司和能源管理公司,前者主要生产和研发锂电池,如宁德时代(543.880, -13.12, -2.36%)(300750.SZ)、比亚迪(303.480, 4.17, 1.39%)(002594.SZ)等;后者主要对储能设备的管理软件进行研发,如派能科技(269.500, 24.50, 10.00%)(688063.SH)、阳光能源(00757.HK)等;同时,中游还有重要的储能变流器(逆变器)研发生产企业:盛弘股份(44.330, 1.13, 2.62%)(300693.SZ)、科华恒盛(002335.SZ)、盛弘股份(300693.SZ)和昆兰新能源等。

储能设备产业链下游电力系统储能的发电侧主要由五大发电集团完成;在电网侧主要企业有国网江苏等。

微信客服

微信客服 微信公众号

微信公众号

0 条