据记者不完全统计,今年以来已有10家企业披露铜箔扩产计划,投资总额超550亿元。

今年下半年以来,在动力和储能电池需求拉动下,锂电铜箔供不应求,产品价格持续走高。截至11月,国内电池级铜箔均价为123.5元/公斤,较年初的涨幅近25%。

据测算,若考虑上游重要生产商产量有限和行业整体扩产进度,高性能锂电铜箔供需失衡将至少持续到2023年。

从江西铜业、白银有色等铜企纷纷宣布涉足,到宁德时代提前绑定行业龙头10万吨产能,铜箔行业掀起了一轮扩产潮。据记者不完全统计,今年以来已有10家企业披露铜箔扩产计划,投资总额超550亿元。

作为电子制造行业的功能性关键基础原材料,电解铜箔主要应用于锂离子电池和印制线路板的制作,根据应用领域的不同可以进一步分为锂电铜箔和标准铜箔。其中,锂电铜箔的下游为锂离子电池,主要用于储能、电动汽车等领域。

“铜箔厂商几乎都是满产满销,近期锂电铜箔扩产项目也明显提速。”一位接受采访的券商研究员分析称,今年下半年以来,在动力和储能电池需求拉动下,锂电铜箔需求旺盛,尤其是高端锂电铜箔供不应求。考虑到上游重要生产设备产量有限和行业整体扩产进度,预计高性能锂电铜箔供需失衡将至少持续到2023年。

行业龙头密集扩产

嘉元科技12月8日晚公告,公司与宁德时代签订合资经营投资意向备忘录,拟共同设立合资公司,首期注册资本5亿元,嘉元科技认缴出资4亿元,持股占比80%。合资公司注册资本可分期增资至20亿元。

根据备忘录,该合资公司将规划建设年产10万吨高性能铜箔项目,分两期建设。合资公司所生产的全部产品优先向宁德时代供应。

公开资料显示,嘉元科技作为国内锂电铜箔龙头,其6微米锂电铜箔产能已开始普及渗透,4.5微米极薄高端锂电铜箔已实现量产,且该产品市占率居行业前列。此次签署备忘录,意味着宁德时代提前绑定了嘉元科技10万吨产能。

此前的11月,嘉元科技宣布拟定增募资不超过49亿元,用于新增年产1.6万吨高性能铜箔技术改造项目、年产1.5万吨高性能铜箔项目、年产3万吨高精度超薄电子铜箔项目等。当月,公司还计划在广东省梅县投建年产5万吨高端铜箔建设项目。

行业另一巨头诺德股份则在6月发布定增方案,拟募资不超过22.88亿元,投向青海1.5万吨三期项目及惠州1.2万吨三期项目。全部达产后,诺德股份将形成8.5万吨锂电铜箔的年产能。

此外,铜陵有色旗下铜冠铜箔在创业板IPO注册已于12月8日获证监会同意。其招股书显示,公司铜箔产品总产能4.5万吨/年。其中,PCB铜箔产能2.5万吨/年,锂电池铜箔产能2万吨/年。公司此次IPO拟募资近12亿元,用于年产2万吨高精度储能用超薄电子铜箔项目(二期)、高性能电子铜箔技术中心项目等。

上游铜企接连布局

除了行业巨头密集扩产,上游的铜企也大手笔进入锂电铜箔领域。

白银有色12月7日晚宣布,公司启动合作建设年产20万吨高档锂电铜箔项目并开展前期工作。据披露,该项目总投资约121.5亿元,初步确定主要产品为4.5微米、6微米锂电池用电解铜箔。

根据规划,该项目建设主体为甘肃德福新材料有限公司,目前其电解铜箔产能基本具备3万吨/年,正在建设三期4万吨/年项目,到2022年底产能将达到7万吨/年,后续项目建设按计划推进。白银有色表示,公司具备年产20万吨阴极铜的生产能力,公司可以充分发挥自身铜原料优势,保障项目供应链的稳定。

另一铜加工企业海亮股份早在11月7日发布公告称,拟投资89亿元在兰州市建设年产15万吨高性能铜箔材料项目(包括12万吨锂电铜箔和3万吨标准铜箔),项目分三期建设。其中,一期计划在2021年年内开工,2.5万吨产能于2022年第四季度投产。同时,公司表示,正积极论证欧美、东南亚地区建设年产10万吨铜箔项目的可行性。

据悉,海亮股份已与西安航天源动力工程有限公司等签订阴极辊、生箔一体机等核心关键设备的采购合同,并制定了严格的交货日期,以确保项目如期投产。

今年7月,铜业巨头江西铜业宣布切入锂电铜箔领域,计划投资128亿元投资建设年产10万吨锂电铜箔、22万吨铜杆及3万吨铸造材料三个项目。据其透露,公司铜箔生产线分两部分,一部分为常规铜箔,产能为1.5万吨/年;另一部分为锂电池用铜箔,产能同样为1.5万吨/年。

供应紧张仍将持续

锂电铜箔行业扩产之风为何愈吹愈烈?产品供应紧张是主要原因。

今年下半年以来,在动力和储能电池需求拉动下,锂电铜箔供不应求,产品价格持续走高。数据显示,截至11月,国内电池级铜箔均价为123.5元/公斤,较年初的涨幅近25%。

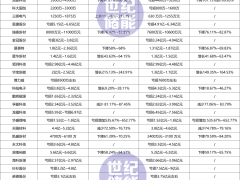

据悉,锂电铜箔生产企业主要采取“铜价+加工费”的形式对下游锂电池厂商报价。业内人士表示,自去年12月起铜箔加工费便开始调涨,春节前8微米和6微米的加工费涨幅超过15%,到4月份,4.5微米的加工费上涨约7%-8%。

嘉元科技在10月的投资者调研中曾表示,公司处于满产状态,中长期看,高端锂电铜箔将供不应求。

订单旺盛叠加毛利提升,企业业绩也持续向好。据铜冠铜箔初步预计,其2021年全年将实现收入39.6亿元,同比增长61.17%;净利润3.5亿元,同比增长387.26%。

有券商测算,国内前十家锂电铜箔厂商2021、2022、2023年合计产能分别有望达到22.1万吨、34.1万吨和47.2万吨。从结构上看,6微米以下极薄铜箔需求预计分别为11.5万吨、21.1万吨、28.8万吨,但国内6微米及以下铜箔有效产能仅为9.4万吨、16.2万吨、24.5万吨,若考虑上游重要生产商产量有限和行业整体扩产进度,高性能锂电铜箔供需失衡将至少持续到2023年。

微信客服

微信客服 微信公众号

微信公众号

0 条