摘要:

“氢能产业链各环节掣肘,但坚定地看好行业。”

2022年,对氢能行业而言,无疑是艰难与希望并存的一年

“难的是行业‘外热内冷’,政策接连不断地发布、氢企频频传来上市或融资消息......这些都给外界营造了虚假繁荣的景象。”东岳未来氢能相关负责人在接受21世纪经济报道记者采访时表示。

据21世纪经济报道记者不完全统计,2022年3月,国家发展改革委、国家能源局联合印发《氢能产业发展中长期规划(2021-2035年)》,为氢的能源属性定下基调后,全国约有20个省、自治区、直辖市发布了约300条氢能相关政策。

这一年,共有5家头部氢企冲刺IPO,其中3家泅游科创板;非上市氢企共融资41笔,总金额约82.5亿元。

事实上,一方面,政策的落实需要时间、人力与专项资金等要素;氢能行业发展初期囿于自身造血能力不足。

另一方面,氢企科创板上市失败的信息屡屡传来;获得融资的氢企几乎是背靠大树的头部企业;疫情让氢能行业供应链受冲击,企业缺少订单成常规问题。

但业界看到了希望的曙光。“随着‘双碳’政策深入贯彻,工业等领域将氢能作为高效减碳的抓手,使得社会对氢能的需求显著提高,氢气的制造、储运、应用等环节均衍生出诸多商业机会。”业界人士告诉记者。

与此同时,东岳未来氢能相关负责人认为,2022年是拓宽氢能应用场景的起点,在船舶、无人机、氢能网约车等方面都有尝试,意味着行业发展前景相对明朗。

头部氢企折戟科创板

2022年的氢能资本市场一面是繁华,一面是虚火。一级市场融资额认购火爆,二级上市之路却难上加难。

2022年12月底,一则“治臻股份终止科创板IPO”的消息让业内哗然。

氢晨科技工作人员向记者感叹,“这是我们万万没有想到的,治臻股份在金属双极板领域,尤其是涂层工艺,在国内乃至全球都有竞争优势。”

据治臻股份招股说明书披露,其生产的金属双极板独占中国市场“大半江山”,2019至2021年,市占率分别为34.84%、50.20%、64.35%;2021年该公司营收同比增长221%,净利润扭亏为盈。

无独有偶,此前一个月,氢能装备提供商国富氢能亦终止科创板IPO。

提及终止原因,氢晨科技工作人员表示,也许因为氢能是新兴行业,盈利模式不清晰,业务关联交易多,监管部门把关严格。虽然治臻股份营收大涨,但大客户集中在捷氢科技、氢晨科技,这两家公司的营收不稳定,所以不能保证治臻股份未来的业绩稳定。

2022年最后一天,捷氢科技更新科创板IPO财报信息,文件显示,公司营收比2021年减少近61%;业务面临全面收缩,燃料电池系统业务占比约83.54%;客户集中度走高,燃料电池系统和电堆前三客户占比百分之百。

而在一级市场,2022年的氢能企业融资总额比2021年高出近10亿元。但氢晨科技工作人员告诉记者,一般情况下,头部及背靠大国企的氢企才有概率获得融资,总融资额高主要是国氢科技凭一己之力拉动,其B轮获45亿元的融资。

对此,东岳未来氢能相关负责人表示,“这一年氢企几乎都在想办法解决资金紧张的问题,映照了行业的‘难’。从外部来看,2021年,北京、上海、广东、河南、河北获批国家氢燃料电池示范城市群,申报上的企业‘大展拳脚’一年后,但财政补贴迟迟没有落实。”

“在内部层面,由于疫情影响,供应链受冲击,企业缺少订单和回笼资金。因此,企业只能向外部求助,或融资或上市或申请定增,才能保证资金流动,继而再拿订单,否则没有市占率可言。”东岳未来氢能相关负责人指出。

例如,已在科创板上市的“氢能第一股”亿华通于2022年12月29日在港交所启动招股,拟全球发售1762.8万股H股,最多募资13.4亿元,用于新一代产品研发与提供流动资金。

目前,尚处于发展初期的燃料电池行业业务扩展要依赖补贴。氢晨科技工作人员表示,但在现行的政策下,补贴要在完成年度示范运营并达到目标后才能发放,这本身需要较长的周期,业务又不得不进行,企业只能大量赊账销售,导致流动资金紧张,应收账款高等。

“希望政府相关部门能够切实落地政策,明确补贴细则与激励机制,尤其是氢能产业链关键技术突破应有专项资金支持,对有前景的创业型企业给予进一步扶持。”氢晨科技工作人员指出。

燃料电池降本明显

据香橙会提供数据显示,2022年,燃料电池系统、电堆价格均下降30%,质子交换膜、扩散层、膜电极、催化剂、双极板、空压机、氢循环系统等核心零部件及材料价格下降幅度在10%至40%不等。

其中,零部件及材料的国产化对燃料电池整体降本贡献突出。

东岳未来氢能相关负责人指出,氢能行业国产化遵循着“由外到内,由易到难”的规律,最早是亿华通、重塑集团等攻克国产燃料电池系统技术难题,然后是氢晨科技等企业发展国产化电堆,同步进行的还有膜电极等关键零部件国产化。当前,行业走到材料国产化的核心环节。

“材料国产化对降本的贡献主要体现了两方面,一方面是国产材料生产成本下降,继而带动下游客户生产成本降低;另一方面是由于国产材料的竞争,进口材料不得不大幅降价。”东岳未来氢能相关负责人告诉记者。

以质子交换膜为例,东岳未来氢能相关负责人表示,国产的树脂、单体等原料比进口做模材料成本低,降本显性。同时,进口商戈尔在2018至2022年间,每平方米质子交换膜售价下降了约70%。未来两至三年,随着国产材料的批量应用验证,国内客户信任度提高,国内材料商将具有很大的成本优势。

此外,技术指标的提升助力了降本。据介绍,原来一平方厘米膜电极发电功率约0.8瓦,当前普遍水平约1.2瓦。这意味着,在材料没有额外增加的情况下,发电功率上涨了50%,即成本下降了50%。

另有业内人士接受21世纪经济报道记者采访时指出,2022年燃料电池降本明显,与城市示范群推广有直接关系,批量应用是价格下降的基础。

据公开报道,根据北京、上海等燃料电池城市示范群申报方案,2022年燃料电池汽车将迎来大规模放量,预计突破7000辆,燃料电池整车市场规模将达到110亿元。

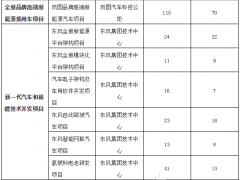

实际上,该业内人士表示,2022年推广燃料电池汽车规模达4000至5000辆。虽没有达到原定目标,但随着产业链自主化,燃料电池汽车降本与商业应用已初见端倪。据工信部发布的2022年1-12批《新能源汽车推广应用推荐车型目录》显示,全年新增63家车企289款燃料电池汽车产品,同比增长37.6%;涉及配套燃料电池系统厂家99家,同比增长19.3%;燃料电池系统功率范围为50至162KW,平均功率首破100KW大关。

氢途科技董事长周鸿波在公开演讲中指出,现阶段燃料电池关键部件和核心材料的国产化日益加深,燃料电池系统的价格已下探至5000元/KW以下,降本不断提速;随着加氢站增加,一旦氢气价格降至35元/kg以下,氢能重卡便有了与燃油重卡同台竞技的实力,商用时代也将正式来临。

氢能全生态图景显现

2022年,诸多氢企不再拘泥于燃料电池汽车,而是“放眼”全产业链。

例如,正泰氢能与重塑集团联合发布兆瓦级燃料电池发电系统,应用于风光-氢储能发电、厂区削峰填谷、热电联供等场景,并正式进入绿氢装备领域。

爱德曼氢能源装备有限公司与独山子区政府签署战略合作框架协议,将在绿氢生产、氢能公交制造、加氢站建设、氢燃料电池生产等氢能相关产业达成更多合作。

值得注意的是,有业内人士将2022年称为“制氢元年”。

据业内统计,2022年1至11月,国内共投资制氢项目73个,是2021年全年的3倍;氢气产能达161万吨/年,较2021年翻倍。

其中,生产电解水制氢设备企业数量不断增加,竞争激烈。2019年,全国电解水制氢设备制造商不达10家,截至2022年10月,已超30家。

公开报道显示,2022年,PEM电解水制氢设备已实现小范围示范应用,单槽最大产能达260Nm?/h;碱性电解槽性能持续突破,派瑞氢能发布了全球首台套单体产氢量2000Nm?/h水电解制氢装备,与原有技术相比,该槽可扩容3000Nm?/h,运行电流密度提升30%,槽体重量降低40%。

在制氢源头方面,广东省、山东省、上海市临港新片区、武汉市等地陆续出台支持非化工园区制氢的政策。

据业内统计,为降低氢气到站成本,2022预计制氢加氢一体站占当年建成站的10%,总投资及运营成本持续下降。

氢晨科技工作人员告诉记者,2022年制氢端之所以发展迅猛,是因为在北方地区,许多企业竞标风电光伏项目要求配备制氢项目;另外,天然气价格暴涨,社会对氢气有更多期待;且政府在制氢端支持力度大。

此外,2022年,氢气储运环节项目建设进程加快。譬如,9月,鄂尔多斯碳纤维全产业链生产基地项目签约,包括年产10万个储氢瓶生产基地;10月,国内首个万吨级48K大丝束碳纤维工程国产线,在上海石化碳纤维产业基地投料开车并生产出合格产品。

“与此同时,我们还看到了希望,即2022年氢能应用场景增多。上海推出氢能网约车,多地政府示范热电联供等项目,交通运输部海事局印发船舶用氢标准推动应用等,虽说还不成熟,但至少是起点。”东岳未来氢能相关负责人指出。

开足马力争夺氢市场

谈及未来,多家企业向记者反馈,氢企将在提高产能利用率基础上,进一步开拓市场。

据悉,当前各环节氢企几乎均面临着产能利用率不高且波动较大的困境。

例如,国鸿氢能在赴港招股说明书中披露,2019至2022年上半年,其氢燃料电池电堆产能利用率分别约为21.1%、27.2%、78.8%和48.6%;氢燃料电池系统的产能利用率在2020年、2021年和2022年上半年分别为29.6%、61.1%和20.5%。

该公司表示,“氢燃料电池电堆以及氢燃料电池系统生产存在行业季节性,因此利用率在年内第四季度相对较高。”

不过,国鸿氢能仍计划继续扩大产能以进一步提升市场份额。该公司工作人员告诉记者,国鸿氢能将在浙江嘉兴、广东广州、重庆市、内蒙古鄂尔多斯市、河南省汉阳市、上海市临港新区六个地区扩产氢燃料电池电堆及氢燃料电池系统项目。

这些扩产项目的预期产能合计为45万千瓦的氢燃料电池电堆和29000套氢燃料电池系统,2023年至2025年将产生的资本开支合计14.51亿元。

氢晨科技工作人员告诉记者,公司以往市场份额聚集在长三角、内蒙古、山东、广东等地,2023年要向河南、河北、陕西、宁夏等地进军。

“另一层面行业发展趋势是,企业在原有产业基础上,布局上下游产业链。”东岳未来氢能相关负责人告诉记者。

据氢晨科技工作人员透露,2023年公司会关注氢储能、氢发电等领域的应用,若计划顺利,将发布PEM电解水制氢设备。

氢枫能源以建设加氢站起家,该公司董事长方沛军接受21世纪经济报道记者采访时指出,“仅从加氢站建设着手不足以推动生产链转动,氢气供应不平衡是行业内一大难题,如果不打通壁垒,氢气价格将居高不下。”

2023年,氢枫能源将继续发力氢气提纯及镁基固态储氢,将联手上海交通大学丁文江院士团队推出镁基固态储氢车。

众所周知,当前氢能处在发展初期,产业链各环节存在掣肘的困境。诸多企业在接受采访时表示,“坚定地看好这个行业,并做好了打‘持久战’的准备。”

微信客服

微信客服 微信公众号

微信公众号

0 条