近年来,海外储能系统集成商频频与中国电芯企业牵手,并通过1~3年的长单锁定电池供应。

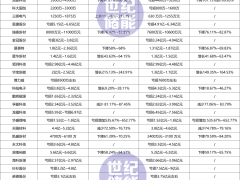

仅2022年下半年以来,包括宁德时代、亿纬锂能、远景动力、瑞浦兰钧、海辰储能、鹏辉能源、国轩高科、蜂巢能源和南都电源等在内的电芯厂家,已签约或中标的海外订单中储能容量超过100GWh。

在海外储能需求快速上行、项目单体规模已经快速增长至百兆瓦时甚至GWh级的今天,海外储能系统集成商对于快速、大规模电池供应的需求正在变得日益迫切。拥有强大产能、完整供应链体系和大规模制造经验的中国的电池厂商也正在迎来一轮新的机遇。

在锂电池正在成为出口“新三样”的同时,“走出去”也成为国内电池厂满足海外市场需求的普遍选择。几乎所有国内一线电池厂都已经踏足欧洲之时,IRA却让中国电池企业的美国之路显得尤为艰难。根据公开信息的统计,目前只有宁德时代、国轩高科、远景动力三家中国电池企业正在美国规划部署电芯产能。

远景动力因为在中国、日本、美国、英国、法国、日本及西班牙等国家有13个生产基地建设规划,而成为全球产能布局地域最多的中国电池企业之一。特别是其在美国正在建设两座产能均高达30GWh的超级工厂,有望率先满足美国本地储能系统集成商的本地电池采购需求,其近期与Fluence签订的电池采购合作也成为中国企业满足海外储能系统集成商本地电池采购需求的典型案例。

中国电芯火爆

2022年,美国大储市场经历了历史性增长,全年电网级储能新增装机达到4GW/12GWh,占据了过去累计装机的80%。这其中美国的ITC政策起到关键作用。

去年8月,ITC(投资税收抵免)新政正式落地,旨在为风光储等清洁技术投资提供激励。该项政策首次覆盖了独立储能,且对于大储或工商业储能终端用户而言,通过满足基础抵免附加的劳工条款和三项额外抵免要求,可获得最高70%的投资税收补贴,其中额外抵免10%为通过满足本土制造要求获得,且需穿透到原材料层面。

业内人士分析美国ITC新政既提高了存量的风光+储能的改造积极性,也有助于独立储能、新增配建储能项目的开发。长期而言,也将促进美国储能系统集成商应用本土制造的电池等产品。

公开数据显示,ITC政策带动美国电化学储能备案量跃升,截至今年4月备案量达到30.2GW,同比增长89%。

去年下半年以来,中国的电芯厂家也迎来了新一波海外储能订单高潮,一方面是头部储能系统集成商在带量,如Powin、Fluence、Flexgen、ABS、Nextera和Energy Vault等纷纷与中国电芯企业牵手,签订多个GWh级乃至数十GWh级别长采订单。

另一方面,欧洲、东南亚等地区的可再生能源开发商如Vena Energy、电力公司如意大利某主要电力公司,也在向中国电芯企业采购电芯及直流侧等产品。仅去年下半年以来,中国电芯厂家累计签订了超过100GWh的供货协议。

全球大储市场进入快速增长阶段

本土化生产或成趋势

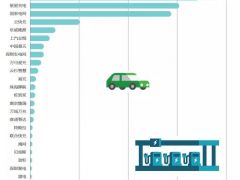

到2027年之前,美国大储市场有50GW的增长空间。

海外大储市场中,欧洲的英国和意大利都正在崛起。在欧洲市场上,英国上半年并网储能装机量(883MW)也超过了去年全年装机,大储需求爆发;意大利的权威电力部门也在近期表示2030年之前要部署71GWh的电网规模储能系统,且锂离子电池储能系统及抽水蓄能将成为最主要的两种技术。

此外,澳大利亚、东南亚等市场也出现了GWh级项目部署。

与此同时,宁德时代、亿纬锂能、国轩高科、远景动力等相继在泰国、欧洲、美国等地推进建厂。宁德时代、国轩高科、远景动力更率先在美国部署产能。

今年8月,远景动力已与美国储能系统集成商Fluence达成电池采购协议,根据协议将于明年开始从美国制造基地向Fluence供货,或帮助Fluence成为最早满足ITC本土制造额外税收抵免要求的企业之一。同时也意味着在全球大储市场突飞猛进的关键时期,通过与远景动力等部署全球化生产的企业合作,进而掌握了在地化生产电芯产能的储能系统集成商,具备了更加强大的成本和交付优势。

中国电芯厂家产品趋势:容量提升、更长寿命、更高效

从最近的合作趋势来看,头部储能系统集成商如Powin、Fluence,以及PCS厂家如INGETEAM,大型电力公司、可再生能源开发商都在争抢电芯产能。但整体上,头部储能系统集成商仍是电芯厂家的合作重点。

截至目前Powin在美国12个州和8个国家/地区部署或正在建设超6GWh的储能系统,另有超11GWh储能系统即将投入建设。Fluence在去年底储备订单就达到了9.7GW/26.3GWh,与此同时,其在过去的第二季度储能产品的投运和签约量比去年同期增长94%,达到4832MW。

最早在2019年,Powin选择宁德时代作为首批280Ah电芯供货商,因为其容量更大,从系统集成的角度一致性、成本都更优,且相比三元锂电池拥有更好的安全性。同时Powin要求电芯厂家提供20年质保,这对于下游的光储应用企业来说更是加分项,能够做到光储同寿。

随着百兆瓦时级乃至GWh级储能项目对储能系统集成效率要求不断提高,储能电芯厂家势必将开发更高容量的电芯产品。目前不少国内的电芯厂家都推出了300Ah+以上的储能大电芯,从系统集成的角度,大多电芯仍沿用了280Ah电芯的尺寸,适配性更好。

更重要的是在产品一致性、循环寿命以及能量密度等关键性能上的兼顾。远景动力于今年4月初发布了大容量315Ah电芯,实现高达12000次的循环寿命、五年能效保持率高达95%以上,全生命周期衰减后容量始终保持在70%以上等核心性能提升,同时通过了IEC62619 / UL1973 / UL9540a/ UN38.3 / MSDS等多项国际安全标准认证,可以满足下游更加高效的配储需求。

目前远景动力已供应了Powin位于美国亚利桑那州光储项目,该项目储能容量为215MW/860MWh,验证了在百兆瓦时级储能项目中的表现,作为一级电池供应商也有望在后续更多项目上合作。

电芯厂家作为储能系统的核心角色,仍需要在大容量、高安全性、长寿命、低成本等性能上持续探索前行。

(原标题:频现GWh长采订单,中国储能电池厂家出海竞争力如何?)

微信客服

微信客服 微信公众号

微信公众号

0 条