10月以来,随着锂盐厂停价情绪上涨、纷纷收缩供给,国内碳酸锂行情出现了止跌回升的反弹。

10月12日,碳酸锂期货收获上市以来首次全部合约涨停,收盘价报164950元/吨。在经历连续8个交易日的平稳后,电池级碳酸锂现货价格也小幅上涨500元/吨,均价报16.95万元/吨。当日,江特电机、吉翔股份等锂盐厂商在股票市场涨停。

一时间,乐观情绪在期货、现货和交易市场蔓延。此番行情波动背后有多重原因。

其一,也是最主要的原因,是今年来,碳酸锂价格的快速下跌,已对锂盐厂造成了不可忽视的成本负担。为了提稳价格和利润,不少锂盐厂宣布停产减产,对供需错配的局面带来了一定的扭转。

作为动力电池生产的重要材料,碳酸锂需要从矿石(锂辉石、锂云母)和盐湖中提取。当前,在矿业体系、资源储量和交通运输等多重有利因素的叠加下,澳洲依旧保持着供应主力的角色。

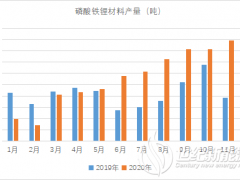

行业数据显示,受到此前2021年-2022年锂价大幅上涨的支撑,澳洲的锂矿项目已进入扩张期,2023年总体产量或能达到41.66万吨LCE。同期,南美盐湖的产量预计约为30.41万吨LCE。

相较之下,今年国内锂云母、锂辉石的产量预计分别为10.15万吨LCE和3.02万吨LCE,盐湖提锂则受到卤水采集、提锂技术、碳排放考核等的影响,整体产量不大,约为5.58万吨LCE。

在此格局中,国内锂盐企业存在较大的进口依赖性,碳酸锂价格也较大地受到矿石结算周期存在滞后性的影响。此外,有的海外锂矿供应商坚持以当地价格结算,也给国内锂盐厂带来较大压力。

截至10月11日,锂辉石精矿的现货均价报2560美元/吨(约合人民币18375.4元/吨),较2022年年底的5505美元/吨(约合人民币42454元/吨)下滑53.5%。同日,电池级碳酸锂现货均价报16.9万元/吨,较2022年年底的51.2万元/吨下跌34.3万元/吨,跌幅达66.99%。由此可以看出,趋势上,国内锂盐价格的下跌速度要快于海外矿石的跌价速度。

这意味着,在位于锂盐厂下游的材料厂、电池厂因为终端销售增速不及预期而收缩锂盐采买需求的同时,锂盐厂的上游矿石采购成本并未保持一致的下降节奏,进而形成了相对上涨。在上下游的夹击中,锂盐厂的利润不断受到侵蚀。

以盛新锂能为例,目前该公司上游锂资源的自给率为20%左右,主要还是通过外采锂矿的方式来获得锂资源供应。今年上半年,公司营业成本同比上涨了189.25%。

锂云母方面,云母提锂厂商江特电机曾在近日的机构交流中表示,按照锂云母精矿外购价格6000元/吨、原料成本13.2万元/吨、加工成本3.2万元/吨来计算,云母提锂生产1吨碳酸锂的成本为16.4万元/吨。对比9月以来16-17万元/吨的锂盐价格,厂商的利润已经十分微薄。

另有消息称,甚至有部分锂盐企业已经出现了产品和成本的价格倒挂。

对此,锂盐厂纷纷采取措施以减少亏损。据悉,近期多家锂盐厂折价抛售巨量库存,如蓝科锂业、美国雅宝等。不过,这反倒导致大量低价产品进入市场,有进一步拉低市场价格的可能。

也有锂盐厂选择了挺价的道路,那便是通过停产减产、控制供给来调节市场价格。

9月以来,盛新锂能、志存锂业等均公告表示,将对部分工厂进行停产检修,时长或在半个月到一个月左右。志存锂业还称,公司10月碳酸锂的减产量预计在3000吨左右。另据统计,江西飞宇新能源、志存锂业、九岭锂业也有不同程度的分段式停产检修安排。

行业数据显示,截至10月6日当周,碳酸锂行业开工率已降至52.88%,创下近17个月以来的新低。有预测表明,10月国内碳酸锂的产量约为36457吨,环比9月下降12%。

从10月12日碳酸锂价格止跌上涨这一结果来看,锂盐厂控制供给的行动已初步获得市场的正向反馈。

另部分锂盐企业已停止零单外售,而是仅走长协订单、以出库存为主,也有利于市场供需格局的缓和。

其二,股票市场中头部企业的动态,也一定程度上影响了近日碳酸锂行情的反弹。

10月11日晚间,天齐锂业公告了股东天齐集团提前终止转融通证券出借业务的消息。此前,天齐集团于今年4月至10月期间借券给中国证券金融股份有限公司,累计借出204.36万股,出借比例0.12%

有观点认为,今年锂电池行业的供给过剩程度相较去年并未明显放大,此前期货价格的持续低迷,或是多番空头力量博弈的结果。由此来看,天齐锂业这一举动一方面可以拉升自家股价,另一方面也意味着市场上做空力量的减少。

不过,碳酸锂行情是会就此好转,抑或只是一次异动,还无法确定。

随着话语权从锂盐端向下游端的转移,终端新能源汽车的表现将会持续传递影响。

从9月的新能源汽车的销量来看,其虽然实现了27.7%的增速,但相较于去年同期93.9%的增速来看,却是较为疲软的。

从库存来看,9月的中国汽车经销商库存预警指数为57.8%,同比上升2.6个百分点,且已是连续9个月位于荣枯线之上。这意味着终端汽车的库存压力大,或影响接下来的新车销售预期。

电池厂方面,目前暂只有头部电池企业释放出去库存完成的信号。例如,宁德时代表示,其9月排产已出现环比上涨,预计全年可维持40%的出货同比增速,或将带动上游锂需求的增长。但对于二三线电池企业而言,在终端需求不及预期的情况下,如何持续清理库存,仍是正在面临的挑战。

另值得注意的是,尽管2023年以来锂盐价格出现了下跌,但澳洲、南美等地的扩建项目已陆续投产,供给端将持续放量。与此同时,上游锂矿的拍卖、并购热度并没有下降,高价并购凸显出资源端溢价不断,也意味着上游锂矿资源端话语权的紧握。

若需求放缓而供给放量,接下来碳酸锂行业将面临更严峻的挑战。

微信客服

微信客服 微信公众号

微信公众号

0 条