最近几个月,林洋能源连发3则出售光伏电站的公告。若交易完成完,林洋能源自持光伏电站装机规模将会由2021年年末的1.5GW,降低至0.2GW。

林洋能源的资产负债率一直不高,长期维持在30%左右。在整个光伏行业,属于偏低的水平。林洋能源曾披露,自家光伏电站业务毛利率超过70%。那么,林洋能源缘何要大规模抛售光伏电站这样的优质资产?失去了光伏电站,林洋能源还能叫“能源”吗?

01

林洋卖电站,只认准国电投?

林洋能源在今年8月、10月、11月,连续发了3则公告,出售光伏电站。累计交易金额为18.28亿元,装机规模达850MW。

根据林洋能源公告整理

林洋能源出售的上述三批次光伏电站,虽然交易对手的名称不相同,但股权穿透下来,无一例外,均为国家电投。笔者有理由相信,或许林洋能源和国家电投这个超级大买家已经达成了一揽子的收购协议。

公司年报显示,2021年年末,林洋能源自持电站装机为1597MW;2022年年末公司持有电站装机为1049MW。下降的原因是,公司在2022年出售了42座、装机容量为542MW的电站;交易额为16.72亿元。

2022年11月,林洋能源公告,拟与中电投新农创科技有限公司签署股权转让协议,将全资子公司山东林洋新能源科技有限公司100%股权转让给中电投新农创,股权转让对价为130,690.00 万 元,涉及的装机容量合计约380MW,包括部分公司第二次非公开发行股票和公开发行可转债募投项目。笔者查询下来,“中电投新农创科技有限公司”同样是国家电投成员企业。

究竟是林洋能源是个香饽饽,还是国家电投是个好买家呢?在2022年这次出售时,公司在公告中表示:“按照正常情况测算,假定电站投资项目收益率为 8%,约9年左右回本。截至2022 年5 月31 日,山东林洋应收账款7.45 亿,主要为可再生能源电费补贴, 而可再生能源电费补贴回款根据国家资金拨付情况确定,回款周期较长。”

看来,林洋能源回款周期较长的可再生能源电费构成的应收账款,在国家电投那里,却不算个事。电站一卖,应收款就变成了现金流,整盘棋就这样被林洋能源下活了。

近两年,光伏行业大发展,光伏装机规模倍增。而林洋能源自持的电站却越来越少,主题就是一路卖卖卖,甚至不惜“低价甩卖”光伏电站资产。此处笔者所说的低价甩卖”,是与项目的初始投资成本相比较而言。

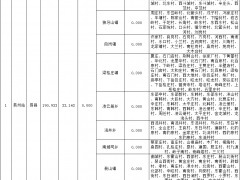

以2023年10月26日公告的两笔交易为例:交易标的一是林洋能源3家子公司100%股权,交易对价2.66亿元;交易标的二为公司全资下属公司湖北林洋持有的仙桃林洋新能源科技有限公司100%股权,交易对价为1.5亿元。交易价格又是多少呢?

公司公告显示:合计2.66亿元的交易标的一公司涉及的3个标的公司,其中颍上永阳新能源科技有限公司持有颍上耿棚60MW渔光互补发电项目,和2022年出售项目涉及募投项目一样,这一批亦为可转债募投项目,募集资金共投入3.75亿元。

来自公告;交易一涉及的3个标的公司情况

公告显示:合计1.5亿元的交易标的二公司——仙桃林洋有3个全资子公司,其中,仙桃永洋新能源科技有限公司,持有永洋仙桃胡场200MW渔光互补光储一体项目,为可转债募投项目,截止项目完工结项,募集资金共投入8.20亿元。

来自公告;交易二标的公司仙桃林洋3个全资子公司情况

02

同类资产,为何采用不同定价方式?

若与初始投资成本相比,林洋能源转让光伏电站的系列动作,就像一场甩卖。那么,这样的交易价格究竟是高还是低呢?这可以参考该批资产的质量。

第一,光伏电站是毛利率高达70%的稀缺资产。在光伏行业,只有去年的硅料行情,能达到这样的毛利率水平。

财报显示,林洋能源2020年、2021年光伏发电毛利率都高达71.13%。2022年,公司光伏发电业务毛利率有所下滑,但仍然高达71.04%。

第二,光伏电站是应收账款较高的资产。林洋能源一些光伏电站建设在平价上网之前,有可再生能源补贴。而可再生能源补贴发放的时间并不可控。

在转让光伏电站时,林洋能源也提到:“(此举)为进一步优化电站资产结构,降低应收账款中的可再生能源补贴,提高资金使用效率,加强与合作伙伴的合作关系。”

2021年、2022年、2023年3季度,林洋能源应收账款分别为39.78亿、31.03亿、38.75亿;2021年、2022年、2023年3季度,林洋能源的营业收为52.97亿元、49.44亿元、47.5亿元。

交易中提到,“股权转让不涉及目标公司债权债务的变更,标的股权交割完成日之后,目标公司应继续享有或承担其债权债务,并履行其已签订的合同或协议。”卖电站,连应收账款一起转让,可以理解为应收账款的提前回笼。

第三,光伏电站还是资产价格价值严重缩水的资产。

今年电池效率不断提高,组件价格持续走低、EPC价格也跌到了谷底。光伏电站的收益率不断提升。这也意味着此前建设的光伏电站正在经历一波资产贬值。现在对光伏电站的估值,采用收益法或许更为合理。

不过,林洋能源的这几个资产包,采用的估值方法、评估日期各不相同。

(1)10月16日公告转让两笔资产:交易一“标的资产纳入评估范围内的所有者权益账面值合计为24,697.03万元,在保持现有用途持续经营前提下股东全部权益的评估价值合计为26,879.44万元,增值额合计为2,182.41万元,增值率为8.84%。结合目标的实际情况,经双方友好协商,最终确定目标公司的转让价格合计为26,560.34万元。”评估基准日为2023年1月31日。

交易二标的“经审计后总资产账面值16,098.36万元,总负债账面值1,100.00万元,净资产账面值14,998.36万元。本次采用资产基础法评估后总资产评估值16,993.56万元,总负债评估值1,100.00万元,股东全部权益评估值15,893.56万元,较账面净资产评估增值895.20万元,增值率为5.97%。结合目标公司的实际情况,经双方友好协商,最终确定目标公司的转让价格为15,000.00万元。”交易二的评估基准日2023年7月31日。

(2)11月28日转让的资产包含有18家公司股权。其中“第一批次10个目标公司评估基准日为2023年1月31日,采用收益法评估,标的资产的净资产账面值合计为33,622.29万元,评估价值合计为39,390.00万元,评估增值合计为5,767.71万元,增值率约17.15%。”

同样是卖电站,为什么采用不同的评值方法,有的采用收益法,有的采用资产基础法 ?

同一天公告转让的资产,却选择了不同的评估基准日,有的是2023年1月31日,有的却是2023年7月31日。

03

回笼资金,重回光伏制造?

今年的新能源企业,股价普遍表现不佳,但是破净的并不多。林洋能源算一家。12月7日收盘,林洋能源128亿的市值,11倍的PE,0.84倍的PB。

破净企业现在不允许再融资,林洋能源前些年融资的钱还没有花完。林洋能源在2015、2016、2017连续三年再融资。从2011年上市,共计融资89.49亿元。

前些年募的钱,林洋能源现在恰可以用到光伏制造上。

林洋能源2023年4月25日公告,公司将第二期非公开发行募投项目中“智慧分布式能源管理核心技术研发项目”和公开发行可转债募投项目中“600MW高效太阳光伏电池及组件项目”一并变更为“12GW高效N型TOPCon光伏电池生产基地及新能源相关产业项目 ”。

说明:“12GW高效N型TOPCon光伏电池生产基地及新能源相关产业项目”为第二期非公开发行募投项目中“智慧分布式能源管理核心技术研发项目”和公开发行可转债募投项目中“600MW高效太阳光伏电池及组件项目”的变更项目。

12GW高效N型TOPCon光伏电池总投资达50亿元 ,拟使用募集资金4.97亿元。林洋能源曾公告:已使用自筹资金开工建设第一阶段6GW生产线,预计将于2023年下半年建成投产,第二阶段6GW生产线预计将于2024年上半年建成投产。

此后,公司不再公告TOPCon电池项目的进展,只在今年9月20日,通过互动易回复投资者:第一阶段6GW生产线已于2023年7月开始通线流片。这里要补充一句:林洋能源与投资者在互动易上的交流很少,差不多一个季度回答一次投资者的问题。

“通线流片”应该是完成了各个阶段的和分段的工艺验证,一两个月后就可以正式投产。目前,林洋能源TOPCon做得怎么样,公司并未披露。

林洋集团总裁、林洋能源董事长

相信投资者或许对林洋能源及实际控制人陆永华充满信心。毕竟,陆永华是光伏行业的老人。他创立的林洋新能源,曾经在美国纳斯达克上市,是全球十大光伏组件企业。当年,他把林洋新能源的光伏制造业务卖掉,一不小心就让韩华成了后来的全球光伏巨头——韩华新能源,同时成为中国光伏制造同行们一个强劲的专利对手。

不过,陆永华也有让人无法放心的过往。

2017年3月29日,上海电力公司原总经理冯军因犯受贿罪、巨额财产来源不明罪,数罪并罚,被上海一中院一审判处无期徒刑,并处没收全部财产。起诉书称,2005年到2014年,冯军任江苏电力副总经理和上海电力总经理期间,为陆永华的公司向江苏电力、上海电力供应电表一事上提供帮助、牟取利益,索取和收受陆永华贿赂共计286.84万余元人民币、215.02万港币和20万美元。

冯军案之后,2021年,陆永华接到留置通知,协助监察机关配合相关调查事项。

微信客服

微信客服 微信公众号

微信公众号

0 条