捷威动力,一手停工停产,一手签约扩产。

捷威动力,全称为天津市捷威动力工业有限公司。信息显示:捷威动力成立于2009年,总部天津,同时拥有盐城、长兴两大生产基地,有效产能达到10GWh,在职人员超过 2400名,是一家集锂离子电池研发、制造、销售为一体的新能源科技公司。其专注于新能源汽车和储能两大业务板块,天津作为动力业务中心,嘉兴作为储能业务中心。

“双手互搏”的捷威动力

捷威动力关注点源于日前网上流传的“停工停产”的信息。

11月23日,捷威动力一则名为《公司停工停产、员工放假及培训通知》迅速在网络上传开,引起电池行业的热议。

通知内容显示:受市场及上下游产业链等客观因素影响,为保证公司业务可持续发展,经管理层研究决定,自2023年12月1日起天津捷威开始停工停产。

由信息可知,此次停工停产的为天津捷威动力,为其动力业务中心。

对于该信息的传播,捷威动力并没有官方正面的回复。后有媒体报道,接近捷威动力的人士确认了这一消息的这一信息的真实性。同时,该报道也强调此次停产涉及的仅为天津工厂,其他生产基地是否停工尚不明确。有报道显示,盐城、长兴两大生产基地正常运转。

报道对捷威动力停工停产的原因给予了答案——捷威动力目前没有盈利,且短时间内亦看不到盈利前景。原有投资人不愿意继续承受亏损,正在筹划更换投资人,新的投资方可能会调整产能规划。在投资方完成交接之前,公司决定部分生产基地暂时停产。

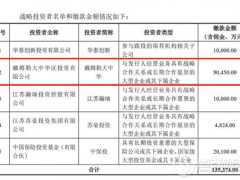

“正在筹划更换投资人”的说法与其他报道契合,有消息显示天津捷威或在年底引入战投,为了减少不必要的支出,捷威动力采取了放假的处理方式。

此后,并未有关于捷威动力进一步的消息报道。

然而,在12月4日,捷威动力官微发布了题为“官宣:捷威动力与绥化经开区签署大型储能项目!”的信息。

内容显示:

12月1日,捷威动力与绥化市政府相关领导就拟规划投资建设捷威动力储能系统集成生产基地项目进行座谈并达成一致意见,并签署合作框架协议。

该项目总规划15Gwh,第一阶段规划2Gwh,计划分五期投资建设:一期为储能系统集成基地建设,二期为储能PACK基地建设,三期为储能组件产能基地建设,四期为储能高寒实验室建设,五期为储能电芯制造基地建设。

而该项目也是捷威动力本年落地的第二个大型储能项目。

2023年4月,捷威动力与中核汇能、山东高速签署三方合作框架协议,为鲁北基地1.5GWh储能项目提供储能设备供应。

由签约内容可以发现,此次签约的项目为储能业务,非动力业务。

此时,捷威动力一手停工停产、一手签约扩产。

动力电池更高承压

捷威动力停工停产、签约扩产,从内容上看,分别围绕着动力业务、储能业务展开,是正常的市场行为。

但行业认为捷威动力的两手都面临着一定的挑战。

对于天津捷威即将迎来新的战投,某行业人士认为,即使捷威动力成功引入战投,可期仍将面临着巨大的挑战,可能未必会达到期待中的效果。

该人士认为,虽然捷威动力具有一定的实力,但是其处于国内动力电池企业的二三线位置,而二三线企业,在未来将面临着相较一线企业更大的压力。

中国汽车动力电池产业创新联盟的数据显示,2023年10月国内动力电池企业装车量前十五名中,捷威动力位居第14位,装车量为0.06GWh,占比为0.16%;1-10月国内动力电池企业装车量前十五名中,捷威动力位列第13为,装车量为0.88GWh,占比为0.30%,占比降低0.02个百分点。

1-10月,我国动力电池累计装车量为294.9GWh,累计同比增长31.5%。捷威动力在此情况下,占比下降。所以,有观点认为,捷威动力2023年装车量或难超1GWh。

数据显示,我国动力电池行业产能呈现快速增长态势。

中国汽车动力电池产业创新联盟的数据显示,截止到2023年6月底,我国动力电池的产能为1860GWh,相较2022年底1260GWh的产能,增长了47.62%,2023年我国动力电池产能增长速度可见。

产能的快速增长,在导致行业竞争加剧的同时,也导致了行业产能利用率的不高——

中国汽车动力电池产业创新联盟预判:2023年我国动力电池产能利用率或至41%,相较2022年的51.6%的产能利用率,降幅超过10个百分点;

高工产业研究院的数据相较中国汽车动力电池产业创新联盟的数据虽然要高出20余个百分点,其数据显示,2023年动力电池的利用率将不足65%,而2022年利用率则超过75%。虽然保持了相对更高的利用率,但是依旧有着超过10个百分点的降幅。

产能利用率的降低从宁德时代便有所体现。宁德上半年电池产能利用率为60.5%,而2022年产能利用率为83.4%;

行业巨头产能利用率尚且如此,二三线企业无疑将承受更大压力。

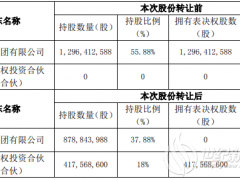

中国汽车动力电池产业创新联盟数据显示,2023年1-10月,排名前5家、前10家的动力电池企业,其动力电池装车量占总装车量比分别达到88.8%和97.3%。10名以外的诸多企业仅拥有2.7%的市场份额,承压程度可见。

储能板块竞争凶猛

储能业务作为捷威动力的重要板块,同样要面临着激烈的竞争。

储能前景广阔,且发展迅猛。

2023年上半年,我国新型储能交出满意答卷——

国家能源局数据显示2023年上半年,新投运新型储能装机规模约863万千瓦/1772万千瓦时,相当于此前历年累计装机规模总和。截至2023年6月底,全国已建成投运新型储能项目累计装机规模超过1733万千瓦/3580万千瓦时,平均储能时长2.1小时。

国家能源局能源测算,从投资规模看,新投运新型储能项目拉动直接投资超过300亿元。

业内专家预测,2023年新型储能新增装机将达到15至20GW,超过过去十年的总和。

财通证券预计,到2030年新型储能装机规模有望达到150GW,根据2小时配置时间测算,全面市场化储能空间将会超过1.2万亿元。

市场预计,2025年新型储能产业规模有望突破万亿大关,到2030年将接近3万亿元。

韦伯产业咨询预测,保守场景下,预计2027年新型储能累计规模将达到97.0GW,2023-2027年复合年均增长率(CAGR)为49.3%,年平均新增储能装机为16.8GW。理想场景下,预计2027年新型储能累计规模将达到138.4GW,2023-2027年复合年均增长率(CAGR)为60.3%,年平均新增储能装机为25.1GW。

也正因为如此之好的发展前景和空间,诸多企业相继发力储能赛道。除原有储能赛道的企业发力之外,跨界企业也屡见不鲜。据世纪储能不完全统计,在2023年,截止到11月中旬,便有32家企业跨界储能。

诸多企业进入储能赛道,也导致产品同质化竞争进一步加剧,价格战序幕已经拉开。协鑫集团董事长朱共山便曾表示,储能行业当前处于高度内卷的状态,资本的竞相涌入、新玩家的跨界入局导致了大规模的扩产潮,行业无序竞争风险进一步加剧,同质化、价格战频现,部分企业为冲业绩、抢份额,报价甚至低于成本。

近期的招标项目也相继出现低价:

11月28日,广东省能源集团新疆有限公司2023年225MW/900MWh储能系统设备采购公布中标候选人,中车株洲所以投标单价0.638元/Wh为第一候选人,此价格也为当时新低;

12月4日,中核汇能6GWh储能集采开标,磷酸铁锂储能系统价格区间为0.638元/Wh-0.8514元/Wh;

12月初,国能青海海南塔拉储能电站项目205MW/820MWh集中式储能系统采购项目开标,三个标段的价格区间为0.613-0.751元/Wh,再现新低。

现今储能产能过剩已经成为行业共识,“长坡厚雪”、“ 年初备的货现在还没人要!”,最近在储能圈内成为热门词汇。

远景能源储能事业部总经理郑汉波在某次活动中表示,储能市场正在快速转向,行业已经进入转型期。而对于当前行业的竞争格局,他则指出未来80%的储能企业都会倒下。

对于捷威动力而言,从动力电池发力储能板块,具有着先天的优势,诸如技术、人才,供应链等方面,但在未来的发展中必然要与诸多企业一起争夺储能蛋糕,届时能否凭借自身努力打造更为优质产品,分得更多的蛋糕,从而更好地发展下去则进一步考验捷威动力的实力和智慧了。

微信客服

微信客服 微信公众号

微信公众号

0 条