锂电新星终于在11月底通过港交所上市聆讯。

12月8日至13日,电池企业瑞浦兰钧能源股份有限公司(以下简称“瑞浦兰钧”)正式进行招股,这并非瑞浦兰钧首次谋求上市。2022年12月14日,瑞浦兰钧首次向港交所递交招股书,后因招股书失效落空。今年6月再度提交后,终于在11月底通过港交所上市聆讯。

背靠“镍王”起家

资料显示,瑞浦兰钧成立于2017年,专注于动力电池和储能电池的研发、制造和销售。2020年以来,随着下游需求爆发,瑞浦兰钧乘上锂电产业崛起东风,短短几年间,自身规模迅速壮大。招股书显示,2020—022年,瑞浦兰钧收入分别为9.07亿元、21.09亿元和146.48亿元,复合年增长率301.9%。目前,瑞浦兰钧已闯入国内电池企业第二梯队。中国汽车动力电池产业创新联盟的数据显示,今年1—11月,瑞浦兰钧装车量为3.99GWh,市场占有率为1.17%,位列排行榜第11位。

瑞浦兰钧为青山集团在新能源领域进行投资布局的首家企业,公司的迅速成长与青山集团不无关系。资料显示,瑞浦兰钧大股东永青科技占有瑞浦兰钧62.6%的股权,而青山集团拥有永青科技51%的股权。青山集团是全球最大的不锈钢及镍生产商,有“镍王”之称,凭借着自身有着丰富矿产资源,使得近年来瑞浦兰钧发展顺风顺水。2022年12月12日,瑞浦兰钧与永青科技订立有关材料采购的战略合作协议,永青科技及其联系人同意出售而瑞浦兰钧同意购买原材料以生产电池产品,自2023年1月1日起为期三年。同时,关联公司也在对瑞浦兰钧持续“输血”。招股书显示,2020年、2021年、2022年,青山集团通过关联方向瑞浦兰钧及其附属公司分别贷款4.64亿元、52.7亿元和21.84亿元,总金额近80亿元。

持续推进扩产

随着前两年产能的快速扩张,在今年锂电行业结构性产能过剩凸显、下游需求遇冷后,电池企业库存压力增大,上半年不少企业主动减产以消化库存,导致电池企业产能利用率大幅下滑。2020年至2022年,瑞浦兰钧整体产能利用率分别为50.3%、86.4%和73.9%,今年上半年大幅下滑至49.4%。

即便如此,瑞浦兰钧仍将持续扩产。“我们的业务增长在很大程度上取决于我们有效执行产能扩张计划的能力。”据悉,瑞浦兰钧计划于2023年底前实现62GWh的设计产能,并于2025年底前实现超过150GWh的设计产能。

“上市募资是近年来电池企业扩充资金的重要方式之一,会对支撑企业产品技术研发、产能扩张起到重要作用。”一位锂电行业从业者认为。

近两年,锂电上市公司募集资金的绝大多数用于扩产。瑞浦兰钧也不例外,据了解,此次募资将有80%的资金用于扩产。值得注意的是,瑞浦兰钧现有储备资金无法满足扩产需求。招股书显示,温州三期工厂、佛山工厂一期、重庆工厂的投资额分别为52.93亿元、42.3亿元、57.74亿元,总投资额超过150亿元。截至6月底,瑞浦兰钧的现金及现金等价物仅为40.21亿元。由此看来,本次上市对于瑞浦兰钧而言尤为重要。

经营压力缓解

近年来,电池技术迭代较快,市场竞争激烈,行业红利逐渐见顶。“与头部企业相比,二线电池企业往往市场份额较小、资金实力较弱。今年以来,电池企业一方面要加速绑定客户、扩充资金扩产,另一方满还要考虑如何缓解企业经营压力。”上述锂电行业从业者指出。

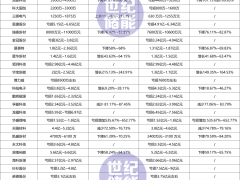

同时,电池原材料价格正快速回落。上海钢联发布的数据显示,12月14日电池级碳酸锂下跌3000元/吨,均价报10.95万元/吨。该价格与2022年11月60万元/吨的高位相比,已不足1/5。“展望未来,倘若碳酸锂价格进一步下跌或市场需求减弱,我们在变现积压订单方面亦可能进一步延迟。”瑞浦兰钧称。

不过,记者注意到,由于动力电池销量减少,上半年,瑞浦兰钧动力电池取得收入在总收入中的占比由去年同期的41.4%大幅减少至18.9%,而储能电池的占比则由46.8%攀升至65.5%。同期,动力电池、储能电池毛利率分别为-2.6%、6.5%。2023年上半年,瑞浦兰钧储能电池装机量全球排名第4位。

“锂离子电池市场的特点是技术变革迅速,行业标准不断变化且难以预测,加上频繁推出新产品及新型号,缩短了产品生命周期,并可能导致我们的产品过时或适销性降低。”瑞浦兰钧表示,已将研发活动集中于开发新材料及结构,以提高产品质量及功能,同时降低成本。

微信客服

微信客服 微信公众号

微信公众号

0 条