2023年国内电解槽的热度有增无减,尤其随着新能源装机的不断走高,新能源消纳问题使得氢能的战略价值受到了广泛的关注。在此背景下,2023年绿氢项目也成为了国内电解槽应用的主力场景,且目前绿氢示范项目的主体以国企为主,故通过分析电解槽招投标情况能够较为直观地反映出国内电解槽市场的发展情况。通过对2023年电解槽招标情况的分析,项目存在以下特点:

1、超50个招标项目,总招标规模1777MW。2023年国内共发布电解槽招标项目超50个,总招标规模超1777MW,同比增长超122%。

2、“十八大电力央企”是主力,未来项目主体将多元化。与前两年以下游化工等企业为招标项目主体不同的是,2023年“十八大电力央企”共发布超1200MW电解槽招标项目。考虑到当前国内外经济形势以及规模化绿氢项目的发展,预计2024年“十八大电力央企”将持续发力,同时下游企业招标需求也将显著走高。另一方面,随着各类社会资本加入,绿氢项目主体将多元化,以隆基绿能为例,其首个规模化绿氢项目近日获批,这将进一步加大对于电解槽的需求。

3、蒙吉新前三,三条跨区域输氢线路初步确立。从电解槽招标区域分布情况来看,内蒙古、吉林和新疆三个省份的招标量位居全国前三。同时根据绿氢项目、电解槽招标情况以及政策规划综合来看,京蒙、吉沪、海粤三大输氢线路初步确立。

4、年末碱性制氢系统均价较年初下降22%。经氢云链计算,2023年年初碱性制氢系统加权中标均价为1735元/kW,2023年底为1357元/kW,年底较年初下降了22%。

5、企业订单来源逐步多元化。截至发稿前,公开招标已明确电解槽供应商的项目共计840MW(EPC中标不计入),其中派瑞氢能、阳光氢能和隆基氢能分别为244.5MW、163MW和157MW。另一方面,随着电解制氢项目主体的多元化,电解槽企业的订单来源也逐步多元化,2023年中标总量1035MW(注:含名义订单项目,需完成新能源部分和制氢部分备案,且根据计划需在未来两年内开工)。隆基氢能中标量超300MW,以30%的市场占有率位居国内第一。

6、碱性+PEM+AEM+SOEC全路线,首个方形碱槽项目。2023年绿氢的火爆同时体现在了招标的技术路线上,除了碱性和PEM,2023年AEM和SOEC均有招标中标数据。另一方面,国内首个方形碱槽采购项目确认了供应商。

注意:除特殊说明,本文仅统计已完成项目备案且正式发布招标或完成合同签订的公开项目;名义订单项目需完成新能源部分和制氢部分备案,且计划两年内开工;考虑到当前碱性电解槽市场情况,加权均价能更客观反映出市场真实情况,故本文碱性制氢系统以加权均价为主,加权均价为单项目规模/总规模*单项目算术均价的求和。

一、整体情况:超50个招标项目,总招标规模1777MW

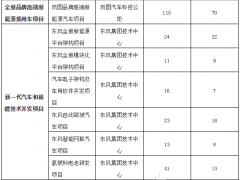

超50个招标项目,总招标规模1777MW。2023年国内绿氢项目呈现爆发式增长,电解槽招标规模也首次达到GW级。据氢云链数据库显示,2023年国内电解槽公开招标项目超过50个,共计招标电解槽1777MW,同比增长超122%。其中招标规模不低于30MW的项目如图表1所示,共计13个项目,电解槽招标总规模达1570 MW。

“十八大电力央企”是主力。从2023年电解槽招标项目主体来看,“十八大电力央企”是主力,总招标规模超过1200MW,这与前两年的情况略有所不同。2021年和2022年招标项目主力为下游化工等企业,如2021年宝丰宁夏电解槽招标项目、2022年中石化新疆库车项目,这表现出国内电解槽市场已经初步从技术和终端应用的验证开始向规模化发展,从电解制氢示范初步向规模化绿氢示范发展。尤其随着新能源装机的不断走高,新能源消纳问题吸引了电力央企对于氢能的关注,同时越来越多的电力央企开始布局电解槽技术。

项目主体将多元化。随着绿氢的快速发展以及规模化绿氢项目带来的外溢效应,预计2024年“十八大电力央企”将持续发力,下游化工、钢铁等企业的招标需求将显著走高。另一方面,在当下国内外宏观经济形势下,预计未来各类社会资本也将是参与绿氢项目的重要力量,这将使得绿氢项目主体更加多元化,以隆基绿能为例,其首个规模化绿氢项目已于近日获批。

图表1 2023年招标规模不低于30MW的电解槽招标项目情况

来源:氢云链数据库

二、地区部分情况:蒙吉新前三,三条跨区域输氢线路初步确立

蒙吉新前三。2023年全国电解槽招标项目分布在17个省级行政区(注:中国能建565MW集采项目及气象站电解槽招标项目未纳入地区统计),其中招标量前三的省份为内蒙古、吉林和新疆,分别招标电解槽245MW、245MW和240MW。而从所有省份的招标规模来看,电解槽招标主要集中在风光资源丰富地区,这与“十八大发电央企”为项目主力的情况一致,表现出新能源消纳问题是当前亟待解决的。

三条跨区域输氢线路初步确立。目前产氢地和用氢地的错配问题依旧突出,尤其是燃料电池车等应用领域的氢源问题,氢云链获悉,目前城市群缺氢问题较为突出,尤其是京沪粤三大城市群地区。根据绿氢项目、电解槽招标情况以及政策规划综合来看,京蒙、吉沪、海粤三大输氢线路初步确立,其中内蒙古与北京之间为长输氢管道方式、吉林与上海之间为海上运输方式、海南与广东之间为海底管道等方式。

图表2 2023年电解槽招标区域分布情况

来源:氢云链数据库

三、企业订单情况:派瑞、阳光、隆基前三,企业订单来源逐步多元化

派瑞氢能、阳光氢能和隆基氢能前三。截至发稿前,已开标明确电解槽供应商的招标项目共计840MW(EPC中标不计入),中标量TOP10企业如图表3所示,其中派瑞氢能、阳光氢能和隆基氢能分别以244.5MW、163MW和157MW的订单量位居前三。

集中度高、长尾效应显著。当前国内电解槽市场的集中度较高,2023年国内电解槽招标项目CR3中标量占比高达67%,CR5更是高达82%。与此同时,2023年有超过20家企业斩获电解槽招标订单,呈现出显著的长尾效应。尤其值得指出的是,近两年电解槽“新势力”发展尤为迅速,以TOP10企业为例,其中过半企业为电解槽新势力。

图表3 2023年电解槽中标量TOP10企业情况

来源:氢云链数据库

企业订单来源逐步多元化。目前国央企的绿氢示范项目对于社会资本的拉动效应已经初步显现,随着越来越多的社会资本布局氢能,尤其是在当前的宏观经济形势下,绿氢项目的投资运营已悄然生变,如隆基绿能首个绿氢项目获批。这将使得电解槽企业的订单来源多元化,不再单一依赖于国央企的公开招标项目。以隆基氢能为例,2023年隆基氢能公开项目中标量加名义订单量(注:名义订单项目需完成新能源部分和制氢部分备案,且根据计划需在未来两年内开工)超300MW,市场占有率近30%。

四、技术路线:碱性+PEM+AEM+SOEC,首个方形碱槽项目

碱性+PEM+AEM+SOEC。2023年绿氢的火爆同时体现在了招标的技术路线上,除了碱性和PEM,2023年AEM和SOEC均有招标中标数据,但AEM和SOEC的招标规模仍处于kW级别,且均为研发型项目,如西湖大学的AEM招标项目,广州供电局的SOEC招标项目。

碱性仍是主流,2024年PEM招标量将突破百兆瓦级。如图表4所示,碱性依旧是2023年电解槽招标项目的主流技术路线,占比高达95.46%,与此同时PEM电解槽也初步放量,总规模超过80MW,且越来越多的项目采用碱性+PEM双技术路线的方式招标。预计2024年国内PEM电解槽招标量将首度突破100MW。

图表4电解槽招标项目的技术分布情况

来源:氢云链数据库

多个“首个”系列。2023年国内电解槽招标实现了多个领域零的突破:海德氢能斩获首个方形碱槽采购项目,同时预计未来方形碱槽市场规模有望走高。苏氢制氢斩获首个分体式无淡化海水直接电解制氢系统研发及示范项目,隆基氢能和阳光氢能斩获首个规模化海水淡化制氢项目。另一方面,2023年国内多个电解槽招标项目用于制加氢一体站项目。

五、中标价格:碱性全年均价1431元/kW,年末较年初下降22%

年末碱性制氢系统均价较年初下降22%。根据2023年开标记录,碱性制氢系统全年加权中标均价为1431元/kW,算术中标均价为1518元/kW。各月份加权中标均价情况如图表5所示,由于2023年电解槽开标主要集中在第一季度和第四季度,其余时间中标均价因个别项目出现了较大的波动情况,但价格曲线整体呈现对称分布和下降的趋势。经氢云链计算,2023年年初碱性制氢系统加权中标均价为1735元/kW,2023年底为1357元/kW,年底较年初下降了22%。

图表5 碱性制氢系统月度加权中标均价曲线

注:部分月份若无中标数据,则取前后月份加权均价的算术平均值,如5月没有中标数据,则取4月和6月加权均价的算术平均值。

来源:氢云链数据库

PEM制氢系统中标价格为5800-13740元/kW。由于PEM招标规模较小,故不采用均价进行对比,从全年开标记录来看,PEM制氢系统的中标价格区间为5800-13740元/kW。从第四季度PEM电解槽项目开标情况来看,价格整体相较于上半年有所下降。

微信客服

微信客服 微信公众号

微信公众号

0 条