曾有人预测2024年或是氢能产业发展的爆发元年。时过一半,情况如何,是否爆发?

宏观政策端,利好消息不断,推进氢能产业链逐步完善,产业景气度持续攀升;产业上游,制氢项目不断增多,核心装备竞争激烈,且不断迎来新选手;下游燃料电池,发展重点由技术示范转变为商业化落地,目前看成绩显著;另外在储运加方面,各种技术解决方案也均有突破,迸发一定生机。整体情况,高工氢电归纳8组关键词,全面呈现今年上半年氢能和燃料电池产业发展形态,为相关决策者提供参考。

一、利好不断,氢能政策体系愈加完善

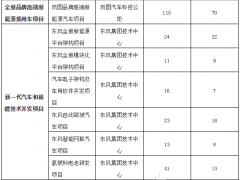

2024年上半年,从中央到各省市关于氢能的利好政策多点开花。中央层面,氢能迎来发展史上的多个重要“首次”:首次被定位为新质生产力,首次作为“前沿新兴产业”被写入政府工作报告,首次获得中央关于加快产业发展的明确指示,首次进入国家能源法。另外,国家发放资金补助,燃料电池汽车示范应用第一年度奖励资金共计11.42亿元,覆盖10个省级行政区23市区,提振了企业信心。

地方层面,各地积极响应中央政策号召,出台多项政策,对氢能的应用推广给予特别支持与关注。比如山东、成都、鄂尔多斯推进氢车高速免费;广东印发《广东省广湛氢能高速示范项目实施方案》,探索燃料电池汽车规模化商业化应用模式;吉林、河北、内蒙古、四川和新疆皆规定太阳能、风能等可再生能源电解水制氢项目不需取得危险化学品安全生产许可等。

整体上,从2024年上半年中央叠加地方出台的政策以及国家级奖励资金下发看,氢能产业发展的政策体系在愈加完善,氢能产业链景气度在持续攀升。

二、上游制氢项目持续增多,央国企占主导

2024年上半年国内绿氢项目仍在持续增加。根据GGII《中国电解水制氢项目数据库》统计,2024年1-5月建成绿氢项目187MW,2024年规划建成绿氢项目高达2.6GW(仅统计进入在建及招标过程的项目),绿氢项目在加速落地。

从项目投资方看,大型央国企是主导。2024年1-5月国内建成10个绿氢项目,其中80%为央国企主导,仅荣程集团1300Nm3/h渔光互补光伏绿电制加氢一体化(一期工程)项目和广汇能源绿电制氢及氢能一体化示范项目为民营企业主导。原因是:能源类央国企承担较大减排降碳压力,试点绿氢项目驱动力较强;央国企资金实力雄厚,建设大型绿氢项目具有优势。而民企投建绿氢项目规模相对较小,部分为自研电解槽匹配应用场景。目前国内绿氢项目建设已形成能源类央国企带头,民企跟进的良好发展态势。

一般而言,央国企对供应商要求较高,包括供应商的业绩、财务、信誉、交付情况等。这在一定程度意味,绿氢项目核心装备电解槽在未来面临的淘汰赛也将十分惨烈。

三、电解槽企业“内卷”进一步加剧

电解槽在2024年上半年已呈现明显的竞争“白热化”、“内卷”特点。一方面,设备价格在明显快速下降(从公开项目中标价格可见一斑);一方面,为了适配可再生能源大型制氢项目,降低系统初始投资成本,厂商们都在想方设法把电解槽越做越大,目前单台电解槽已从两三年前的500标方,“卷”到了如今的1000-2000标方,甚至已有3000标方产品投用。与此同时,涌入电解槽赛道的企业还在持续增多。仅2024年上半年,多个领域的企业巨头宣布入局电解槽赛道,包括博世、3M、西部材料、嘉化能源、博天环境、赫美集团、科隆股份、丰田、比亚迪、科华数据、卧龙集团等。

在“内卷”压力下,国内电解槽设备厂商纷纷探索生存新路径——出海。2024年上半年这种势头较为明显,如派瑞氢能与澳大利亚某公司签订制氢工程设计合同、三一氢能与澳大利亚客户签订了电解水制氢设备与加氢设备采购合同、双良斩获阿曼20MW电解槽订单、隆基斩获乌兹别克斯坦20MW电解槽订单等。他们希望通过开辟海外市场实现发展的进阶。

四、绿氢消纳受关注,绿色氢氨醇项目开工忙

伴随上游绿氢项目增多,绿氢的下游消纳开始受到关注。进入2024年,生产的绿氢如何消纳成为行业关注的焦点之一,绿氨、绿色甲醇在此时走到风口、火了起来。据高工氢电不完全统计,仅2026年上半年,国内绿氨项目相关总投资就超千亿,推进绿氨项目的企业是中能建、国电投、国家能源集团、华电、华能、深能、宝丰、水木明拓、远景等实力选手,在这些实力选手的加持下,有业内预测绿氨年产能有望在今年实现从零向百万吨规模的跃升。

绿色甲醇的热度也在持续走高。仅2024年5月,绿醇签约、获批项目超11个,绿醇签约项目规划年产量超165万吨,绿醇获批项目规划年产量超219万吨。仅5月份,绿醇项目总规划年产量超384万吨。目前国内推进绿色甲醇的代表企业有:中民(辽宁)实业集团、运达股份、吉道能源、中能建(249万吨/年)、国电投等。

绿氨与绿色甲醇催生绿氢新需求,为绿氢消纳提供新的解决方案。不过绿氨、绿醇产业在我国仍属早期阶段,它们的经济性和商业化模式还有待进一步探索。

五、制储运加持续突破迎“新局”

伴随上游制氢发展提速,氢能储运加环节也呈现出发展新特点。储运方面,2024年上半年,多个输氢管道建设项目开工;天然气掺氢崭露头角;民用液氢的制储运加用以及政策方面不断传出好消息,商业化近在眼前;固态储氢作为一种氢储运新技术,正在快步走向规模化应用的道路;有机液态储氢也迈入产业化应用前期。

加注端,加氢站建设方面,2024年1-5月,国内新增加氢站16座,速度有所放缓,累计建成数量超过435座。不过近来加氢站建设出现诸多利好信号,如近2个月,内蒙古、河北、北京、青岛等地不断有加氢站获批、开工建设以及投入使用的喜讯传来;另外2024年以来中石化以国家氢能交通大动脉为基础,专注于打造高速公路(国道、省道)加氢干线。目前规划为渝万、京津唐、沪嘉甬、济青、郑汴洛濮、呼包鄂乌、粤港澳大湾区7个氢能走廊。结合政策及中石化动向,更多加氢站还是有望在今年获批、建成以及投入使用的。

六、燃料电池注重产品优化,外资抢滩提速

2024年上半年燃料电池产品技术的发展,一方面在持续向更大功率推进,代表事例是:氢璞创能发布峰值功率340kW的大功率燃料电池单堆、骥翀氢能MH170电堆功率实现376kW、神力科技大功率石墨板电堆-Gen4 P5X系列迈向420kW大关;同时,企业们也开始更加注重产品的故障率、寿命、一致性等参数,愿意沉下心来做基础性研究。

一位燃料电池企业负责人透露:“系统在各个环节的优化早已成为重点工作,比如水热管理等。这里面有大量工作需要开展。我们现在只能说把这个东西做出来,还远不能说把东西做好。”

体现在市场端,国内燃料电池赛道正迎来外资力量的渗透。GGII《燃料电池汽车数据库》(交强险口径)显示,2024年1-5月份国内燃料电池系统装机量TOP 10系统厂商中,外资占位三席——康明斯、现代汽车、华丰燃料电池。加上华丰燃料电池位于北京亦庄的燃料电池研发与生产项目(一期)已正式通过竣工验收、现代汽车氢燃料电池系统(广州)产能爬坡等信息,不难看出,外资企业已经迈出加紧抢滩中国燃料电池市场的步伐。

七、下游应用拓展忙,氢能重卡一骑绝尘

国内燃料电池的发展重点现在已经由技术示范转变为商业化落地,交通端目前仍是燃料电池商业应用的主要突破口,并且发展属不及预期但稳中有进。GGII《燃料电池汽车数据库》(交强险口径),2024年1-5月国内燃料电池汽车上牌销量合计达到2102辆,同比增长36%。

在交通端车型方面,燃料电池重卡已经跃升为主力车型。上述1-5月上牌的2102辆氢车中,氢能重卡总计有996辆,同比增长82%,占比47%。氢能重卡上牌量跃升的原因,除氢能重卡在应用层面的自身优势外,政策环境起很大作用。未来,随着更多地方释放政策利好,氢能重卡的市场推广数量有望会再创新高。

其他方面,氢能两轮车在2024年上半年发展也较为迅速;船舶因为绿色转型涌现巨大机会,也已吸引多家企业展开布局,2024年上半年国氢科技、氢蓝时代、氢璞创能、未势能源、明天氢能、东方氢能、风氢扬科技、中船712所、众宇动力等传来新进展;燃料电池热电联供也在被进一步开发,行业多家企业推出热电联供新品、实现项目的交付。整体看,燃料电池企业拓展下游场景应用、推动产品市场化的脚步一直都未停止。

八、资本更加谨慎,制氢端相对受青睐

2024年上半年,据高工氢电不完全统计,氢能和燃料电池产业链至少有20家企业对外公布了融资消息,这个数字与相比去年几近持平,原因有两点:其一,几家头部氢能公司A股上市之路折戟,估值高、退出难等问题,影响到资本市场对企业的投资热情;其二,产业整体来仍面临着技术、市场推广等多个瓶颈,投资回报率有待验证,随着资本方对氢能产业发展的认知更为理性,他们选择标的更为谨慎,来降低投资风险。

在2024年上半年这些对外公开的融资事件中,值得注意的是,其中与电解水制氢相关的融资占半数以上,这意味,资本方虽然对氢能行业的投资变得谨慎,但受绿氢浪潮影响,整体在明显向上游制氢倾斜。

微信客服

微信客服 微信公众号

微信公众号

0 条