负极材料厂商正在加速海外建厂步伐。截至目前,包括杉杉股份、贝特瑞、璞泰来、中科电气、尚太科技等在内的头部厂商都已经或宣布布局海外工厂。

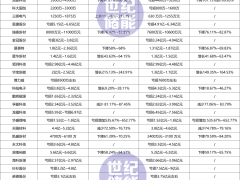

一方面,近几年负极材料行业产能迅速扩张,国内市场竞争加剧。行业数据显示,去年年初中国负极材料市场参考价约为5.3万元/吨,而到了今年年初负极材料市场参考价已经降至约3.5万元/吨,仅一年时间跌幅超过40%。今年7月,负极材料市场参考价约为3.3万元/吨,仍在“跌跌不休”。

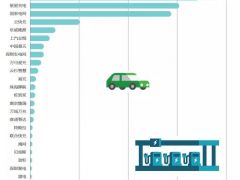

另一方面,随着国内新能源汽车销量增速放缓,下游动力电池企业对于负极材料的需求有所下滑。相比于国内,海外市场空间潜力巨大。数据显示,2023年全球新能源汽车新车市场渗透率仅为18.30%,相较中国超30%的渗透率仍处在较低水平。近年来众多国内电池厂商逐步在海外兴建工厂,进一步催生海外市场对负极材料的配套需求。

截至目前,已有宁德时代、亿纬锂能、国轩高科、蜂巢能源、孚能科技、远景动力、欣旺达等中国电池企业到海外投资建厂,产能规划已经超500GWh。通常来讲,1GWh动力电池约消耗1000-1200吨负极材料,那么500GWh大约需要配套50万-60万吨负极材料。

01

海外规划产能已超40万吨

“欧洲等海外市场是全球新能源汽车需求不可或缺的重要组成部分,随着下游客户纷纷在欧洲等海外市场布局锂离子电池产能,为更好地就地服务欧洲当地客户,我们(规划在当地)建设负极材料生产研发基地。”国内某负极材料厂商表示。

从地域来看,中国负极材料厂商海外建厂主要围绕动力电池需求比较旺盛的欧洲。今年4月,中科电气发布公告,公司拟投资设立摩洛哥项目公司,实施年产10万吨锂离子电池负极材料一体化基地项目,项目计划总投资金额不超过50亿元人民币。摩洛哥虽然属于北非国家,但其位于地中海沿岸,在那里所建工厂主要配套临近的欧洲市场。

相对来说,北欧是中国负极厂商更为青睐的地区。去年5月,璞泰来宣布拟开展瑞典10万吨锂离子负极材料一体化生产研发基地的建设工作,投资金额不超过157亿瑞典克朗(约合人民币105亿元)。项目将分两期建设,预计到2025年将具备5万吨/年负极材料产能,到2026年底或2027年初产能将进一步提升至10万吨/年。

在北欧建厂的还有杉杉股份。去年9月,杉杉股份披露拟投资12.8亿欧元(约合人民币100亿元),赴芬兰建设负极材料一体化基地项目的计划。该项目规划年产能10万吨负极材料,产品以人造石墨为基础,预计2025年投产,能够满足约150万辆纯电乘用汽车电池配套需求。

除了欧洲市场外,东南亚也是中国厂商重点布局地区之一。今年5月,尚太科技在业绩说明会上表示,有意向在海外布局,已计划在东南亚、北美和欧洲考察,后续将在充分考察的基础上,结合下游客户需求情况,在海外建设生产基地。今年6月,尚太科技宣布,拟在新加坡设立全资子公司,并在西班牙设立全资孙公司。

贝特瑞首个负极材料海外建厂项目,则选址东南亚最大的国家印度尼西亚。2022年贝特瑞宣布,拟在印尼投资建设“年产8万吨锂电池负极材料一体化项目”,项目一期预计2024年投产;同时,规划建设年产8万吨项目二期,全部建设完成后,贝特瑞在印尼负极材料产能将达16万吨/年。去年8月,贝特瑞再度宣布拟通过收购,间接投资位于坦桑尼亚的天然石墨资源开发,以拓宽公司天然石墨供应。

02

海外落地难度大

目前,全球锂电池负极材料市场主要由中国企业所主导。行业数据显示,2023年全球负极材料产量176.2万吨,同比增速为20%,其中中国负极材料产量占比进一步提升至97.3%。出货量方面,2023年全球电池负极材料出货量167.9万吨,其中中国占比高达95%。

正因如此,虽然中国众电池厂商纷纷到海外建厂,但是负极材料配套却成为电池产能落地掣肘的关键一环。比如,今年2月有报道称,因为石墨负极材料本地生产困难,比亚迪匈牙利工厂或放弃自建电芯产能。据匈牙利媒体报道,比亚迪目前的计划是,将从中国进口的电池电芯在匈牙利工厂组装搭载电动汽车。

不过,负极材料厂商在海外建厂并不容易。蜂巢能源董事长兼CEO杨红新表示,现在来看欧洲产能落地最难的其实是负极材料。“中国锂电产业链企业去欧洲建厂的,正极、电解液、电池壳体、隔膜工厂都已经有了,但是负极材料有一些难度,因为耗电量比较大,还有粉尘等一些环保问题。”他指出。

尚太科技也表示,负极材料囿于能源消耗高、环保压力较大、设备国产化程度高等原因,在海外建设一体化工厂成本较高,难度较大。因此,不少厂商对工厂选址会经过谨慎评估。据杉杉股份介绍,北欧电力以较为廉价的水电、生物质燃料等绿电为主,公司项目选址芬兰有助于利用当地低成本的清洁能源。

整体来看,中国负极材料厂商出海建厂已经成为一种趋势和潮流。除了更贴近客户需求和破卷国内价格战等考量之外,业内人士指出,欧美陆续出台对于锂电产业链本土化保护政策,在海外建厂也成为国内厂商规避政策壁垒,同时进一步打开全球市场的必要举措。

微信客服

微信客服 微信公众号

微信公众号

0 条